วัฏจักรการเงินไทยเกี่ยวข้องอย่างไรกับวัฏจักรเศรษฐกิจ

excerpt

บทความนี้มีวัตถุประสงค์ที่จะคำนวณวัฏจักรการเงินของไทย เพื่อใช้เป็นหนึ่งในเครื่องชี้วัดเสถียรภาพระบบการเงินไทยในภาพรวม และวิเคราะห์ถึงความเชื่อมโยงกับวัฏจักรเศรษฐกิจตามข้อเท็จจริงเชิงประจักษ์ที่พบ ซึ่งมีนัยต่อการดำเนินนโยบายสำคัญต่าง ๆ ในระดับมหภาค

นับตั้งแต่วิกฤตการเงินโลกในปี 2551 ธนาคารกลางของประเทศต่าง ๆ ได้ให้ความสำคัญกับการดูแลเสถียรภาพระบบการเงิน (financial stability) มากยิ่งขึ้น เนื่องจากมีความตระหนักดีว่า เศรษฐกิจจะไม่สามารถเติบโตได้อย่างยั่งยืน หากเสถียรภาพระบบการเงินในประเทศยังอ่อนแอ สำหรับประเทศไทยนั้น เสถียรภาพระบบการเงินเป็นประเด็นที่ได้รับการกล่าวถึงมาโดยตลอดนับตั้งแต่วิกฤตการเงินใน ปี 2540 ซึ่งเป็นบทเรียนให้เห็นว่า การขยายตัวของสินเชื่อที่เกินความพอดีหรือเกินศักยภาพของประเทศนั้นจะนำไปสู่ความเสี่ยงเชิงระบบ (systemic risks) และกระทบต่อเสถียรภาพระบบการเงินของประเทศในที่สุด ซึ่งย่อมกระทบต่อไปยังเสถียรภาพด้านราคาซึ่งเป็นเป้าหมายหลักของการดำเนินนโยบายการเงินด้วย ดังนั้น ในการวิเคราะห์ภาวะเศรษฐกิจการเงิน รวมทั้งการดำเนินนโยบายต่าง ๆ จึงจำเป็นต้องให้ความสำคัญกับเสถียรภาพระบบการเงินควบคู่กันไป เช่นเดียวกับการดูแลเสถียรภาพของระบบสถาบันการเงินที่ต้องคำนึงถึง systemic risks เนื่องจากสถาบันการเงินในปัจจุบันมีความเชื่อมโยงและซับซ้อนมากขึ้น การกำกับดูแลในแบบ microprudential ที่คำนึงถึงความเสี่ยงและความแข็งแกร่งของสถาบันการเงินเป็นราย ๆ ไปจึงไม่เพียงพอ ดังนั้น เครื่องมือทางด้าน macroprudential จึงเป็นอีกเครื่องมือหนึ่งที่นำมาใช้ในการกำกับสถาบันการเงินในการดูแลเสถียรภาพระบบการเงินแบบภาพรวมทั้งระบบ

การนำเสถียรภาพระบบการเงินมาเป็นปัจจัยในการพิจารณาในการดำเนินนโยบายอย่างเป็นระบบนั้น จำเป็นต้องเข้าใจถึงผลกระทบของตัวแปรทางการเงินต่าง ๆ ที่ส่งผ่านมายังกลไกเศรษฐกิจ จึงพบว่าในงานศึกษาของต่างประเทศได้พยายามสร้างเครื่องชี้ “วัฏจักรการเงิน (financial cycles)” ที่ช่วยสะท้อนวัฏจักรการขยายตัวและการหดตัวของระบบการเงิน ผ่านการเปลี่ยนแปลงของภาวะสินเชื่อและราคาสินทรัพย์ เพื่อใช้วัดความเสี่ยงด้านเสถียรภาพระบบการเงิน1 และช่วยสนับสนุนและเติมเต็ม (complementarity) การใช้ตัวชี้วัดด้านเศรษฐกิจในภาพรวม โดยหนึ่งในตัวชี้วัดด้านเศรษฐกิจที่นิยมใช้อย่างแพร่หลายในปัจจุบัน คือ วัฏจักรเศรษฐกิจ (business cycles) ที่แสดงถึงการเปลี่ยนแปลงของภาวะเศรษฐกิจทั้งช่วงขาขึ้นและขาลงซึ่งแปรเปลี่ยนตามกิจกรรมทางเศรษฐกิจในแต่ละช่วง ดังนั้น การศึกษาวัฏจักรเหล่านี้จะทำให้ผู้กำกับดูแลเข้าใจถึงผลกระทบของตัวแปรทางการเงินต่าง ๆ ที่ส่งผ่านมายังกลไกเศรษฐกิจมากยิ่งขึ้น ทำให้การดำเนินนโยบายการเงิน และมาตรการ macroprudential ส่งผลให้เศรษฐกิจมีเสถียรภาพในระยะยาว

สำหรับวัฏจักรการเงิน งานวิจัยต่างชี้ว่าวัฏจักรของเครื่องชี้ในด้านสินเชื่อและราคาสินทรัพย์สามารถวัดการเปลี่ยนแปลงในระบบการเงินได้อย่างมีนัยสำคัญ ตัวอย่างเช่น ในช่วงที่ภาวะการเงินผ่อนคลาย อัตราดอกเบี้ยที่อยู่ในระดับต่ำจะกระตุ้นให้อัตราการขยายตัวของสินเชื่อเพิ่มสูงขึ้น ส่งผลต่อการเพิ่มขึ้นของระดับราคาสินทรัพย์ในตลาด ซึ่งการเพิ่มขึ้นของระดับราคาก็จะช่วยเพิ่มมูลค่าหลักทรัพย์ค้ำประกันในการกู้เงิน ทำให้สินเชื่อขยายตัวได้เพิ่มขึ้นเช่นกัน ซึ่งหากการขยายตัวของสินเชื่อและราคาสินทรัพย์เร่งเร็วเกินควรและไม่สอดคล้องกับการเติบโตของเศรษฐกิจ ก็จะนำไปสู่การสะสมความเปราะบางในระบบการเงินได้

ดังนั้น ในบทความนี้จะแสดงวิธีการคำนวณและผลการศึกษาวัฏจักรการเงินของไทย เพื่อให้เข้าใจถึงลักษณะของวัฏจักรการเงินของไทยมากขึ้น และสามารถนำไปประยุกต์ใช้กับการดำเนินนโยบายการเงิน และมาตรการ macroprudential ได้อย่างมีประสิทธิภาพต่อไป

วิธีการที่ใช้วิเคราะห์หาวัฏจักรการเงินนั้นคล้ายคลึงกับการวิเคราะห์วัฏจักรเศรษฐกิจ (business cycles) โดยเป็นการวัดระดับของตัวแปรทางการเงินที่สนใจเทียบกับเส้นแนวโน้มเฉลี่ย2 แต่จะพิจารณาถึงรอบวัฏจักร (duration) ที่แตกต่างกัน กล่าวคือ วัฏจักรการเงินจะมีรอบวัฏจักรที่ค่อนข้างยาวกว่ารอบวัฏจักรเศรษฐกิจ (Drehmann et al., 2012) ซึ่งมี 2 วิธีในการวิเคราะห์หาวัฏจักรการเงิน ได้แก่

การวิเคราะห์แบบ turning point analysis เป็นการหาจุดสูงสุด (peaks) หรือจุดต่ำสุด (troughs) ของวัฏจักร3 และกำหนดช่วงวัฏจักรขาขึ้น (expansion) โดยนับจากจุดต่ำสุดไปยังจุดสูงสุด และช่วงวัฏจักรขาลง (contraction) โดยนับจากจุดสูงสุดไปยังจุดต่ำสุด ซึ่งเป็นวิธีที่อธิบายได้ค่อนข้างง่าย อย่างไรก็ตาม การที่จะใช้วิธีนี้ได้ดี ข้อมูลที่นำมาศึกษาควรมีความยาวเพียงพอ ซึ่งอาจไม่เหมาะกับกรณีของไทยที่ยังมีข้อจำกัดด้านความยาวของข้อมูลอยู่ นอกจากนี้ วิธีนี้ยังไม่สามารถนำมาใช้ระบุขนาดของการแกว่งตัวของวัฏจักร (amplitude) เพื่ออธิบายถึงขนาดความรุนแรงของวัฏจักรในแต่ละช่วงเวลาได้

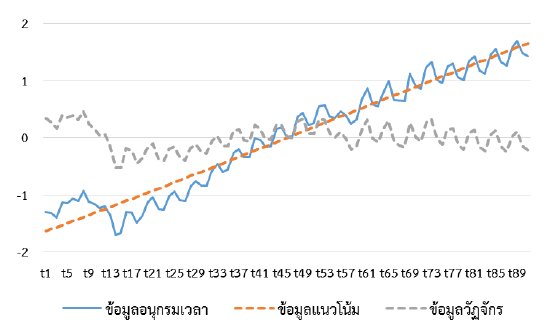

การวิเคราะห์แบบ frequency-based analysis เป็นวิธีการขจัดปัจจัยที่เป็นแนวโน้ม (trend) ออกจากตัวแปรที่เป็นอนุกรมเวลา (time series data) ให้เหลือเฉพาะข้อมูลที่มีการแกว่งตัวเป็นแบบวัฏจักร (cycle) ซึ่งจะแสดงให้เห็นถึงช่วงขาขึ้นขาลงของวัฏจักร รวมทั้งระดับความรุนแรงของการแกว่งตัวในช่วงเวลาต่าง ๆ และสามารถบ่งชี้แนวโน้มของความรุนแรงในระยะข้างหน้าได้ (ภาพที่ 1)

สำหรับบทความนี้เลือกใช้วิธี frequency-based analysis ในการวิเคราะห์วัฏจักรการเงินของไทย เนื่องจากสามารถระบุช่วงความถี่ของวัฏจักรที่ต้องการศึกษาทั้งแบบระยะสั้นและระยะยาวได้ดี โดยเลือกใช้ band-pass-filter ตามแบบของ Christiano-Fitzgerald (CF filter) อ้างอิงตามงานศึกษาของ BIS4

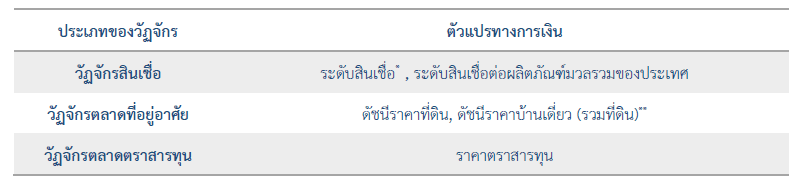

ตัวแปรทางการเงินที่ถูกเลือกมาเพื่อทดสอบและคำนวณเป็นวัฏจักรการเงินของไทย อ้างอิงงานศึกษาของ Claessens et al. (2011 a, b) Drehmann et al. (2012) และ Stremmel (2015) เพื่อหาวัฏจักรของปัจจัยต่าง ๆ ที่ส่งผลกระทบต่อเสถียรภาพระบบการเงินอย่างมีนัยสำคัญ โดยตัวแปรที่คัดเลือกเพื่อนำมาคำนวณวัฏจักรการเงินของไทย ประกอบด้วย

- ระดับสินเชื่อ (private credit)

- ระดับสินเชื่อต่อผลิตภัณฑ์มวลรวมของประเทศ (credit-to-GDP ratio)

- ราคาที่อยู่อาศัย (residential property prices) และ

- ราคาตราสารทุน (equity prices)

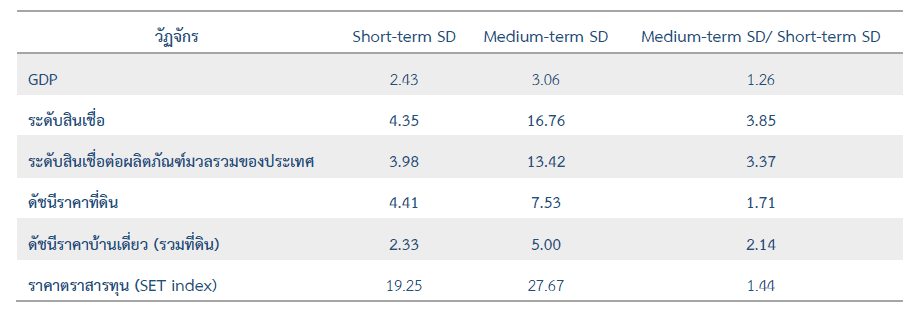

โดยข้อมูลที่ใช้ในการประเมินใช้ข้อมูลยาวที่สุดเพื่อให้เห็นภาพของวัฏจักรให้มากที่สุด ซึ่งเป็นข้อมูลรายไตรมาส ตั้งแต่ไตรมาส 1 ปี 2537 ถึง ไตรมาส 4 ปี 2560 (ตารางที่ 1)

ในการคัดเลือกตัวแปรทางการเงินที่เหมาะสมเพื่อนำมาคำนวณวัฏจักรการเงินรวม (financial cycle composite index) มีหลักการ ดังนี้

- ควรมีความยาวของข้อมูลที่เพียงพอต่อการวิเคราะห์

- มีรอบวัฏจักรที่ให้ภาพที่สอดคล้องกัน

- ครอบคลุมช่วงระยะเวลาการเกิดวิกฤตการเงินในอดีตของไทย และ

- ภาพของวัฏจักรสอดคล้องกับเหตุการณ์จริงที่เกิดขึ้นในอดีต

นอกจากนั้น ตัวแปรทางการเงินเหล่านี้ควรมีค่าสัดส่วนการเหวี่ยงตัวของวัฏจักรในระยะปานกลาง (medium-term cycle) เทียบกับวัฏจักรในระยะสั้น (short-term cycle) ที่มากกว่าค่าสัดส่วนการเหวี่ยงตัวของวัฏจักรเศรษฐกิจ5

จากหลักการที่กล่าวข้างต้น พบว่า ตัวแปรที่เหมาะสมในการสร้างวัฏจักรการเงินไทยประกอบด้วย 4 ตัวแปร คือ

- ระดับสินเชื่อ

- ระดับสินเชื่อต่อผลิตภัณฑ์มวลรวมของประเทศ

- ดัชนีราคาบ้านเดี่ยว (รวมที่ดิน) และ

- ดัชนีราคาที่ดิน

ขณะที่ตัวแปรด้านราคาตราสารทุน (equity prices) ซึ่งประเมินจาก SET index นั้นไม่ถูกนำมารวมในการสร้างวัฏจักรการเงินของไทย เนื่องจากให้ภาพวัฏจักรที่ค่อนข้างผันผวน6 และมีค่าสัดส่วนการเหวี่ยงตัวของวัฏจักรแบบ medium-term เทียบกับ short-term cycle ค่อนข้างต่ำ (ตารางที่ 2)

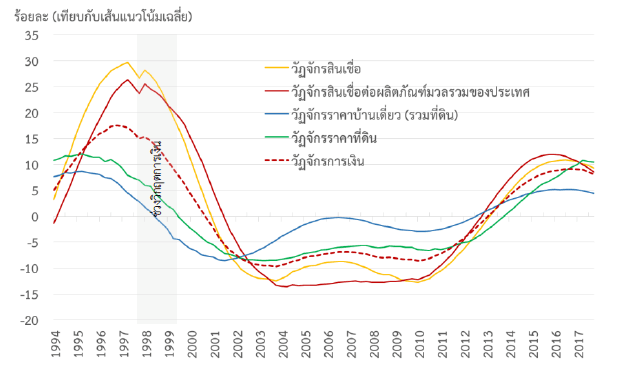

ดังนั้น วัฏจักรการเงินรวมของไทย (ภาพที่ 2 เส้นประสีแดง) จึงประเมินจากวัฏจักรแบบระยะปานกลางของตัวแปรทางการเงินทั้ง 4 ข้างต้น7 โดยให้ความสำคัญแต่ละตัวแปรเท่ากัน (equally-weighted average) ซึ่งเห็นชัดว่าวัฏจักรของทั้ง 4 ตัวแปรมีความสอดคล้องกัน และจุด (medium-term) peak เกิดขึ้นก่อนช่วงวิกฤตการเงินปี 2540–2541 ซึ่งเป็นผลมาจากการปล่อยสินเชื่อที่ขยายตัวอย่างมาก (ภาพที่ 2 เส้นสีเหลืองและสีแดง) รวมทั้งราคาสินทรัพย์ทางการเงินในขณะนั้นเพิ่มสูงขึ้นมากเช่นกัน (ภาพที่ 2 เส้นสีเขียวและสีน้ำเงิน)

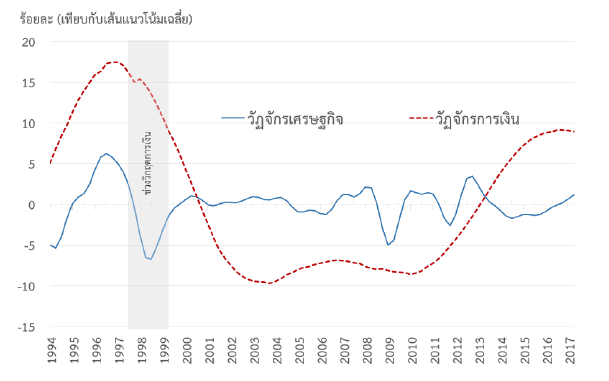

จากการประเมินวัฏจักรการเงินของไทย พบว่ามีรอบวัฏจักร (duration) ที่ค่อนข้างยาวและขนาดของการแกว่งตัว (amplitude) ที่สูงกว่าวัฏจักรเศรษฐกิจ (ภาพที่ 3) ซึ่งสอดคล้องกับผลการศึกษาวัฏจักรการเงินของประเทศอื่น ๆ8 ที่การฟื้นตัวของวัฏจักรการเงินต้องใช้เวลานานมากกว่าวัฏจักรเศรษฐกิจ เนื่องจากผลกระทบจากวิกฤตการเงินต่อระบบเศรษฐกิจมีความรุนแรงและมีกระบวนการแก้ไขยากกว่า เช่น จะต้องมีการแก้ไขด้วยการปรับลดหนี้หรืออาจต้องใช้การเพิ่มทุน เพื่อรองรับการลดลงของมูลค่าสินทรัพย์ หรือต้องปรับโครงสร้างของภาคบริษัทให้มีความแข็งแรงมากขึ้น ในขณะที่การหดตัวของเศรษฐกิจ สามารถแก้ไขผ่านการกระตุ้นกำลังซื้อด้านอุปสงค์และใช้เวลาในการแก้ไขน้อยกว่า

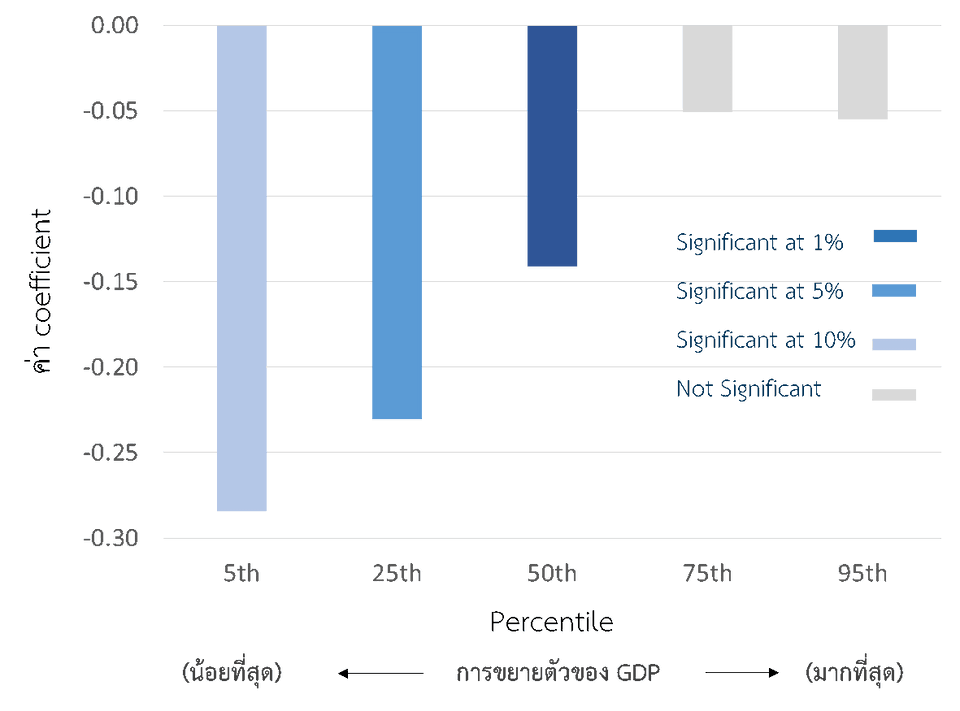

ดังนั้น การเข้าใจลักษณะความเชื่อมโยงของวัฏจักรการเงินและวัฏจักรเศรษฐกิจเป็นสิ่งสำคัญ เพื่อให้ผู้กำกับดูแลสามารถพิจารณาการใช้นโยบายต่าง ๆ ได้อย่างเหมาะสม โดยงานศึกษาต่างประเทศบ่งชี้ว่าวัฏจักรทั้งสองมีความเกี่ยวข้องกัน9 บทความนี้จึงประยุกต์ใช้วิธีการทางเศรษฐมิติ เพื่อศึกษาผลกระทบของวัฏจักรการเงินของไทยต่ออัตราการขยายตัวของเศรษฐกิจไทยใน 1 ปีข้างหน้า โดยผลการทดสอบของไทยสอดคล้องกับผลการศึกษาตามที่กล่าวข้างต้น คือ หากภาวะการเงินอยู่ในช่วงที่มีความเสี่ยงมากขึ้น (วัฏจักรการเงินขาขึ้น คือ ราคาสินทรัพย์เพิ่มขึ้นและสินเชื่อขยายตัวอย่างมาก) จะนำไปสู่ภาวะตึงตัวของภาคการเงินในระยะต่อไป และมีแนวโน้มให้การขยายตัวของ GDP ในอีก 1 ปีข้างหน้าปรับลดลง โดยเฉพาะในช่วงที่เศรษฐกิจอยู่ในช่วงถดถอย (อัตราการขยายตัวของ GDP ติดลบมาก พิจารณากราฟแท่งด้านซ้ายของภาพที่ 4) ผลกระทบของวัฏจักรการเงินที่มีต่อระบบเศรษฐกิจจะยิ่งรุนแรงมากขึ้น ในขณะที่ในช่วงที่เศรษฐกิจเติบโตปกติหรือเติบโตได้ดีมาก ผลกระทบเชิงลบของวัฏจักรการเงินนี้จะค่อย ๆ ลดลงหรือหมดไป (ภาพที่ 4) ซึ่งผลการศึกษาเชิงประจักษ์นี้ค่อนข้างสอดคล้องกับเหตุการณ์ในอดีตของไทย ที่เศรษฐกิจไทยหดตัวอย่างรุนแรงและยาวนานมากยิ่งขึ้นในช่วงเดียวกับวิกฤตการเงินในปี 2540 เนื่องจากในช่วงนั้นสถาบันการเงินส่วนใหญ่จะประสบกับปัญหา และมีข้อจำกัดในการปล่อยสินเชื่อมากยิ่งขึ้น ประกอบกับราคาสินทรัพย์ที่ลดลงจะส่งผลให้ความมั่งคั่งของภาคเอกชนลดลง และนำไปสู่ความสามารถในการกู้ยืมเพื่อการลงทุนและการใช้จ่ายที่อาจลดลงตามไปด้วย ทำให้ภาคเศรษฐกิจฟื้นตัวได้ยาก และเมื่อเปรียบเทียบกับช่วงเศรษฐกิจถดถอยในช่วงอื่น ๆ ที่ไม่ได้เกิดขึ้นพร้อมกับวิกฤตการเงิน พบว่ามีความรุนแรงของการถดถอยทางเศรษฐกิจน้อยกว่าวิกฤตการเงินปี 2540

อย่างไรก็ดี จุดสูงสุดของวัฏจักรการเงินอาจไม่บ่งชี้การเกิดวิกฤตการเงินเสมอไป แต่อาจต้องคำนึงถึง amplitude ของวัฏจักรนั้นประกอบด้วย เช่นในปัจจุบันที่วัฏจักรการเงินของไทยได้ผ่านจุดสูงสุดในช่วงปี 2559 มาแล้ว10 แต่ยังไม่มีสัญญาณอื่นบ่งชี้อย่างชัดเจนว่าจะเกิดวิกฤตการเงินขึ้นดังเช่นในอดีต นอกจากนี้ การกำหนดระดับ (threshold) ของวัฏจักรเพื่อใช้จับสัญญาณการเกิดวิกฤตการเงินในอนาคตนั้นยังเป็นเรื่องที่ท้าทาย เนื่องจากวิกฤตการเงินไทยในอดีตเกิดขึ้นไม่บ่อย ทำให้ยากต่อการวิเคราะห์เชิงสถิติ ดังนั้น เพื่อให้การวิเคราะห์ในอนาคตมีประสิทธิภาพและสะท้อนความเสี่ยงได้อย่างแม่นยำมากยิ่งขึ้น จึงควรศึกษาถึงปัจจัยสำคัญต่าง ๆ ที่สามารถบ่งชี้ถึงวิกฤตการเงินได้ และเริ่มต้นเก็บข้อมูลที่เป็นระบบเพื่อช่วยให้การวิเคราะห์ทำได้ดียิ่งขึ้น

จากที่กล่าวมาข้างต้นจะเห็นได้ว่า วัฏจักรการเงินนั้นส่งผลกระทบต่อกลไกทางเศรษฐกิจอย่างหลีกเลี่ยงไม่ได้ ดังนั้น การใช้มาตรการ macroprudential จึงเป็นอีกหนึ่งเครื่องมือในการช่วยดูแลเสถียรภาพระบบการเงิน และเป็นการสนับสนุนและเติมเต็ม (complementarity) ให้การดำเนินนโยบายต่าง ๆ มีเสถียรภาพในระยะยาว

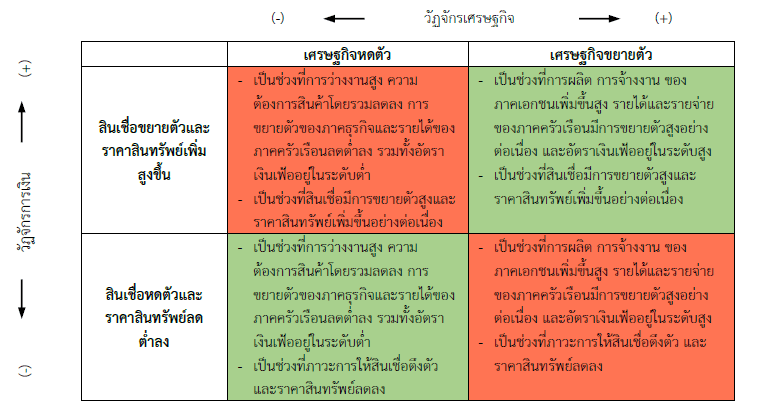

ทั้งนี้ การดำเนินนโยบายต่าง ๆ ในแต่ละช่วงของวัฏจักรย่อมเผชิญความท้าทายที่แตกต่างกัน เนื่องจากระบบเศรษฐกิจการเงินในปัจจุบันมีความซับซ้อนและเปลี่ยนแปลงเร็ว การวางนโยบายจึงต้องมองภาพทั้งระยะสั้นและระยะยาว โดยในช่วงที่วัฏจักรทั้งสองอยู่ในช่วงขยายตัวหรือหดตัวเหมือนกัน (ภาพที่ 5 โซนสีเขียว) การดำเนินนโยบายต่าง ๆ ทั้งนโยบายการเงิน และการใช้มาตรการ macroprudential จะสอดคล้องไปในทิศทางเดียวกันได้ เช่น หากภาวะเศรษฐกิจและการให้สินเชื่อขยายตัวสูง ธนาคารกลางอาจใช้นโยบายการเงินด้วยการขึ้นอัตราดอกเบี้ยเพื่อไม่ให้เศรษฐกิจขยายตัวมากเกินไปและลดอุปสงค์ด้านสินเชื่อ พร้อมกับการใช้มาตรการ macroprudential ในลักษณะที่เป็น broad-based ได้ เช่น มาตรการ Countercyclical capital buffer11 ด้วยการให้ธนาคารเพิ่มเงินกองทุน เพื่อให้ธนาคารมีความแข็งแกร่งมากขึ้น ในทางกลับกัน หากวัฏจักรทั้งสองอยู่ในทิศทางตรงกันข้าม (ภาพที่ 5 โซนสีแดง) การผสมผสานนโยบายการเงินและ macroprudential อาจซับซ้อนขึ้น โดยเครื่องมือด้านนโยบายการเงินจะเป็นไปตามวัฏจักรเศรษฐกิจเป็นหลัก แต่เครื่องมือด้าน macroprudential อาจจะ complement นโยบายการเงินได้ในลักษณะ targeted หรือ sectoral เพื่อแก้ปัญหาเฉพาะจุดหากจำเป็น เช่น ในช่วงที่วัฏจักรการเงินขยายตัวค่อนข้างมาก ขณะที่วัฏจักรเศรษฐกิจยังคงหดตัว การใช้นโยบายการเงินในลักษณะผ่อนคลายด้วยการลดอัตราดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจ อาจนำไปสู่การสะสมความเสี่ยงทางการเงินจากการเร่งตัวของสินเชื่อที่เพิ่มมากขึ้น ซึ่งอาจส่งผลให้ราคาอสังหาริมทรัพย์เร่งตัว จนอาจเกิดภาวะเศรษฐกิจฟองสบู่ในที่สุด ในช่วงนี้จึงอาจใช้มาตรการ loan-to-value ซึ่งเป็นเครื่องมือ macroprudential ที่แก้ปัญหาเฉพาะจุดที่มีความเสี่ยง เพื่อลดความร้อนแรงของภาคอสังหาริมทรัพย์ เป็นต้น ดังนั้นการใช้นโยบายการเงินและมาตรการ macroprudential จึงต้องพิจารณาปัจจัยหลาย ๆ ด้าน พร้อมกัน เพื่อให้ผู้วางนโยบายสามารถพิจารณาผลประโยชน์และผลกระทบรอบด้านที่อาจเกิดขึ้นทั้งในระยะสั้นและระยะยาว ซึ่งจะทำให้ระบบการเงินมีเสถียรภาพและเติบโตอย่างยั่งยืน

การดำเนินนโยบายต่าง ๆ ควรประเมินภาวะเศรษฐกิจการเงินทั้งในระยะสั้นและระยะยาวประกอบกัน ซึ่งการประเมินวัฏจักรการเงิน ถือเป็นอีกหนึ่งเครื่องมือที่ช่วยเติมเต็มการตัดสินใจให้ผู้ดำเนินนโยบายสามารถเห็นภาพรวมของเสถียรภาพระบบการเงินในระยะยาวมากขึ้นว่า ความเสี่ยงอยู่ในระดับใดและเกิดจากปัจจัยอะไรเป็นสำคัญ ซึ่งปัจจุบันธนาคารกลางหลายแห่งล้วนนำวัฏจักรการเงินมาเป็นหนึ่งในปัจจัยในการดำเนินนโยบายเพื่อดูแลเสถียรภาพของระบบการเงินมากขึ้น สำหรับประเทศไทย การวิเคราะห์วัฏจักรการเงินถือเป็นความท้าทายและเป็นจุดเริ่มต้นที่จะนำปัจจัยนี้มาช่วยเสริมมุมมองระยะยาว เพื่อให้การดำเนินนโยบายการเงิน และมาตรการ macroprudential มีความเหมาะสมต่อสถานการณ์ปัจจุบันและต่อเสถียรภาพระบบการเงินต่อไป

Borio C. (2014): “The financial cycle and macroeconomics: What have we learnt?”. Journal of Banking & Finance 45.

Claessens S., Kose M.A. and Terrones M.E. (2011a): “Financial cycles: What? How? When?”. IMF Working Paper 2011.

Claessens S., Kose M.A. and Terrones M.E. (2011b): “How do business and financial cycles interact?”. IMF Working Paper 2011.

Drehmann M., Borio C. and Tsatsaronis K. (2012): “Characterising the financial cycle: don’t lose sight of the medium term”. BIS Working Papers No. 380.

Stremmel (2015): “Capturing the financial cycle in Europe”. ECB Working Paper Series No. 1811.

- แม้ว่าจะยังไม่เป็นที่ตกลงกันในแวดวงวิชาการถึงนิยามของวัฏจักรการเงิน แต่นักวิจัยส่วนใหญ่ยึดหลักตามงานศึกษาของ BIS ซึ่งอาจนิยามว่า “self-reinforcing interactions between perceptions of value and risk, attitudes towards risk and financing constraints, which translate into booms followed by busts” อ้างอิงตาม Drehmann et al. (2012)↩

- การวิเคราะห์วัฏจักรของตัวแปรทางการเงินจะวัดระดับของตัวแปรเทียบกับเส้นแนวโน้มเฉลี่ยในระยะปานกลาง (medium-term trend) ขณะที่วัฏจักรเศรษฐกิจจะวัดระดับ GDP เทียบกับเส้นแนวโน้มเฉลี่ยในระยะสั้น (short-term trend)↩

- การวิเคราะห์ ‘วัฏจักรระยะสั้น’ โดยใช้วิธี turning point analysis จุดที่จะเป็นจุดสูงสุด (ต่ำสุด) ณ ช่วงเวลาที่สนใจได้นั้นจะต้องมีค่ามากกว่า (น้อยกว่า) ไตรมาสก่อนและหลังอย่างน้อย 2 ไตรมาส และมีเงื่อนไขประกอบ คือ ระยะเวลาจากจุดสูงสุดเดิมไปยังจุดสูงสุดใหม่ (peak-to-peak) จะต้องมีระยะเวลาไม่ต่ำกว่า 5 ไตรมาส และช่วงระยะเวลาของการขยายตัว/ถดถอย จะต้องไม่ต่ำกว่า 2 ไตรมาส ในขณะที่การวิเคราะห์ ‘วัฏจักรระยะปานกลาง’ จุดที่จะเป็นจุดสูงสุด (ต่ำสุด) ณ ช่วงเวลาที่สนใจได้จะต้องมีค่ามากกว่า (น้อยกว่า) ไตรมาสก่อนและหลังอย่างน้อย 4 ไตรมาส และกำหนดเงื่อนไขประกอบต่างกัน กล่าวคือ กำหนดให้ระยะห่างระหว่างจุดสูงสุดเดิมและจุดสูงสุดใหม่จะต้องไม่ต่ำกว่า 40 ไตรมาส และช่วงระยะการขยายตัว/ถดถอย ไม่ต่ำกว่า 9 ไตรมาส↩

- Drehmann et al. (2012) และ Borio (2014) ได้ศึกษาวัฏจักรการเงินของกลุ่มประเทศตัวอย่าง ทั้งประเทศที่พัฒนาแล้ว (AEs) และประเทศตลาดเกิดใหม่ (EMs) โดยการประยุกต์ใช้ CF filter ซึ่งได้กำหนดให้รอบวัฏจักรมีความยาว 5–32 ไตรมาส สำหรับการศึกษาวัฏจักรแบบระยะสั้น (short-term cycles) และ 32–120 ไตรมาส สำหรับวัฏจักรแบบระยะปานกลาง (medium-term cycles) ซึ่งได้ผลสรุปว่า สำหรับวัฏจักรการเงินเหมาะสมที่จะใช้การประเมินแบบระยะปานกลางมากกว่า↩

- อ้างอิงตาม Drehmann et al. (2012) ที่เลือกตัวแปรที่มีค่าสัดส่วนการเหวี่ยงตัวของ Medium-term cycle เทียบกับ Short-term cycle (โดยวัดการเหวี่ยงตัวจากส่วนเบี่ยงเบนมาตรฐาน หรือ SD) ที่มากกว่าการเหวี่ยงตัวของวัฏจักรเศรษฐกิจ (GDP cycle) เนื่องจากตัวแปรเหล่านี้สามารถสะท้อนภาพในระยะยาวสอดคล้องกับวัฏจักรการเงินที่มีความยาวของวัฏจักรมากกว่าวัฏจักรเศรษฐกิจ ซึ่งวิธีนี้จะคล้ายคลึงกับการประเมิน signal-to-noise ratio↩

- สอดคล้องกับงานศึกษาของ Borio (2014) ที่ว่า การนำวัฏจักรของราคาตราสารทุนเข้ามาพิจารณาร่วมนั้นอาจจะทำให้ภาพของวัฏจักรการเงินบิดเบือนไปได้ เนื่องจากไม่สอดคล้องกับภาพของวัฏจักรสินเชื่อซึ่งค่อนข้างเป็นที่ตกลงกันแล้วว่ามีอิทธิพลมากที่สุดที่ใช้อธิบายถึงความเสี่ยงของระบบการเงิน ทั้งนี้วัฏจักรราคาตราสารทุนจะให้ภาพสอดคล้องกับความผันผวนของภาวะเศรษฐกิจมากกว่า↩

- ในการคำนวณหาวัฏจักรของแต่ละตัวแปร ตัวแปรที่เป็น nominal term จะถูก deflate ด้วยดัชนีราคาผู้บริโภค (Consumer Price Index: CPI) เพื่อไม่ให้มีผลจากราคาที่เพิ่มขึ้น (เป็น real term) ยกเว้นตัวแปรที่เป็นอัตราส่วนอยู่แล้ว เช่น อัตราส่วน private credit ต่อ GDP ที่แสดงเป็นร้อยละ (percentage points) และปรับฐานให้เท่ากันที่จุดเริ่มต้น จากนั้นใช้ CF filter หาวัฏจักรแบบระยะปานกลางของแต่ละตัวแปร และนำค่า gap ที่คำนวณได้มาเปลี่ยนเป็นอัตราส่วนร้อยละโดยเทียบกับเส้นแนวโน้มในระยะปานกลางอีกครั้ง↩

- งานวิจัยที่ศึกษาข้อมูลจากหลายประเทศ พบว่า หนึ่งรอบวัฏจักรการเงินใช้เวลาประมาณ 8–30 ปี ขณะที่หนึ่งรอบวัฏจักรเศรษฐกิจใช้เวลาประมาณ 2–8 ปี↩

- Claessens et al. (2011 a,b), Drehmann et al. (2012) และ Borio (2014) โดยงานวิจัยเหล่านี้ให้ข้อสรุปว่า วัฏจักรการเงินและวัฏจักรเศรษฐกิจมีความเกี่ยวข้องกัน ซึ่งวัฏจักรเศรษฐกิจจะถดถอยมากกว่าช่วงอื่น ๆ หากในช่วงเวลานั้นวัฏจักรการเงินอยู่ในช่วงขาลงเช่นกัน↩

- จุดสูงสุดของวัฏจักรการเงินในปี 2559 อยู่ที่ระดับร้อยละ 9.6 ซึ่งต่ำกว่าจุดสูงสุดในช่วงปี 2540 ที่ระดับร้อยละ 17.4 ค่อนข้างมาก↩

- มาตรการ Countercyclical capital buffer เป็นการกำหนดอัตราส่วนเงินกองทุนชั้นที่ 1 ที่เป็นส่วนของเจ้าของ (Common Equity Tier 1 ratio: CET1 ratio) ที่สถาบันการเงินต้องดำรงเพิ่มอีกร้อยละ 0–2.5 ของสินทรัพย์เสี่ยงในช่วงวัฏจักรสินเชื่อขาขึ้น มีวัตถุประสงค์เพื่อเพิ่มความสามารถของสถาบันการเงินในการรองรับความเสี่ยงหรือผลขาดทุนที่อาจเกิดขึ้นในช่วงขาลงของวัฏจักร ซึ่งจะช่วยป้องกันไม่ให้ภาวะสินเชื่อตกต่ำลงจนอาจส่งผลเสียหายต่อเนื่องไปยังกิจกรรมทางเศรษฐกิจและระบบเศรษฐกิจโดยรวม นอกจากนั้น ผลประโยชน์ข้างเคียงที่ (อาจจะ) ได้รับ คือ ควบคุมวัฏจักรสินเชื่อไม่ให้ร้อนแรงมากเกินไป↩