บทบาทเดิมที่ไม่เหมือนเดิมของธนาคารกลางท่ามกลางวิกฤตโควิด-19

excerpt

วิกฤตโควิด-19 ได้ตอกย้ำถึงบทบาทสำคัญของธนาคารกลางในการรักษาเสถียรภาพเศรษฐกิจและการเงินในยามคับขัน ธนาคารกลางทั่วโลกได้ดำเนินการอย่างเฉียบขาด รวดเร็ว และกว้างขวางเพื่อยับยั้งไม่ให้ระบบการเงินหยุดชะงักและซ้ำเติมเศรษฐกิจที่กำลังเผชิญกับปัญหาใหญ่หลวงจากภาวะฉุกเฉินทางสาธารณะสุข ด้วยความพิเศษเฉพาะของปัญหารวมทั้งระบบการเงินที่ตลาดการเงินมีบทบาทมากขึ้น ธนาคารกลางต่าง ๆ จำเป็นต้องปรับเปลี่ยนบทบาทในการเป็นที่พึ่งแหล่งสุดท้ายสำหรับสภาพคล่อง (lender of last resort) และก้าวเข้าไปไกลขึ้นกว่าเดิมในการบรรเทาผลกระทบของวิกฤต

ท่ามกลางความไม่แน่นอนที่พุ่งสูงขึ้นอย่างรวดเร็ว จากการหยุดชะงักของกิจกรรมทางเศรษฐกิจภายใต้มาตรการป้องกันการแพร่ระบาดของไวรัสโควิด-19 ธนาคารกลางทั่วโลกได้ทำหน้าที่เป็นแนวรับด่านแรกต่อแรงกดดันที่ปะทุขึ้นในระบบการเงิน ต่างจากประสบการณ์ในการจัดการกับปัญหาภาคการเงินในอดีต วิกฤตครั้งนี้ไม่ได้เกิดขึ้นจากความเปราะบางในสถาบันการเงิน ซึ่งโดยรวมมีฐานะแข็งแกร่ง โดยเฉพาะธนาคารพาณิชย์ (ธพ.) ที่มีเงินทุนในระดับที่สูง แต่ต้นตอของปัญหากลับมาจากภาคธุรกิจที่ต้องเผชิญกับปัญหาการขาดสภาพคล่องอย่างเฉียบพลัน ซึ่งลามกลับมาที่ภาคการเงิน โจทย์สำคัญที่ธนาคารกลางเผชิญเสมือนกับการหน่วงนาฬิกาในภาคการเงินให้เวลาเดินช้าลง เพื่อสอดรับนาฬิกาในภาคเศรษฐกิจจริงที่หยุดลงชั่วขณะ Annual Economic Report ประจำปี 2020 ของ Bank for International Settlements (BIS) ได้ลำดับการรับมือกับความท้าทายนี้อย่างน่าสนใจ โดยมีสาระสำคัญดังนี้

เป้าหมายหลักของธนาคารกลางในยามวิกฤต คือ

- ยับยั้งไม่ให้ระบบการเงินหยุดชะงักและดูแลให้สภาพคล่องมีเพียงพอต่อการหล่อเลี้ยงภาคธุรกิจและครัวเรือน

- สร้างความเชื่อมั่นและพยุงการใช้จ่ายภาคเอกชน

การบรรลุเป้าหมายทั้งสองจำเป็นต้องพึ่งการดำเนินการของธนาคารกลางในบทบาทที่หลากหลาย ทั้งในการเป็นผู้กำหนดนโยบายการเงิน การเป็นที่พึ่งแหล่งสุดท้ายสำหรับสภาพคล่อง (lender of last resort) และในฐานะผู้กำกับดูแลสถาบันการเงิน

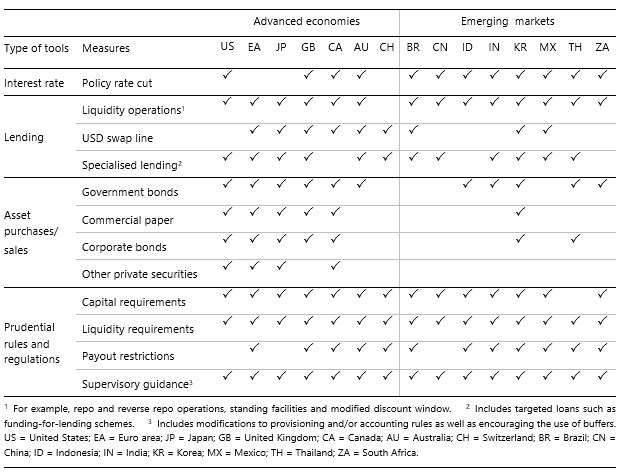

สำหรับเครื่องมือที่ใช้ในภารกิจดังกล่าว สามารถแบ่งออกได้เป็น 4 กลุ่มหลักประกอบด้วย

- อัตราดอกเบี้ยนโยบาย ซึ่งเป็นเครื่องมือที่ส่งผลในขอบเขตที่กว้าง มีผลทั้งต่อการคาดการณ์แนวนโยบายในอนาคตและความเชื่อมั่นโดยรวม

- การปล่อยสภาพคล่องให้กับสถาบันการเงินผ่านการกู้ยืม ไม่ว่าจะเป็นธุรกรรมซื้อคืนทั่วไป หรือการให้กู้เพื่อจุดประสงค์เฉพาะเจาะจง เช่นสินเชื่อ soft loan สำหรับธุรกิจ SME

- การซื้อขายตราสารต่าง ๆ เช่นพันธบัตรรัฐบาล หุ้นกู้เอกชน หรือแม้กระทั่งตราสารทุน ซึ่งส่งผลกระทบโดยตรงต่อสภาพคล่องรวมทั้งราคาในตลาดตราสารนั้น ๆ

- การปรับเปลี่ยนกฎเกณฑ์กำกับสถาบันการเงิน เช่นเกณฑ์การดำรงสินทรัพย์สภาพคล่อง การดำรงเงินกองทุน การจัดชั้นและกันเงินสำรอง รวมทั้งการจ่ายเงินปันผล

เครื่องมือทั้งหมดเหล่านี้ได้ถูกหยิบยกมาใช้อย่างเต็มที่ในวิกฤตโควิด-19 โดยในหลายกรณีเป็นการประยุกต์ใช้เครื่องมือในลักษณะที่ไม่เคยดำเนินการมาในอดีต สะท้อนถึงความพิเศษเฉพาะของปัญหาและโครงสร้างของระบบการเงินที่เปลี่ยนไป ตารางที่ 1 สรุปมาตรการต่าง ๆ ที่ธนาคารกลางได้ดำเนินการ

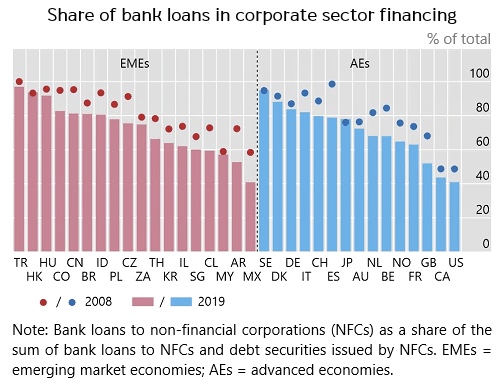

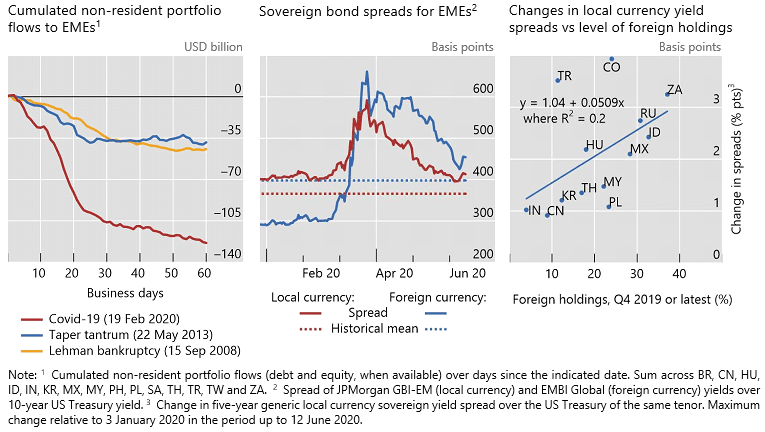

ปัจจัยที่สำคัญยิ่งต่อรูปแบบการดำเนินงานของ lender of last resort คือโครงสร้างระบบการเงิน ในอดีตการทำหน้าที่ดังกล่าวของธนาคารกลางเน้นการให้กู้แก่ ธพ.เป็นหลัก แต่เมื่อตลาดทุนพัฒนาขึ้นมาจนมีบทบาทที่สำคัญมากขึ้นเรื่อย ๆ การอัดฉีดสภาพคล่องในยามฉุกเฉินได้มีวิวัฒนาการตามลำดับ ในระบบการเงินปัจจุบัน ไม่เพียงแต่ ธพ. แต่ตลาดทั้งตลาดอาจตกอยู่ในสภาวะขาดสภาพคล่องได้ และอาจส่งผลทอดไปยังเศรษฐกิจให้ต้องหยุดชะงักตามไปด้วย วิกฤตการเงินโลกในปี 2007 เป็นจุดเปลี่ยนสำคัญ โดยบทบาท lender of last resort ได้ขยายกว้างขึ้นและมีมิติในการเป็นตัวกลางแหล่งสุดท้ายของตลาด หรือ dealer of last resort มากขึ้น (อ่านเพิ่มเติมได้ใน Cecchetti and Disyatat, 2010) วิกฤตครั้งนี้ได้เสริมวิวัฒนาการดังกล่าวต่อไปอีกระดับหนึ่ง สอดคล้องกับบทบาทของตลาดทุนที่สูงขึ้นในประเทศต่าง ๆ (รูปที่ 1)

สิ่งหนึ่งที่เห็นได้ชัดจากตารางที่ 1 คือความแพร่หลายของมาตรการที่ดำเนินการผ่านตลาดเงินและตลาดทุนโดยเฉพาะการซื้อตราสารต่าง ๆ โดยตรง ธนาคารกลางในหลายประเทศได้ดำเนินการซื้อพันธบัตรรัฐบาลอย่างจริงจังเป็นครั้งแรก ทั้งในออสเตรเลีย แคนาดา รวมทั้งในประเทศตลาดเกิดใหม่หลายประเทศ สะท้อนถึงความสำคัญของตลาดพันธบัตรรัฐบาลที่เพิ่มสูงขึ้น โดยทำหน้าที่กำหนดผลตอบแทนบรรทัดฐานในตลาดตราสารหนี้ทั้งหมด (benchmark yield) การดูแลให้กลไกในตลาดดังกล่าวทำงานได้อย่างปรกติจึงเป็นสิ่งที่จำเป็นต่อเสถียรภาพของตลาดการเงินโดยรวม

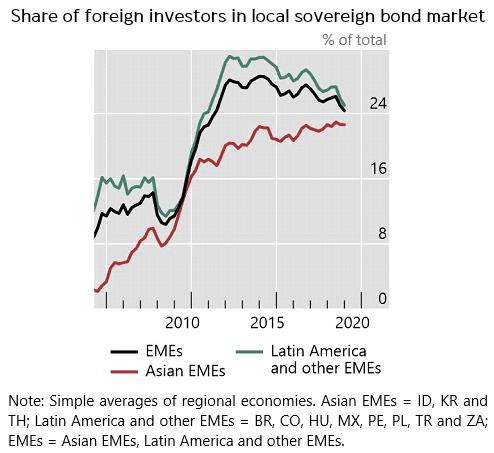

ในกลุ่มประเทศตลาดเกิดใหม่ การก้าวเข้ามาดูแลตลาดพันธบัตรรัฐบาลเป็นมิติใหม่สำหรับธนาคารกลางในประเทศเหล่านี้ ซึ่งในแง่หนึ่งสะท้อนความสำเร็จในการพัฒนาตลาดพันธบัตรสกุลเงินท้องถิ่นจนมีบทบาทที่สำคัญ ในขณะเดียวกัน การพัฒนาตลาดดังกล่าวเกิดขึ้นควบคู่กับการขยายฐานนักลงทุนไปสู่นักลงทุนต่างประเทศ (รูปที่ 2) นักลงทุนเหล่านี้ส่วนใหญ่จะไม่ทำประกันความเสี่ยงอัตราแลกเปลี่ยนเนื่องจากในช่วงเศรษฐกิจขาขึ้นต้องการผลตอบแทนทั้งจากอัตราดอกเบี้ยที่สูงและค่าเงินที่แข็งขึ้น แต่ในทางกลับกันเมื่อเศรษฐกิจมีปัญหานักลงทุนต่างชาติจะขายสินทรัพย์เพื่อลดความเสี่ยง ส่งผลให้ค่าเงินอ่อนลงและอัตราดอกเบี้ยพันธบัตรเพิ่มสูงขึ้น ซึ่งเป็นการตอกย้ำความจำเป็นในการขายสินทรัพย์ของนักลงทุนต่างชาติเพื่อหลีกเลี่ยงผลขาดทุน พฤติกรรมดังกล่าวมีส่วนสำคัญในการผูกการเปลี่ยนแปลงของเงินทุนเคลื่อนย้าย ค่าเงิน และอัตราดอกเบี้ยพันธบัตรรัฐบาลเข้าด้วยกัน และเป็นปัจจัยสำคัญที่เพิ่มความผันผวนในตลาดการเงินโดยเฉพาะในช่วงเศรษฐกิจขาลง1

ในวิกฤตนี้เช่นกัน การไหลออกของเงินทุนต่างชาติจากกลุ่มประเทศตลาดเกิดใหม่ที่หนักหน่วงยิ่งกว่าประสบการณ์ที่ผ่านมาในอดีต (รูปที่ 3 ภาพซ้าย) ส่งผลให้อัตราแลกเปลี่ยนของประเทศเหล่านี้อ่อนลงและอัตราดอกเบี้ยของพันธบัตรในสกุลเงินท้องถิ่นปรับเพิ่มขึ้นอย่างรวดเร็ว (รูปที่ 3 ภาพกลาง) โดยผลกระทบดังกล่าวมีมากขึ้นในประเทศที่มีสัดส่วนนักลงทุนต่างชาติในตลาดที่สูง (รูปที่ 3 ภาพขวา) ความจำเป็นของธนาคารกลางในกลุ่มประเทศตลาดเกิดใหม่ในการเข้ามาดูแลสภาพคล่องและลดความผันผวนของอัตราดอกเบี้ยในตลาดพันธบัตรรัฐบาล ส่วนหนึ่งจึงสะท้อนถึงโครงสร้างระบบการเงินที่เปลี่ยนไปจากการพัฒนาตลาดที่สูงขึ้น โดยเฉพาะจากบทบาทของนักลงทุนต่างชาติที่มีมากขึ้น

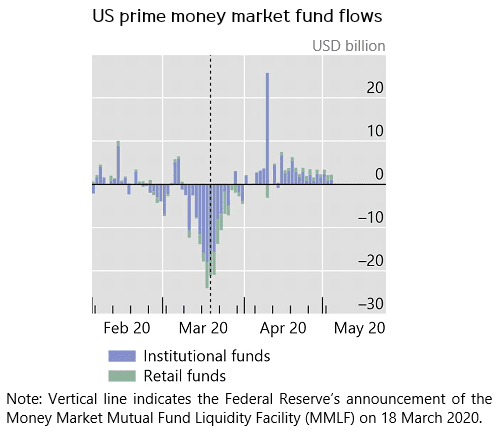

อีกมิติหนึ่งของขอบเขตที่ขยายออกไปของ lender of last resort คือการก้าวเข้าไปดูแลปัญหาสภาพคล่องสำหรับกองทุนรวมตราสารนี้ ในกรณีของสหรัฐอเมริกา แรงกดดันในช่วงแรกของวิกฤตเกิดขึ้นจากแรงไถ่ถอนอย่างหนักจากกองทุนรวมตราสารหนี้ประเภท Prime Money Market Funds ซึ่งลงทุนในหุ้นกู้ระยะสั้นของบริษัทเอกชน ถึงแม้สินทรัพย์ของกองทุนเหล่านี้ล้วนเป็นสินทรัพย์ที่มีคุณภาพ มีอันดับความน่าเชื่อถือที่ดี (investment grade) แต่ด้วยความไม่แน่นอนที่สูงส่งผลให้ผู้ลงทุนถอนเงินจากกองทุนเหล่านี้เพื่อลดความเสี่ยง (รูปที่ 4)

การไถ่ถอนหน่วยลงทุนส่งผลทอดต่อไปยังตลาดเงินในวงกว้างเนื่องจากกองทุน Prime Money Market Funds เป็นแหล่งทุนสำคัญ โดยเฉพาะสำหรับตลาดหุ้นกู้ระยะสั้น Commercial Paper ซึ่งเป็นที่พึ่งของธุรกิจทั่วโลกในการระดมทุนในสกุลเงินดอลลาร์สหรัฐอเมริกา (ดอลลาร์ สรอ.) ปัญหาในกองทุนรวมตราสารหนี้จึงส่งผลกระทบเป็นห่วงโซ่แก่ระบบการเงินโดยรวม ธนาคารกลางสหรัฐฯ จำเป็นต้องออกมาตรการเพิ่มสภาพคล่องให้แก่กองทุนรวมเหล่านี้สามารถรองรับการไถ่ถอนหน่วยลงทุนได้ผ่านการจัดตั้ง Money Market Mutual Fund Liquidity Facility (MMLF) ซึ่งมีผลช่วยลดแรงกดดันได้ทันทีดังแสดงในรูปที่ 4 ในการรับมือกับสถานการณ์ลักษณะเดียวกัน ธนาคารกลางของอินเดียและธนาคารแห่งประเทศไทย (ธปท.) ได้ออกมาตรการเพื่อช่วยเพิ่มสภาพคล่องให้กับกองทุนรวมตราสารหนี้เช่นเดียวกัน

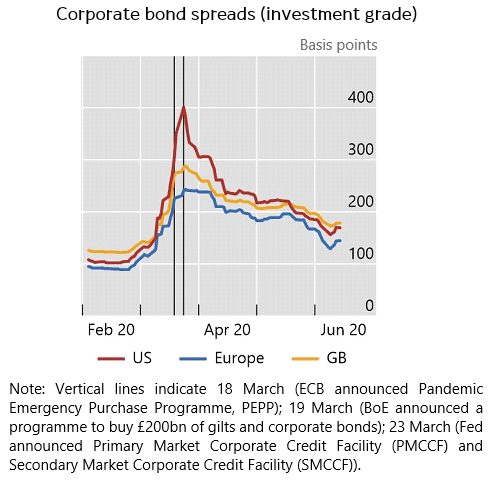

ในขณะเดียวกัน ธนาคารกลางหลายแห่งได้เข้าไปดูแลตลาดหุ้นกู้เอกชนโดยตรงท่ามกลางสภาพคล่องที่ลดลงอย่างมาก ตลาดดังกล่าวเป็นแหล่งระดมเงินทุนและแหล่งลงทุนที่สำคัญ หากประสบปัญหาสามารถส่งผลกระทบไปสู่ระบบการเงินโดยรวมและภาคเศรษฐกิจจริงได้ ธนาคารกลางหลักทั้งในสหรัฐฯ กลุ่มประเทศยูโร และสหราชอาณาจักร จึงเข้าไปเสริมสภาพคล่องในตลาดด้วยการรับซื้อตราสารหนี้โดยตรง การประกาศโครงการเหล่านี้ส่งผลทันทีในการเสริมเสถียรภาพให้แก่ตลาดโดยรวม โดยส่วนต่างระหว่างผลตอบแทนของหุ้นกู้เอกชนกับพันธบัตรรัฐบาลปรับลดลงอย่างชัดเจน (รูปที่ 5) เช่นเดียวกัน ธปท. ได้จัดตั้งกองทุน Corporate Bond Stabilization Fund เพื่อรักษากลไกตลาดตราสารหนี้ภาคเอกชนให้สามารถทำงานได้ในภาวะที่ตลาดการเงินมีความไม่แน่นอนสูง โดยเน้นผู้ออกตราสารที่มีคุณภาพดี เป็นการป้องกันไม่ให้ปัญหาลุกลามกลายเป็นวิกฤตความเชื่อมั่น ซึ่งจะส่งผลกระทบที่รุนแรงและยากต่อการแก้ไข

วิกฤตโควิดมีความพิเศษเฉพาะจากการที่ผลกระทบโดยตรงเกิดขึ้นกับภาคธุรกิจและครัวเรือนในวงกว้าง ดังนั้นจุดประสงค์หลักของการดำเนินนโยบายจึงมุ่งไปสู่การช่วยประคองให้ธุรกิจและครัวเรือนมีสภาพคล่องพอที่จะฝ่าฟันการปิดเมืองชั่วคราวได้ ความจำเป็นในการยื่นมือไปสู่ภาคธุรกิจโดยตรงเป็นอีกวิวัฒนาการที่สำคัญของบทบาท lender of last resort และเป็นภารกิจที่มีความเสี่ยงต่อการผิดชำระหนี้ที่สูงขึ้น จึงจำเป็นต้องมีการประสานกับกระทรวงการคลังอย่างใกล้ชิด

การช่วยเหลือภาคธุรกิจได้ดำเนินการผ่านหลายช่องทาง นอกจากการเสริมสภาพคล่องในตลาดหุ้นกู้เอกชนแล้ว มาตรการที่ถูกนำมาใช้อย่างแพร่หลายคือการให้ ธพ. กู้เงินจากธนาคารกลางในอัตราดอกเบี้ยพิเศษเพื่อนำไปปล่อยสินเชื่อให้กับภาคธุรกิจ แทบทุกธนาคารกลางในตารางที่ 1 ได้ออกมาตรการ soft loan ลักษณะนี้ (specialised lending) โดยส่วนใหญ่เน้นการปล่อยสินเชื่อให้กับธุรกิจ SME

ในขณะเดียวกัน ได้มีการผ่อนคลายกฎเกณฑ์กำกับสถาบันการเงินอย่างกว้างขวางเป็นประวัติการเพื่อสนับสนุนความสามารถและกระตุ้นการปล่อยสินเชื่อ ไม่ว่าจะเป็นการลดระดับเงินกองทุนที่ต้องดำรง การผ่อนปรนเกณฑ์การดำรงสินทรัพย์สภาพคล่อง การจัดชั้นและกันเงินสำรอง รวมทั้งการงดจ่ายเงินปันผล ดังเห็นได้ในตารางที่ 1 เป็นที่น่าสังเกตว่าการสนับสนุนให้ ธพ. ขยายสินเชื่อในช่วงเศรษฐกิจขาลงนั้นแตกต่างจากหลักปฏิบัติในอดีตที่มักจะเน้นการเพิ่มความเข้มงวดของมาตรการกำกับดูแล และสะท้อนถึงแนวคิดเชิง macroprudential ซึ่งให้ความสำคัญกับผลกระทบเชิงระบบ การที่ ธพ. แต่ละแห่งมุ่งที่จะจำกัดความเสี่ยงของตนโดยการลดสินเชื่อ อาจส่งผลให้เศรษฐกิจหยุดชะงักและกลับกลายเป็นการเพิ่มความเสี่ยงให้กับระบบโดยรวมซึ่งในที่สุดสร้างความเสียหายต่อ ธพ. มากขึ้นด้วยซ้ำ

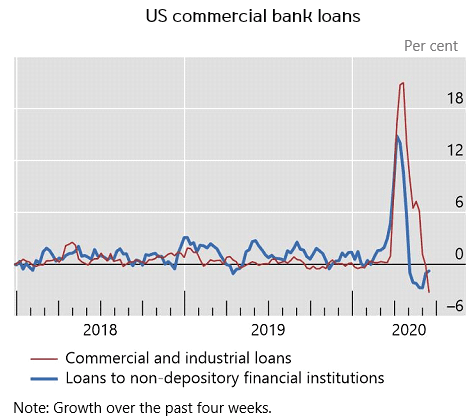

มาตรการเหล่านี้ล้วนมุ่งที่จะสนับสนุนภาคธุรกิจและครัวเรือนผ่านกลไกของระบบ ธพ. แสดงให้เห็นถึงความสำคัญของ ธพ. ในการเป็นข้อต่อสุดท้ายสำหรับการส่งผ่านสภาพคล่องสู่เศรษฐกิจจริงแม้ระบบการเงินได้มีการพัฒนามากขึ้นและบทบาทของตลาดทุนได้เพิ่มสูงขึ้นก็ตาม รวมทั้งในกรณีสหรัฐฯ ที่ตลาดทุนพัฒนารุดหน้าไปไกลมาก ภาคธุรกิจหันมาพึ่งสินเชื่อจาก ธพ. อย่างมากในยามคับขัน (รูปที่ 6) เป็นการสะท้อนว่าตลาดทุนและ ธพ. ทำหน้าที่เสริมซึ่งกันและกันในระบบการเงิน โดยในวิกฤตนี้ ธพ. ได้ทำหน้าที่เป็นกันชนที่สำคัญเมื่อตลาดทุนหยุดชะงัก ฐานะทางการเงินของ ธพ. ที่เข้มแข็ง ซึ่งเป็นผลจากการยกระดับและมาตรฐานการกำกับดูแลในช่วงหลังวิกฤตการเงินโลกในปี 2007 เอื้อให้ระบบ ธพ. สามารถเล่นบทบาทนี้ได้

ภายใต้ระบบการเงินที่มีความเชื่อมโยงกันมาก สำหรับประเทศที่สกุลเงินของตนมีการใช้กันอย่างแพร่หลายทั่วโลกเช่นสหรัฐฯ ขอบเขตของบทบาท lender of last resort ไม่สามารถหยุดได้เพียงภายในประเทศ ในช่วงที่ผ่านมา บทบาทของดอลลาร์ สรอ. ในธุรกรรมตลาดเงินโลกได้เพิ่มสูงขึ้นอย่างต่อเนื่อง โดยนอกเหนือจากการเป็นสกุลเงินหลักในการค้าระหว่างประเทศ (invoice currency) การกู้ยืมในสกุลเงินดอลลาร์ สรอ. ได้ขยายเพิ่มขึ้นมาก เมื่อตลาดเงินในสหรัฐฯ ประสบปัญหา ผลกระทบย่อมทอดออกไปสู่ตลาดเงินในประเทศต่าง ๆ ที่พึ่งการกู้ยืมดอลลาร์ สรอ. แรงกดดันในตลาด offshore ดังกล่าวสะท้อนออกมาชัดที่สุดในตลาด FX swap ซึ่งเป็นแหล่งระดมทุนในสกุลเงินดอลลาร์ สรอ. ที่สำคัญสำหรับภาคธุรกิจนอกสหรัฐฯ

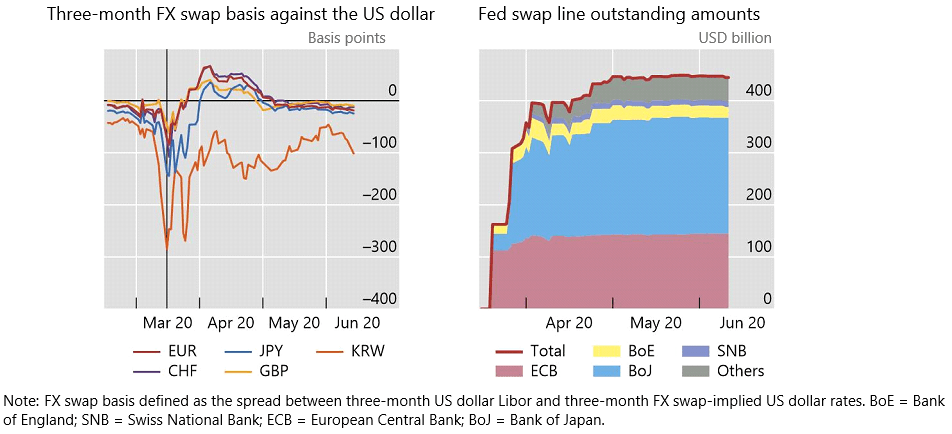

สภาพคล่องในตลาดเงินสหรัฐฯ ที่ลดลงนำไปสู่การขาดแคลนดอลลาร์ สรอ. ในตลาด offshore ส่งผลให้ต้นทุนในการกู้ดอลลาร์ สรอ. ในตลาด FX swap เพิ่มสูงขึ้นมากเมื่อเทียบกับการกู้ในตลาดเงินสหรัฐฯ สะท้อนใน FX swap basis สำหรับสกุลเงินหลักหลายสกุลที่มีค่ามากที่สุดนับตั้งแต่วิกฤตการเงินโลกในปี 20072 (รูปที่ 7 ภาพซ้าย) เพื่อไม่ให้แรงกดดันลุกลามและส่งผลย้อนกลับมายังตลาดเงินในประเทศ ธนาคารกลางสหรัฐฯ จึงได้เปิดหน้าต่าง FX swap line ให้ธนาคารกลางใน 14 ประเทศสามารถกู้ยืมสภาพคล่องดอลลาร์ สรอ. เพื่อไปปล่อยกู้ต่อในตลาด FX swap ท้องถิ่น มาตรการดังกล่าวได้บรรเทาการขาดแคลนดอลลาร์ สรอ. และส่งผลให้ FX swap basis ปรับลดลงอย่างเห็นได้ชัดในภาพซ้ายของรูปที่ 7 โดยเฉพาะสำหรับสกุลเงินหลักที่มีการใช้หน้าต่างดังกล่าวในปริมาณที่สูงเช่นเงินเยนและยูโร (รูปที่ 7 ภาพขวา)

ภายใต้สภาวะฉุกเฉินจากระบบเศรษฐกิจที่หยุดชะงัก ธนาคารกลางทั่วโลกได้ดำเนินการอย่างทันท่วงทีเพื่อรักษาเสถียรภาพของระบบการเงิน และป้องกันไม่ให้ความกังวลและไม่มั่นใจในตลาดการเงินลุกลามออกไปซ้ำเติมเศรษฐกิจที่กำลังเผชิญปัญหาใหญ่หลวง เป็นการดับไฟแต่ต้นทางซึ่งต้องอาศัยความเด็ดเดี่ยวในการตัดสินใจท่ามกลางความไม่แน่นอนที่มีสูงมาก ด้วยความรุนแรงของสถานการณ์และระบบการเงินที่เปลี่ยนไป รูปแบบการแทรกแซงของธนาคารกลางต้องปรับตัวไปด้วย โดยมีการดำเนินการในตลาดเงินและตลาดทุน รวมทั้งการยื่นมือไปสู่ภาคธุรกิจมากขึ้น การขยายขอบเขตของบทบาท lender of last resort ย่อมมาพร้อมความเสี่ยงที่สูงขึ้น ทั้งในแง่โอกาสที่ธนาคารกลางอาจจะขาดทุน หรือคำถามเกี่ยวกับความเป็นธรรมในการจัดสรรความช่วยเหลือ การออกแบบเกณฑ์และรายละเอียดของโครงการต่าง ๆ จึงต้องคำนึงถึงความเสี่ยงดังกล่าว และพยายามให้เกิดความเสียหายน้อยที่สุด โดยมีการกำกับดูแล กระบวนการทำงานและการบริหารความเสี่ยงอย่างรอบคอบ รัดกุม และโปร่งใส รวมทั้งมีการประสานงานกับกระทรวงการคลังซึ่งมีอำนาจในการจัดสรรงบประมาณรองรับความเสียหาย ที่สำคัญ การดำเนินงานทั้งหมดต้องสอดคล้องกับพันธกิจหลักของธนาคารกลางในการรักษาเสถียรภาพเศรษฐกิจและการเงิน

ในระยะต่อไปบทบาทของธนาคารกลางต้องเปลี่ยนจากการดำเนินมาตรการฉุกเฉินมาเป็นการสนับสนุนการฟื้นฟูเศรษฐกิจ โดยการดำเนินนโยบายการเงินแบบผ่อนคลายต่อไประยะหนึ่ง พร้อมกับการทยอยลดการแทรกแซงในตลาดเมื่อสภาพคล่องกลับคืนสู่ระดับปรกติ อย่างไรก็ดี ควรตระหนักถึงขีดจำกัดของนโยบายการเงินในการผลักดันการขยายตัวของเศรษฐกิจ นโยบายการเงินไม่สามารถแก้ปัญหาเชิงโครงสร้างของระบบเศรษฐกิจได้ และการพึ่งการกระตุ้นผ่านนโยบายการเงินที่ผ่อนคลายมากเกินไปอาจสร้างความเสี่ยงและเปราะบางทางการเงินซึ่งจะกลับกลายมาเป็นปัญหาที่ฉุดรั้งเศรษฐกิจได้ในที่สุด ในขณะเดียวกัน การรักษาขอบเขตระหว่างนโยบายการเงินกับนโยบายการคลังเป็นสิ่งที่สำคัญ ภายใต้บริบทที่หนี้ภาครัฐได้ปรับสูงขึ้นมาก ธนาคารกลางต้องยืนหยัดต่อแรงกดดันที่อาจจะมีให้ดำเนินนโยบายการเงินเพื่อลดภาระหนี้ของภาครัฐ ซึ่งจะเป็นการเบี่ยงเบนการกำหนดนโยบายจากพันธกิจหลัก บั่นทอนความน่าเชื่อถือของธนาคารกลาง และอาจส่งผลให้เสถียรภาพของเศรษฐกิจโดยรวมสั่นคลอน

Bank for International Settlements, “A monetary life-line: central banks’ crisis response”, Annual Economic Report, Chapter 2, June 2020.

Cecchetti, S and P Disyatat, ” Central bank tools and liquidity shortages”, Economic Policy Review, Vol. 16, No. 1, p. 29–42, August 2010.

Hofmann, B, I Shim and H S Shin, “Emerging market economy exchange rates and local currency bond markets amid the Covid-19 pandemic”, BIS Bulletin, No. 5, April, 2020.

- กลไกดังกล่าวเรียกว่า ”financial channel of the exchange rate” เรียบเรียงในรายละเอียดใน Hofmann, Shim and Shin (2020) ↩

- FX swap basis ที่ติดลบ เช่นระหว่างสกุลเงินเยนเทียบกับดอลลาร์ สรอ. หมายความว่าอัตราดอกเบี้ยในการกู้ดอลลาร์ สรอ. ผ่านตลาด FX swap ซึ่งเปรียบเสมือนการกู้ดอลลาร์ สรอ. โดยนำเงินเยนมาวางเป็นหลักประกันนั้น สูงกว่าอัตราดอกเบี้ยในการกู้ดอลลาร์ สรอ. ผ่านตลาดเงินโดยตรง↩