มาตรการ Loan to Value กับ การให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ไทย

excerpt

การดำเนินนโยบายของธนาคารกลางเพื่อดูแลเสถียรภาพระบบการเงินและป้องกันไม่ให้ความเปราะบางในจุดใดจุดหนึ่งลุกลามจนเกิดปัญหาทั้งระบบ (systemic risk) โดยทั่วไปเรียกว่าการดำเนินนโยบาย macroprudential ซึ่งแตกต่างจากการใช้นโยบายการเงินที่มีวัตถุประสงค์หลักเพื่อรักษาเสถียรภาพเศรษฐกิจและเสถียรภาพด้านราคา บทความนี้มีวัตถุประสงค์ที่จะศึกษาประสิทธิผล (effectiveness) ของนโยบาย macroprudential โดยเฉพาะมาตรการ loan-to-value (LTV) ต่อการให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ไทย โดยใช้ข้อมูลระดับจุลภาคจากข้อมูลการอนุมัติสินเชื่อที่อยู่อาศัยปล่อยใหม่มาประกอบกับงบดุลของธนาคารพาณิชย์ไทย รวมถึงการวิเคราะห์พฤติกรรมของธนาคารพาณิชย์ไทยที่ตอบสนองต่อมาตรการ LTV ซึ่งมีนัยสำคัญต่อการดำเนินนโยบายต่าง ๆ ของธนาคารกลางในอนาคต

“นโยบาย macroprudential คือนโยบายที่ใช้เพื่อดูแลและป้องกันความเสี่ยงเชิงระบบ (systemic risk) กล่าวคือ ความเสี่ยงที่ระบบการเงินจะเกิดปัญหาและส่งผลให้เกิดความเสียหายในวงกว้าง และส่งผลกระทบในทางลบต่อระบบเศรษฐกิจโดยรวม” (FSB, IMF, and BIS, 2011)

นับตั้งแต่วิกฤตการเงินเอเชียปี 2540 ประเทศกำลังพัฒนาโดยเฉพาะในเอเชีย ได้มีการใช้นโยบาย macroprudential และใช้เพิ่มขึ้นต่อเนื่องเพื่อดูแลความเสี่ยงจากความเชื่อมโยงระหว่างเสถียรภาพระบบการเงินและเสถียรภาพเศรษฐกิจ โดยนโยบาย loan-to-value (LTV) เป็นที่นิยมใช้เพื่อลดความร้อนแรงในภาคอสังหาริมทรัพย์ ในขณะที่กลุ่มประเทศพัฒนาแล้วกลับเริ่มให้ความสนใจต่อนโยบาย macroprudential อย่างจริงจังภายหลังวิกฤตการเงินโลกปี 2551 เนื่องจากได้ตระหนักถึงความสำคัญของการรักษาเสถียรภาพระบบการเงิน (financial stability) ควบคู่ไปกับเสถียรภาพด้านราคา ซึ่งเครื่องมือทางนโยบายการเงินยังมีข้อจำกัดในการจัดการกับความเปราะบางในระบบการเงินที่สะสมขึ้นได้แม้ในยามที่อัตราเงินเฟ้ออยู่ในระดับต่ำ

บทเรียนจากวิกฤตการเงินต่าง ๆ ที่ผ่านมา แสดงให้เห็นความเสี่ยงเชิงระบบใน 2 ลักษณะหลัก ได้แก่ (1) Time dimension จากความสอดคล้องระหว่างวัฏจักรของระบบการเงินและวัฏจักรของเศรษฐกิจ และ (2) Cross-sectional dimension จากความเชื่อมโยงระหว่างภาคการเงินต่าง ๆ ในระบบ ดังนั้น นโยบาย macroprudential เพื่อกำกับดูแลความเสี่ยงเชิงระบบ จึงสามารถแบ่งมาตรการออกเป็น 3 ประเภท ได้แก่

1. มาตรการเพื่อลดระดับการส่งผลกระทบย้อนกลับกัน (feedback effect) ระหว่างวัฏจักรการเงิน (financial cycle) และวัฏจักรเศรษฐกิจ (economic cycle)

เป็นการดูแลความเสี่ยงที่อาจเกิดขึ้นตาม time dimension จากลักษณะ pro-cyclicality ระหว่างระบบการเงินและระบบเศรษฐกิจ กล่าวคือ ในช่วงเศรษฐกิจขาขึ้น สินเชื่อขยายตัวได้ง่าย อาจนำมาซึ่งภาวะฟองสบู่ด้านสินเชื่อ ขณะที่ช่วงเศรษฐกิจขาลง คุณภาพสินเชื่อมีแนวโน้มด้อยลงและสถาบันการเงินระมัดระวังในการให้สินเชื่อเพิ่มขึ้น ก็อาจถ่วงการฟื้นตัวของเศรษฐกิจให้ช้ากว่าที่ควร ดังนั้น ลักษณะ pro-cyclicality ของระบบการเงินจึงอาจส่งผลให้วัฏจักรเศรษฐกิจมีการแกว่งตัวเพิ่มขึ้น รวมทั้งเกิดการสะสมความเปราะบางในระบบการเงิน จนกระทบต่อเสถียรภาพเศรษฐกิจโดยรวมได้

ทั้งนี้ การสะสมความเปราะบางในระบบการเงิน อาจเกิดทั้งในภาพรวมจากการขยายตัวของสินเชื่อมากเกินไป (credit boom) และ/หรือ เฉพาะบางส่วนของระบบเศรษฐกิจ อาทิ ภาคอสังหาริมทรัพย์ และการก่อหนี้ของภาคครัวเรือน ดังนั้น นโยบายที่ใช้เพื่อลดโอกาสการเกิด pro-cyclicality จึงแบ่งเป็น 2 ประเภท คือ

มาตรการดูแลภาพรวม ใช้จัดการความเสี่ยงที่อาจเกิดขึ้นในระบบเศรษฐกิจการเงินโดยรวม โดยมุ่งเน้นให้ธนาคารพาณิชย์ดำเนินธุรกิจโดยคำนึงถึงวัฏจักรเศรษฐกิจทั้งในขาขึ้นและขาลง (through-the-cycle) ตัวอย่างนโยบายที่สำคัญ ได้แก่ conservation capital buffer1 และ countercyclical capital buffer2

มาตรการดูแลราย sector ใช้จัดการความเสี่ยงที่เกิดขึ้นเฉพาะในภาคส่วนธุรกิจที่มีสัญญาณของความเสี่ยงมากเกินไป โดยนโยบายที่ออกใช้มีความหลากหลายตามปัญหาและบริบทของแต่ละประเทศ เช่น นโยบาย loan-to-value (LTV) สำหรับดูแลสินเชื่อภาคอสังหาริมทรัพย์ นโยบาย debt service ratio (DSR) หรือ debt-to-income (DTI) สำหรับดูแลปัญหาหนี้ภาคครัวเรือน เป็นต้น

เป็นการดูแลความเสี่ยงที่อาจเกิดขึ้นตาม cross-sectional dimension จาก (1) balance sheet linkage อาทิ การถือหุ้นไขว้กัน และการมีธุรกรรมระหว่างกัน และ (2) common exposure อาทิ การถือสินทรัพย์ประเภทเดียวกัน โดยเฉพาะในกรณีสถาบันการเงินที่มีความสำคัญเชิงระบบ (systemically important financial institutions: SIFIs) ซึ่งเมื่อเกิดปัญหาขึ้นจะส่งผลกระทบในวงกว้าง โดยนโยบายที่ออกใช้มีวัตถุประสงค์หลักคือเพิ่มความแข็งแรงของฐานะทางการเงิน เพื่อลดความเสี่ยงจากการเชื่อมโยงระหว่างกัน เช่น การดำรงเงินกองทุนส่วนเพิ่ม (capital surcharge) ของ SIFIs การดำรงสินทรัพย์สภาพคล่องส่วนเพิ่ม (liquidity surcharge) และการกำหนดเพดานสินเชื่อลูกหนี้รายใหญ่ (large exposure restrictions) เป็นต้น

เป็นการดูแลความเสี่ยงที่อาจเกิดจากสถาบันการเงินมีอายุหนี้และสกุลเงินที่ต่างกัน (maturity and currency mismatch) ซึ่งอาจนำไปสู่ปัญหาด้านสภาพคล่องและกระทบต่อฐานะทางการเงินของสถาบันการเงินในที่สุด ตัวอย่างนโยบายที่สำคัญ ได้แก่ เกณฑ์การดำรงสินทรัพย์สภาพคล่องเพื่อรองรับกระแสเงินสดที่อาจไหลออกในภาวะวิกฤต (Liquidity Coverage Ratio: LCR) เกณฑ์อัตราส่วนที่มาและใช้ไปของแหล่งเงินที่มีความมั่นคง (Net Stable Funding Ratio: NSFR) และเกณฑ์กำหนดระดับการถือครองสกุลเงินตราต่างประเทศ (net open foreign exchange positions)

ภายหลังวิกฤตการเงินเอเชียปี 2540 ธนาคารแห่งประเทศไทยมีการออกใช้นโยบาย macroprudential ทั้งหมด 3 มาตรการ ได้แก่

- มาตรการกำหนดอัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน loan-to-value (LTV) ในภาคอสังหาริมทรัพย์

- มาตรการด้าน debt-to-income เพื่อกำหนดเพดานวงเงินบัตรเครดิตและสินเชื่อส่วนบุคคล และ

- มาตรการดำรงเงินกองทุนส่วนเพิ่มสำหรับธนาคารพาณิชย์ที่มีความสำคัญเชิงระบบ (domestic systemically important banks: D-SIBs)

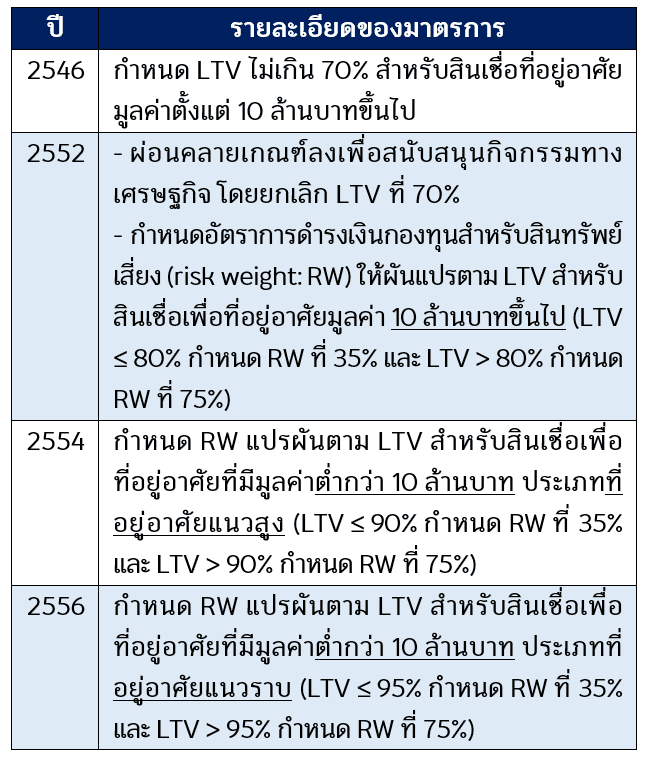

ทั้งนี้ มาตรการ LTV เป็นมาตรการที่มีการออกใช้บ่อยครั้งที่สุด โดยมีวัตถุประสงค์หลักเพื่อป้องกันการเก็งกำไรและปัญหาฟองสบู่ในช่วงสินเชื่อเพื่อที่อยู่อาศัยขยายตัวสูง ซึ่งอาจลุกลามเป็นความเสี่ยงเชิงระบบได้ โดยธนาคารแห่งประเทศไทยได้มีการประกาศใช้มาตรการ LTV มาแล้วทั้งหมด 4 ครั้ง ดังนี้

จากการออกใช้มาตรการ LTV ที่ผ่านมาในอดีต ทำให้เกิดคำถามถึงประสิทธิภาพของมาตรการดังกล่าวว่ามีผลต่อการให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์มากน้อยแค่ไหน บทความนี้จึงมุ่งที่จะหาคำตอบโดยการศึกษาและวิเคราะห์ข้อมูล รวมถึงใช้วิธีการทางเศรษฐมิติเพื่อประเมินผลกระทบจากการออกมาตรการ LTV

บทความนี้ทำการศึกษาโดยการใช้ข้อมูล 2 ชุด ได้แก่

- ข้อมูลสินเชื่อที่อยู่อาศัยปล่อยใหม่รายสัญญา ที่สถาบันการเงินรายงานต่อธนาคารแห่งประเทศไทย3 โดยข้อมูลที่ใช้เป็นข้อมูลรายเดือน ตั้งแต่เดือนธันวาคม 2550 ถึงเดือนสิงหาคม 2560 และ

- งบดุลและข้อมูลการให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ โดยข้อมูลเป็นรายไตรมาส ตั้งแต่ไตรมาส 1 ปี 2547 ถึงไตรมาส 3 ปี 2560

โดยบทความนี้จะศึกษาเฉพาะผลกระทบของมาตรการ LTV ที่ออกในปี 2554 และ 2556 ซึ่งเป็นเกณฑ์ที่เข้มงวดขึ้น (tightening policy) ต่อพฤติกรรมการให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ โดยแยกวิเคราะห์ผลกระทบตามขนาดของสินทรัพย์ธนาคารพาณิชย์ ได้แก่ ธนาคารพาณิชย์ขนาดใหญ่ ขนาดกลาง และขนาดเล็ก

เมื่อนำข้อมูลทั้งสองชุดเชื่อมต่อกันจะสามารถเห็นภาพรวมของการให้สินเชื่อที่อยู่อาศัยที่ได้รับการอนุมัติซึ่งสะท้อนประเภทของที่อยู่อาศัย ระดับ LTV ลักษณะของผู้กู้ รวมถึงพฤติกรรมการให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ไทยแต่ละกลุ่มตั้งแต่ปี 2550

การศึกษาพบข้อเท็จจริงที่น่าสนใจ 3 ประการ ดังต่อไปนี้

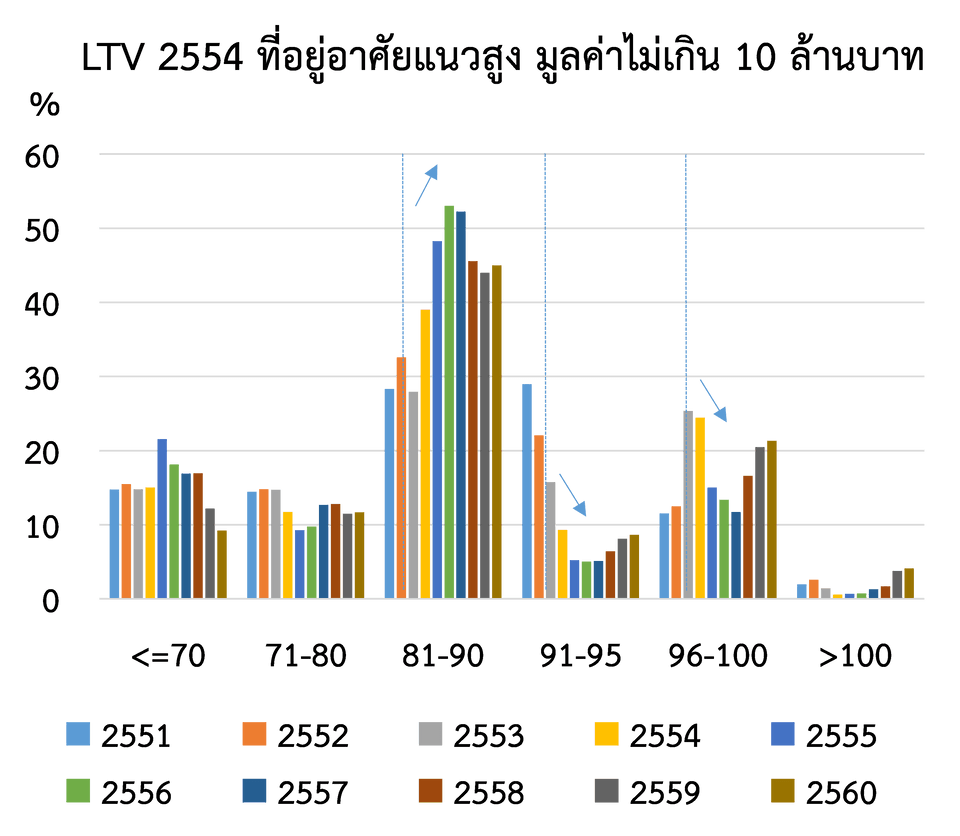

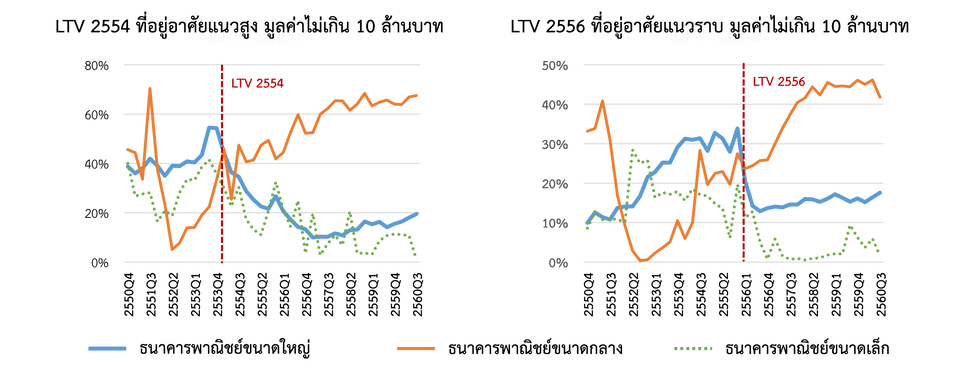

ประการที่ 1 การให้สินเชื่อที่อยู่อาศัยภายหลังการใช้มาตรการ LTV มีการเปลี่ยนแปลงที่สอดคล้องกับ threshold ของมาตรการ LTV ที่ใช้ในแต่ละปี สะท้อนจากการกระจายตัวของระดับ LTV ที่เปลี่ยนแปลงไปตาม threshold ซึ่งกำหนดไว้ (distribution reshaping) เช่น สัดส่วนการให้สินเชื่อที่อยู่อาศัยแนวสูง มูลค่าไม่เกิน 10 ล้านบาท ที่มีระดับ LTV มากกว่าร้อยละ 90 มีสัดส่วนลดลงภายหลังการออกใช้มาตรการในปี 2554 และมีสัดส่วนเพิ่มขึ้นในกลุ่มที่ LTV น้อยกว่าร้อยละ 90 (รูปที่ 1)

ประการที่ 2 พฤติกรรมการให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์แต่ละกลุ่มมีการตอบสนองต่อมาตรการ LTV ในปี 2554 และ 2556 แตกต่างกัน สะท้อนจากสัดส่วนการให้สินเชื่อที่อยู่อาศัยโดยเฉลี่ยภายหลังการออกใช้มาตรการ LTV (รูปที่ 2) โดยในปี 2554 และ 2556 ที่มาตรการมีความเข้มงวดขึ้น ธนาคารพาณิชย์ขนาดใหญ่และขนาดเล็กปรับลดการให้สินเชื่อที่อยู่อาศัยที่เกินระดับ LTV ที่กำหนด ในทางตรงกันข้ามธนาคารพาณิชย์ขนาดกลางยังมีการให้สินเชื่อที่อยู่อาศัยเกินกว่าระดับ LTV ที่กำหนดในทิศทางที่เพิ่มขึ้น

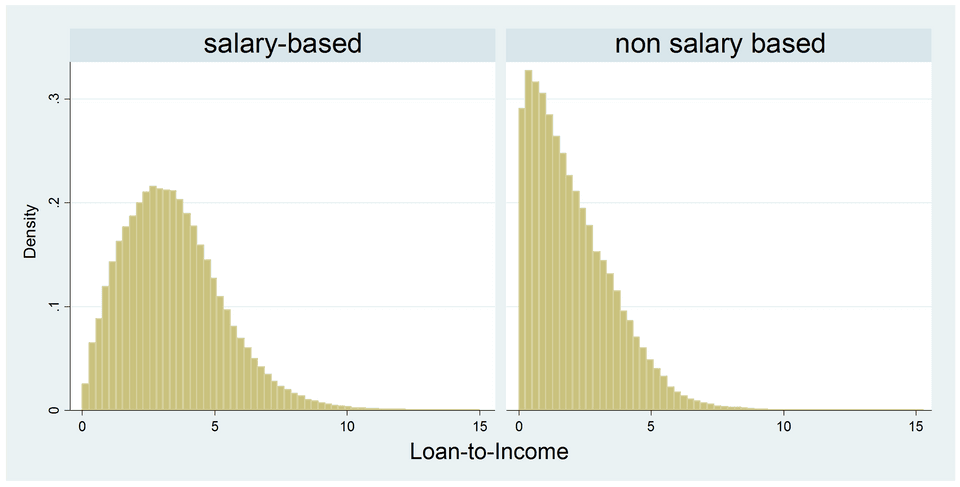

ประการที่ 3 ลักษณะของผู้กู้มีผลต่อระดับ LTV และ loan-to-income (LTI) โดยผู้กู้ที่มีรายได้ประจำ เช่น ข้าราชการ พนักงานออฟฟิศ มักจะได้รับสินเชื่อที่อยู่อาศัยที่มีระดับ LTV และ LTI สูงกว่าผู้ประกอบอาชีพส่วนตัว สะท้อนจากการกระจายตัวของค่า LTI ของทั้ง 2 กลุ่ม (รูปที่ 3) เหตุผลที่เป็นเช่นนี้อาจเป็นเพราะธนาคารพาณิชย์เชื่อว่ากลุ่มพนักงานประจำเป็นกลุ่มที่มีความเสี่ยงน้อยกว่าจากการที่มีแหล่งของรายได้ที่แน่นอน

จากชุดข้อมูลทั้ง 2 ชุดที่นำมาเชื่อมกัน ทำให้สามารถวัดประสิทธิผลและผลกระทบจากมาตรการ LTV ภายหลังการออกใช้มาตรการจากการเปลี่ยนแปลงของสินเชื่อที่อยู่อาศัยปล่อยใหม่ โดยสามารถประเมินได้ใน 3 ด้าน ดังนี้

- ด้านผลกระทบต่อการขยายตัวของสินเชื่ออุปโภคบริโภคและสินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์

- ด้านผลกระทบต่อการเปลี่ยนแปลงของสัดส่วนการให้สินเชื่อที่อยู่อาศัยใหม่ของธนาคารพาณิชย์ ณ ระดับ LTV threshold ที่กำหนดไว้

- ด้านความเป็นไปได้ในการได้รับอนุมัติสินเชื่อที่อยู่อาศัย โดยเปรียบเทียบระหว่างการไม่มีมาตรการ LTV และการมีมาตรการ LTV

จากการวัดประสิทธิผลของมาตรการ LTV ด้วยวิธีทางเศรษฐมิติ พบผลการศึกษาที่น่าสนใจในส่วนของผลกระทบจากเกณฑ์ที่เข้มงวดขึ้นในปี 2554 และ 2556 สรุปได้ดังนี้

ประการที่ 1 มาตรการ LTV ไม่มีผลต่ออัตราการขยายตัวของสินเชื่อที่อยู่อาศัยของระบบธนาคารพาณิชย์ไทยในภาพรวม โดยสินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ยังคงขยายตัวภายหลังการออกใช้มาตรการ LTV ทั้งในปี 2554 และ 2556

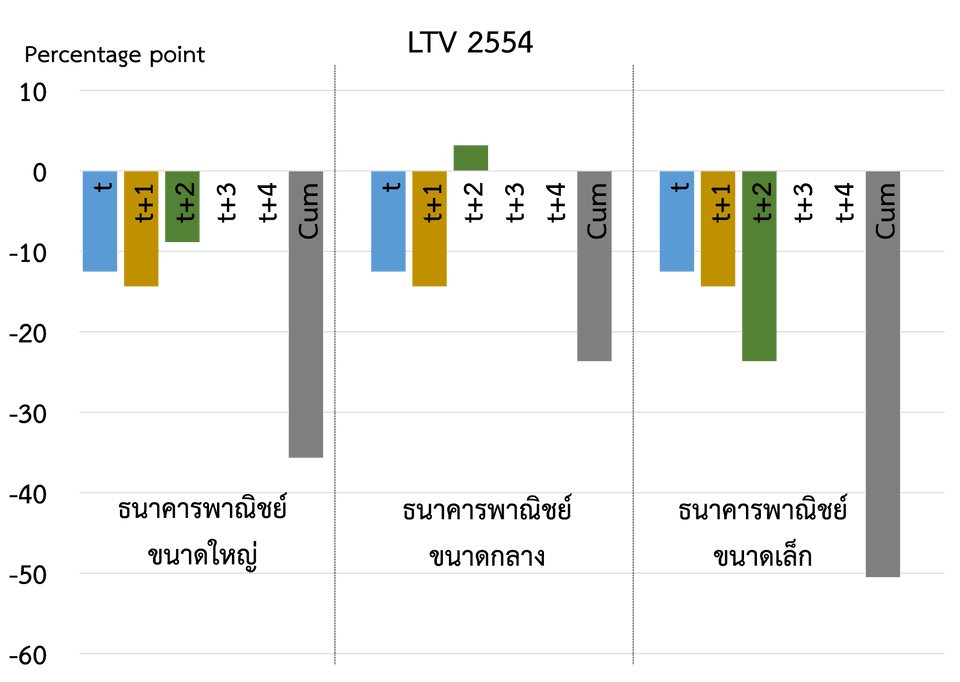

ประการที่ 2 มาตรการ LTV ที่ออกใช้มีผลต่อธนาคารพาณิชย์แตกต่างกัน โดยธนาคารพาณิชย์ขนาดใหญ่และขนาดเล็กมีการลดสัดส่วนสินเชื่อที่มี LTV สูงกว่า threshold มากกว่าธนาคารขนาดกลาง ซึ่งอาจเป็นผลจากกลยุทธ์ทางธุรกิจของธนาคารขนาดกลางที่ต้องการเพิ่มสัดส่วนทางการตลาดในสินเชื่อที่อยู่อาศัย จึงมีพฤติกรรมการปล่อยสินเชื่อที่อยู่อาศัยที่ไม่สอดรับกับมาตรการ ขณะที่ลักษณะของผู้กู้มีผลต่อความเป็นไปได้ในการได้รับอนุมัติสินเชื่อที่อยู่อาศัยที่มี LTV สูงกว่า threshold โดยเฉพาะกลุ่มผู้กู้ที่มีรายได้ประจำ มีผู้กู้ร่วมและเป็นผู้มีถิ่นฐานในกรุงเทพมหานคร (รูปที่ 4)

ประการที่ 3 มาตรการ LTV ที่เข้มงวดขึ้นในปี 2554 และ 2556 ช่วยชะลอสินเชื่อที่อยู่อาศัยแนวสูงและแนวราบที่ LTV เกินระดับ threshold และเปลี่ยนแปลงการกระจายตัวของระดับ LTV สอดคล้องตาม threshold ที่กำหนด โดยผลศึกษาชี้ว่ามาตรการ LTV ปี 2554 มีส่วนช่วยในการชะลอสินเชื่อที่อยู่อาศัยมากกว่ามาตรการ LTV ปี 2556 (รูปที่ 4)

ประการที่ 4 มีข้อสังเกตว่ามาตรการ LTV ปี 2554 ที่บังคับใช้กับสินเชื่อที่อยู่อาศัยแนวสูงมีประสิทธิผลมากกว่ามาตรการ LTV ปี 2556 ที่บังคับใช้กับสินเชื่อแนวราบ ซึ่งอาจเกิดจาก (1) ช่วงเวลาประกาศใช้และช่วงเวลาที่มีผลบังคับใช้ต่างกัน (timing factor) โดยมาตรการปี 2556 มีการเลื่อนเวลาบังคับใช้ออกไป 1 ปีจากเดิมที่จะเริ่มบังคับใช้ในปี 2555 เนื่องจากเหตุการณ์อุทกภัย และ (2) เกณฑ์ LTV ที่กำหนดในปี 2556 สำหรับสินเชื่อที่อยู่อาศัยแนวราบใกล้เคียงกับระดับ LTV ที่ธนาคารพาณิชย์ให้ในขณะนั้น

บทความนี้นำเสนอผลการวัดประสิทธิผลของมาตรการ LTV และผลกระทบต่อพฤติกรรมการให้สินเชื่อที่อยู่อาศัยของธนาคารพาณิชย์ไทยในภาพรวมและเป็นรายกลุ่ม จากการศึกษาพบว่ามาตรการ LTV ที่ออกใช้ในปี 2554 และ 2556 ที่มีลักษณะเข้มงวดขึ้นมีส่วนช่วยลดสัดส่วนของสินเชื่อที่อยู่อาศัยในกลุ่มเป้าหมายที่มีระดับ LTV สูงกว่า threshold และผลจากการศึกษายังชี้ว่ามาตรการ LTV ปี 2554 และ 2556 มีผลต่อธนาคารพาณิชย์แตกต่างกัน ขณะที่ลักษณะของผู้กู้มีผลต่อความเป็นไปได้ในการได้รับอนุมัติสินเชื่อที่อยู่อาศัยที่มี LTV สูงกว่า threshold เช่นเดียวกัน โดยกลุ่มผู้กู้ที่มีรายได้ประจำ มีผู้กู้ร่วมและเป็นผู้มีถิ่นฐานในกรุงเทพมหานคร มักจะได้รับสินเชื่อที่มีระดับ LTV สูงกว่า threshold

ผลการศึกษานี้ชี้ให้เห็นว่า มาตรการ LTV สามารถช่วยชะลอการขยายตัวของสินเชื่อที่อยู่อาศัยตามกลุ่มเป้าหมายได้ แม้ว่าไม่ได้มีผลต่อการชะลอตัวของสินเชื่อที่อยู่อาศัยของระบบธนาคารพาณิชย์ในภาพรวม แต่มีผลให้ธนาคารพาณิชย์เปลี่ยนแปลงรูปแบบการให้สินเชื่อที่อยู่อาศัยไปในทิศทางที่มีความเสี่ยงลดลง ตรงตามวัตถุประสงค์ในการออกมาตรการ แม้อาจมีผลกระทบต่อกลุ่มเป้าหมายไม่เท่ากัน ส่วนหนึ่งเป็นเพราะมาตรการ LTV ที่ออกใช้ในปี 2554 และ 2556 มีจุดประสงค์เพื่อเป็นการส่งสัญญาณให้ธนาคารพาณิชย์เพิ่มความระมัดระวังในการให้สินเชื่อที่อยู่อาศัย จึงอยู่ในรูปแบบที่กำหนดเงื่อนไขน้ำหนักความเสี่ยง (risk-weight) ในการคำนวณเงินกองทุนของธนาคารพาณิชย์

ดังนั้น สิ่งสำคัญที่ผู้ทำนโยบายควรคำนึงถึงหากต้องการใช้นโยบาย macroprudential ในอนาคต คือการกำหนดจุดประสงค์ ขอบเขตของเป้าหมาย รูปแบบของมาตรการ ความชัดเจนของการสื่อสารและช่วงเวลาที่จะมีผลบังคับใช้ และตระหนักถึงผลกระทบที่อาจเกิดขึ้นทั้งทางตรงและทางอ้อมรวมถึงฝ่ายที่เกี่ยวข้อง เพื่อให้มาตรการดังกล่าวมีประสิทธิผลและบรรลุเป้าหมายในการดูแลเสถียรภาพระบบการเงิน

FSB, IMF, and BIS, 2011. “Macroprudential Tools and Frameworks: Update to G20 Finance Ministers and Central Bank Governors.”

Tantasith, C., N. Ananchotikul, C. Chotanakarn, V. Limjaroenrat, and R. Pongsaparn. (2018): “The Impact of LTV policy on Bank Lending: Evidence from Disaggregate Housing Loan Data.” PIER Discussion Paper No.90

- Conservation buffer คือเกณฑ์การดำรงเงินกองทุนส่วนเพิ่มเพื่อรองรับผลขาดทุนในภาวะวิกฤต ซึ่งกำหนดให้ธนาคารพาณิชย์ดำรงอัตราส่วนเงินกองทุนชั้นที่ 1 ที่เป็นส่วนของเจ้าของ (CET1: common equity Tier 1 ratio) เพิ่มขึ้นอีกร้อยละ 2.5 ของสินทรัพย์เสี่ยงทั้งสิ้น↩

- Countercyclical buffer คือ เงินกองทุนส่วนเพิ่มเพื่อรองรับความเสี่ยงเชิงระบบที่อาจเกิดขึ้นในช่วงเศรษฐกิจขาลง ที่ธนาคารพาณิชย์อาจถูกกำหนดให้ดำรง ซึ่งเป็น CET1 เพิ่มเติมจาก conservation buffer อีกร้อยละ 0 ถึง 2.5 เพื่อรองรับความเสี่ยงเชิงระบบที่อาจเกิดขึ้นในช่วงเศรษฐกิจขาลง เมื่อมีเหตุการณ์ที่บ่งชี้ว่าภาวะเศรษฐกิจอยู่ในช่วงขาขึ้นและมีความจําเป็นที่จะดําเนินมาตรการนี้ เช่น ช่วงที่เงินให้สินเชื่อในระบบการเงินมีอัตราการเติบโตมากในระดับร้อนแรง ซึ่งมีความเสี่ยงที่จะก่อตัวเป็นความเสียหายกับระบบโดยรวม (system-wide risk) เป็นต้น↩

- การศึกษานี้ไม่รวมข้อมูลจากสถาบันการเงินเฉพาะกิจ↩