เข้าใจ“พร้อมเพย์”บริการโอนเงินและชำระเงินทางเลือกใหม่

excerpt

บริการพร้อมเพย์ หนึ่งในบริการโอนเงินทางเลือกใหม่ที่ธนาคารแห่งประเทศไทย (ธปท.) มีส่วนสำคัญในการผลักดันให้เกิดบริการโอนเงินที่สอดคล้องกับความต้องการใช้งานของประชาชน ภาคธุรกิจ และภาครัฐ บริการพร้อมเพย์จึงถูกพัฒนาขึ้นมาให้ใช้งานง่าย มีต้นทุนที่ต่ำกว่าบริการโอนเงินรูปแบบเดิมและมีความปลอดภัยระดับมาตรฐานสากล เพื่อเป็นการกระตุ้นและจูงใจให้เกิดการใช้บริการโอนเงินและชำระเงินผ่านช่องทางอิเล็กทรอนิกส์มากขึ้น บทความนี้มุ่งที่จะสร้างความเข้าใจเกี่ยวกับบริการพร้อมเพย์ และวิเคราะห์พฤติกรรมการใช้บริการพร้อมเพย์หลังจากเริ่มเปิดให้บริการเป็นเวลา 1 ปีกว่า เพื่อตอบคำถามที่ว่า “บริการพร้อมเพย์สามารถตอบโจทย์ความต้องการของทุกภาคส่วนได้จริงหรือไม่” ผ่านการเล่าเรื่องเกี่ยวกับบริการพร้อมเพย์ที่ใคร ๆ ก็อยากรู้

บริการพร้อมเพย์ (PromptPay) บริการโอนเงินทางเลือกใหม่ที่ต่อยอดจากบริการโอนเงินที่มีอยู่เดิม ทั้ง Internet, Mobile, ATM และเคาน์เตอร์ธนาคารซึ่งเป็นหนึ่งในโครงการภายใต้แผนยุทธศาสตร์การพัฒนาโครงสร้างพื้นฐานระบบการชำระเงินแบบอิเล็กทรอนิกส์แห่งชาติ (National e-Payment Master Plan) โดยพัฒนาขึ้นจากความร่วมมือของสมาคมธนาคารไทย และเปิดให้ประชาชนใช้งานอย่างเป็นทางการเมื่อวันที่ 27 มกราคม 2560

บริการพร้อมเพย์สามารถแบ่งได้เป็น 2 ประเภท ดังนี้ (1) บริการโอนเงินสำหรับเอกชน คือการโอนเงินให้บุคคลอื่นหรือจ่ายค่าสินค้าและบริการผ่านช่องทาง Internet, Mobile, ATM และเคาน์เตอร์ธนาคาร และ (2) บริการโอนเงินสำหรับภาครัฐ คือ การโอนเงินหรือจ่ายเงินผ่านธนาคารที่มีรอบการชำระที่แน่นอน อาทิ การจ่ายเงินเดือน การชำระค่าสินค้า การจ่ายคืนภาษี เป็นต้น

บริการพร้อมเพย์มีการนำรูปแบบการโอนเงินผ่านหมายเลขอ้างอิง (proxy ID) มาใช้ ทำให้การโอนเงินมีความสะดวกมากขึ้น ผู้ใช้บริการสามารถนำหมายเลขโทรศัพท์มือถือ เลขประจำตัวประชาชน เลขทะเบียนนิติบุคคล หมายเลขผู้ออกใบแจ้งหนี้ และหมายเลขกระเป๋าเงินอิเล็กทรอนิกส์ (e-Wallet ID) มาใช้เป็นหมายเลขอ้างอิงในการรับเงินโอนได้ จากเดิมที่ต้องใช้เลขที่บัญชีธนาคารเท่านั้น โดยผู้รับเงินโอนต้องลงทะเบียนหมายเลขอ้างอิงเพื่อผูกกับหมายเลขบัญชีธนาคารก่อนใช้บริการ

โครงสร้างค่าธรรมเนียมบริการพร้อมเพย์ถูกกว่าการโอนเงินในรูปแบบเดิม การโอนเงินข้ามธนาคารแบบเดิมมีเพดานค่าธรรมเนียมอยู่ที่ 25–120 บาทต่อครั้งขึ้นอยู่กับช่องทางที่ใช้บริการ แต่การโอนเงินผ่านบริการพร้อมเพย์มูลค่าไม่เกิน 5,000 บาทจะไม่เสียค่าธรรมเนียม ส่วนการโอนเงินในมูลค่าที่สูงกว่า 5,000 บาทขึ้นไปจะมีค่าธรรมเนียมที่สูงขึ้นแต่ไม่เกิน 10 บาทต่อรายการ ซึ่งธนาคารได้มีการทำการตลาดลดค่าธรรมเนียมพร้อมเพย์เป็นศูนย์บาทโดยไม่จำกัดวงเงิน และต่อมาได้มีการลดค่าธรรมเนียมการชำระเงินที่ผ่านช่องทางอิเล็กทรอนิกส์ลงทั้งหมด ทำให้ไม่มีการคิดค่าธรรมเนียมการโอนเงินรายย่อยในส่วนนี้

บริการพร้อมเพย์มีความปลอดภัยสูง บริการพร้อมเพย์ถูกพัฒนาและให้บริการโดยบริษัท เนชั่นแนล ไอทีเอ็มเอ๊กซ์ จำกัด (NITMX) ซึ่งมีประสบการณ์ในการให้บริการระบบการชำระเงินอย่างเอทีเอ็มพูล1 มากว่า 20 ปีและได้รับการรับรองมาตรฐานความปลอดภัยด้านเทคโนโลยีและสารสนเทศ ISO-27001 ในระดับสากล ธปท. มีบทบาทสำคัญในการกำกับดูแล NITMX ในฐานะผู้ให้บริการระบบพร้อมเพย์ รวมถึงกำกับดูแลสถาบันการเงิน และ Non-bank ในฐานะผู้ให้บริการพร้อมเพย์กับลูกค้ารายย่อย ผ่าน พ.ร.บ.ระบบการชำระเงิน พ.ศ. 2560 โดย ธปท. ได้กำหนดมาตรฐานการรักษาความปลอดภัยและการคุ้มครองผู้ใช้บริการไว้อย่างชัดเจนในทุกขั้นตอน เพื่อความปลอดภัยสูงสุดของผู้ใช้บริการ

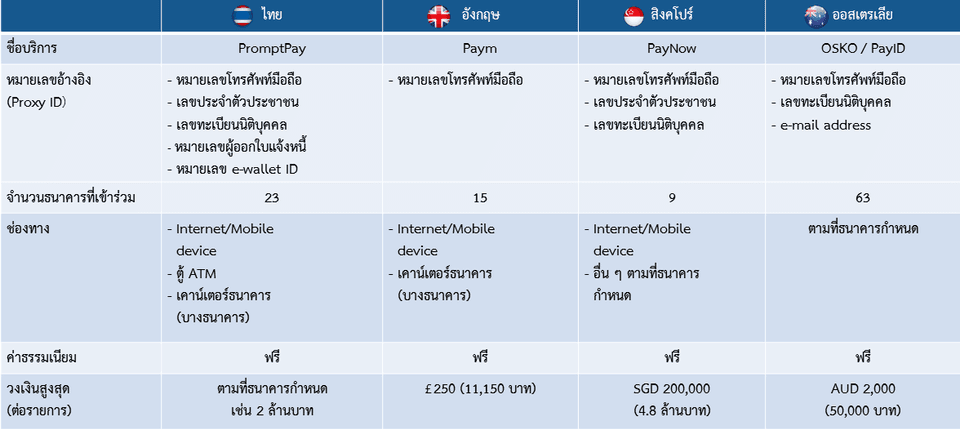

บริการพร้อมเพย์เป็นบริการ Fast Payment ที่มีการใช้งานแล้วในหลายประเทศ เช่น Paym ของอังกฤษ OSKO/PAY ID ของออสเตรเลีย และ Paynow ของสิงคโปร์ ที่ได้มีการพัฒนาบริการในช่วงเวลาใกล้เคียงกับไทยโดยประเทศเหล่านี้ใช้รูปแบบการโอนเงินผ่านหมายเลขอ้างอิง เช่น หมายเลขโทรศัพท์มือถือ หรือเลขประจำตัวประชาชน แทนเลขที่บัญชีธนาคารเช่นเดียวกับบริการพร้อมเพย์ แต่มีช่องทางการให้บริการและวงเงินสูงสุดต่อรายการที่แตกต่างกันดังรูปที่ 1 ทั้งนี้ บริการพร้อมเพย์ของไทยมีความโดดเด่นกว่าประเทศอื่น ๆ ตรงที่มีหมายเลขอ้างอิงที่หลากหลาย ทำให้ประชาชนมีทางเลือกในการเข้าถึงบริการโอนเงินได้อย่างสะดวกมากขึ้น

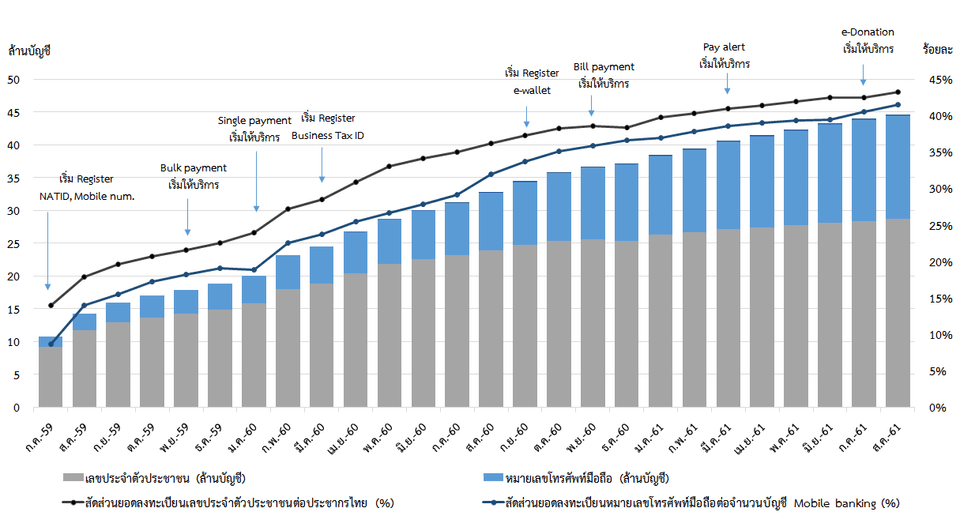

ณ เดือน สิงหาคม 2561 บริการพร้อมเพย์มียอดการลงทะเบียนสูงถึงกว่า 44.5 ล้านหมายเลข เติบโตเฉลี่ยร้อยละ 6 ต่อเดือน (รูปที่ 2) แบ่งเป็น

เลขประจำตัวประชาชน 28.7 ล้านหมายเลข คิดเป็นประมาณร้อยละ 43 ของประชากรทั้งประเทศ โดยสาเหตุสำคัญที่ประชาชนส่วนใหญ่ลงทะเบียนบริการพร้อมเพย์โดยใช้หมายเลขประจำตัวประชาชน เพราะต้องการได้รับความสะดวกสบายในการรับสวัสดิการหรือเงินโอนจากภาครัฐ ตลอดจนใช้ในการรับคืนเงินภาษี

หมายเลขโทรศัพท์มือถือ 15.8 ล้านหมายเลข ผู้ใช้บริการในกลุ่มนี้ส่วนใหญ่เป็นกลุ่มผู้ใช้บริการที่มีความคุ้นเคยกับการทำธุรกรรมผ่าน Internet banking หรือ Mobile banking อยู่แล้ว และหันมาสมัครใช้บริการพร้อมเพย์เพราะต้องการใช้ประโยชน์จากรูปแบบการโอนเงินผ่าน proxy ID เพราะมีความสะดวกกว่า ประกอบกับมีค่าธรรมเนียมที่ต่ำกว่าการโอนเงินแบบเดิม จึงทำให้จำนวนลงทะเบียนด้วยหมายเลขโทรศัพท์มือถือเติบโตขึ้นเฉลี่ยร้อยละ 10 ต่อเดือน ปัจจุบันผู้ที่มีบัญชี Mobile banking ได้มีการลงทะเบียนใช้บริการพร้อมเพย์แล้วสัดส่วนกว่าร้อยละ 42 และในระยะต่อไปคาดว่าการลงทะเบียนบริการพร้อมเพย์ด้วยหมายเลขโทรศัพท์มือถือจะมีแนวโน้มเพิ่มขึ้นอีกมาก

หมายเลขอ้างอิงอื่น ๆ เช่น หมายเลขทะเบียนนิติบุคคล หมายเลขผู้ออกใบแจ้งหนี้ (Biller ID) และหมายเลขกระเป๋าเงินอิเล็กทรอนิกส์ (e-Wallet ID)2 1.5 แสนหมายเลข ซึ่งการลงทะเบียนด้วยหมายเลขอ้างอิงแต่ละประเภทจะตอบโจทย์การใช้งานที่แตกต่างกัน โดยผู้ลงทะเบียนด้วยหมายเลขทะเบียนนิติบุคคลและหมายเลขผู้ออกใบแจ้งหนี้ ส่วนใหญ่จะเป็นนิติบุคคลที่ประกอบธุรกิจอสังหาริมทรัพย์ สถานศึกษา ห้างสรรพสินค้า ที่ออกบิลเพื่อรับชำระค่าบริการรายเดือน ส่วนผู้ลงทะเบียนด้วยหมายเลขกระเป๋าเงินอิเล็กทรอนิกส์ส่วนใหญ่เป็นผู้ใช้บริการโอนเงินหรือเติมเงินระหว่างบัญชีเงินฝากธนาคารกับ e-Wallet ของผู้ให้บริการที่ไม่ใช่ธนาคาร (Non-bank) เป็นประจำ

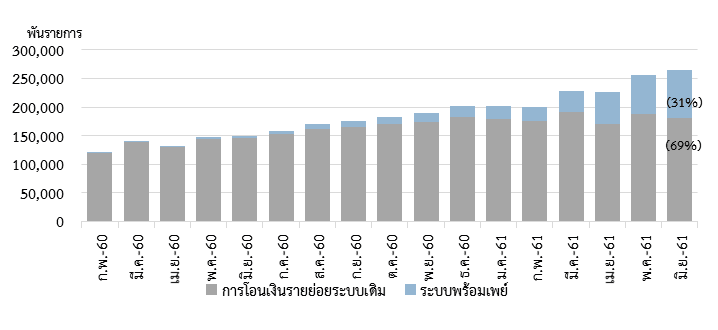

ในเดือนแรกที่บริการพร้อมเพย์เริ่มให้บริการ มีปริมาณธุรกรรมวันละ 5.7 หมื่นรายการต่อวัน หรือคิดเป็นสัดส่วนเพียงร้อยละ 0.6 ของปริมาณการโอนเงินรายย่อยทั้งหมด (รวมการโอนเงินธนาคารเดียวกันและข้ามธนาคาร) ต่อมาเมื่อภาคเอกชนเริ่มมีความคุ้นชิน ทำให้ยอดการใช้งานบริการพร้อมเพย์เติบโตขึ้นอย่างต่อเนื่องเฉลี่ยร้อยละ 34.9 ต่อเดือน โดยเฉพาะช่วงไตรมาส 2 ปี 2561 ธุรกรรมการโอนเงินผ่านระบบพร้อมเพย์เพิ่มขึ้นกว่าปกติถึง 6 เท่า เนื่องจากปัจจัยที่สำคัญ ได้แก่ (1) การที่ธนาคารพาณิชย์ส่งรายการโอนเงินด้วยเลขที่บัญชีผ่านช่องทาง Internet/Mobile มาผ่านระบบพร้อมเพย์ จากเดิมที่ส่งผ่านระบบ Online Retail Funds Transfer (ORFT) (2) การแข่งขันยกเว้นค่าธรรมเนียมการโอนเงินข้ามธนาคารผ่านช่องทางออนไลน์ของธนาคารพาณิชย์ ส่งผลให้ในเดือนมิถุนายน 2561 บริการพร้อมเพย์มีปริมาณธุรกรรมกว่า 83.3 ล้านรายการ หรือคิดเป็นประมาณ 2.7 ล้านรายการต่อวัน รวมมูลค่า 442.1 พันล้านบาท

ธุรกรรมโอนเงินด้วยพร้อมเพย์คิดเป็นสัดส่วนร้อยละ 31 ของปริมาณธุรกรรมการโอนเงินรายย่อยทั้งหมด และมีแนวโน้มการใช้งานเพิ่มขึ้นอย่างต่อเนื่อง สะท้อนให้เห็นว่าผู้ที่เคยใช้บริการโอนเงินระบบเดิมหันมาใช้บริการพร้อมเพย์มากขึ้นเรื่อย ๆ (รูปที่ 3)

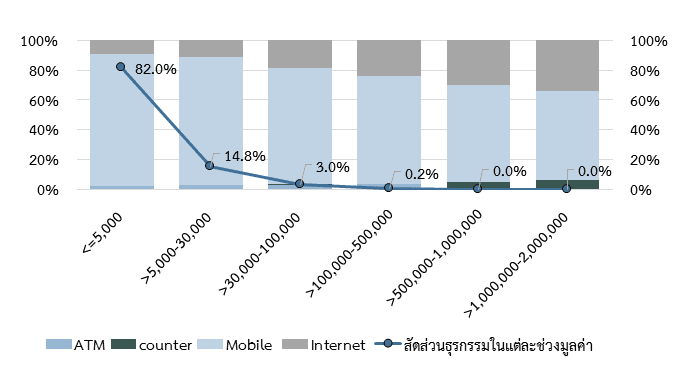

โดยปกติการโอนเงินรายย่อยระบบเดิมธุรกรรมส่วนใหญ่เกิดจากการโอนเงินภายในธนาคารเดียวกัน เนื่องจากไม่เสียค่าธรรมเนียม แต่หลังจากมีบริการพร้อมเพย์แล้วพบว่าประชาชนหันมาใช้บริการพร้อมเพย์สำหรับการโอนเงินข้ามธนาคารมากขึ้น เพราะมีแรงจูงใจจากค่าธรรมเนียมที่ต่ำลง การโอนเงินผ่านพร้อมเพย์ส่วนใหญ่เป็นการโอนเงินในมูลค่าต่ำ โดยเฉพาะช่วงมูลค่าการโอนเงินที่ต่ำกว่า 5,000 บาทต่อรายการ มีสัดส่วนสูงถึงร้อยละ 82 ของธุรกรรมทั้งหมด แสดงว่ามีการใช้ชำระเงินหรือจับจ่ายใช้สอยในชีวิตประจำวันมากขึ้น (รูปที่ 4)

เมื่อแยกการทำธุรกรรมพร้อมเพย์ตามช่องทางการใช้งาน พบว่าผู้ใช้บริการส่วนใหญ่โอนเงินผ่าน mobile device เป็นหลัก คิดเป็นสัดส่วนมูลค่าการโอนเงินสูงถึงกว่าร้อยละ 81 ของมูลค่าธุรกรรมทั้งหมด และมีอัตราเติบโตเฉลี่ยสูงถึงร้อยละ 31 ต่อเดือน สอดคล้องกับความนิยมในการใช้ Mobile banking ที่เพิ่มขึ้น เนื่องจากธนาคารหลายแห่งมีการพัฒนาบริการเพื่อตอบโจทย์ผู้ใช้บริการมากขึ้น ทั้งความสะดวกสบาย ความง่ายของการใช้งาน และความปลอดภัยสูง รวมทั้งมีการประชาสัมพันธ์อย่างต่อเนื่อง ทำให้การโอนเงินมีความสะดวกรวดเร็วมากขึ้นเมื่อเทียบกับช่องทางอื่น

นอกจากการให้บริการพร้อมเพย์แล้ว QR code ได้เริ่มในช่วงไตรมาส 4 ปี 2560 ซึ่งเป็นการเพิ่มช่องทางการชำระเงินที่สะดวกและร้านค้าสามารถรับเงินโอนได้ง่ายขึ้น จึงทำให้บริการพร้อมเพย์เริ่มแพร่หลายในกลุ่มร้านค้าขนาดกลางและขนาดเล็ก โดยปัจจุบันมีจุดรับ PromptPay QR code แล้วประมาณ 2 ล้านจุด

บริการพร้อมเพย์สำหรับภาครัฐ มีวัตถุประสงค์เพื่อการโอนเงินสวัสดิการให้กับประชาชน โดยรัฐบาลจะโอนเงินสวัสดิการและเงินช่วยเหลือต่าง ๆ ผ่านบริการพร้อมเพย์ด้วยการใช้เลขที่บัญชีเป็นหมายเลขอ้างอิงเพื่อส่งเงินตรงไปยังบัญชีผู้รับปลายทาง ซึ่งโครงการนำร่องที่ภาครัฐเริ่มนำบริการพร้อมเพย์มาใช้งานคือการจ่ายเงินอุดหนุนเลี้ยงดูเด็กแรกเกิดในช่วงปลายปี 2559 และการคืนเงินภาษีเงินได้บุคคลธรรมดาในช่วงต้นปี 2560 โดยในปี 2560 มีผู้ขอคืนภาษีผ่านบริการพร้อมเพย์กว่าร้อยละ 62 ของผู้รับคืนเงินภาษีทั้งหมด รวมทั้งสิ้นกว่า 2.2 ล้านรายการ และในปี 2561 มีผู้ขอคืนภาษีผ่านบริการพร้อมเพย์เพิ่มขึ้นเป็นกว่าร้อยละ 70 ของผู้รับคืนเงินภาษีทั้งหมด

จากการวิเคราะห์อัตราการยอมรับบริการพร้อมเพย์ (Rate of adoption) และการใช้บริการพร้อมเพย์ โดยใช้ข้อมูลจากแบบสำรวจความรู้ความเข้าใจและพฤติกรรมการใช้ e-Payment ของคนไทยปี 25603 ที่จัดทำโดย ธปท. จากการสำรวจกลุ่มตัวอย่างในช่วงเดือนกันยายน 2560 โดยมีสถิติการใช้งานที่น่าสนใจ ดังนี้

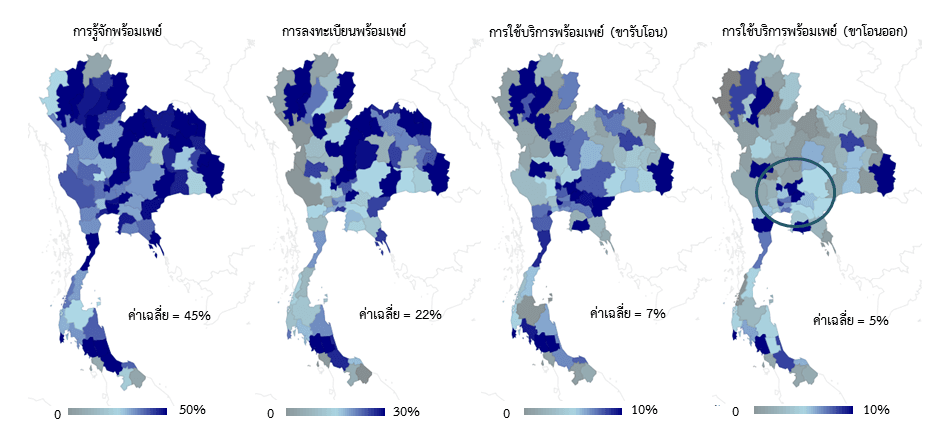

- อัตราการยอมรับบริการพร้อมเพย์ จากรูปที่ 5 พบว่า กลุ่มตัวอย่างประมาณร้อยละ 45 ของแต่ละจังหวัดรู้จักบริการพร้อมเพย์แล้ว ส่วนใหญ่อยู่ในหัวเมืองใหญ่ของแต่ละภาค อาทิ กรุงเทพ เชียงใหม่ สงขลา โดยมีสัดส่วนการลงทะเบียนรวมเฉลี่ยร้อยละ 22 ผู้ที่ทำรายการโอนเงินผ่านพร้อมเพย์ยังกระจุกตัวอยู่ในหัวเมืองใหญ่ ในด้านการรับเงินผ่านพร้อมเพย์ ผู้รับเงินจะกระจายไปตามพื้นที่ในชนบทมากกว่า ส่วนหนึ่งอาจเป็นเพราะหน่วยงานของรัฐส่งเสริมให้ประชาชนในต่างจังหวัดผูกบัญชีพร้อมเพย์เพื่อรับเงินสวัสดิการ

ลักษณะผู้ใช้บริการพร้อมเพย์และวัตถุประสงค์การใช้ ผู้ที่รู้จักและใช้บริการพร้อมเพย์ส่วนใหญ่เป็นกลุ่มวัยรุ่นและวัยทำงานช่วงอายุ 21–37 ปี เพราะเป็นช่วงวัยที่มีความคุ้นชินกับการใช้งานอินเทอร์เน็ต อุปกรณ์อิเล็กทรอนิกส์ ตลอดจนการใช้บริการ e-Payment อยู่แล้ว ในขณะที่ช่วงวัยอื่นมีอัตราการใช้บริการที่น้อยกว่า นอกจากนี้ ยังพบว่า ระดับรายได้และการศึกษาที่สูงขึ้นมีผลต่อการเลือกใช้บริการพร้อมเพย์ที่มากขึ้นด้วย

เมื่อสอบถามถึงวัตถุประสงค์ของการใช้บริการพร้อมเพย์ พบว่า ผู้ใช้บริการพร้อมเพย์ส่วนใหญ่ทำรายการโอนเงินเพื่อให้บุคคล/บัญชีอื่น เช่น ครอบครัว เพื่อน มากที่สุดถึงร้อยละ 41 รองลงมาคือการโอนเงินเพื่อการชำระค่าสินค้าและบริการร้อยละ 36 โอนเงินให้คู่ค้าทางธุรกิจร้อยละ 11 โอนเงินเพื่อจ่ายเงินเดือน/ค่าจ้างร้อยละ 8 ที่เหลืออีกร้อยละ 4 เป็นการโอนเพื่อวัตถุประสงค์อื่น ๆ

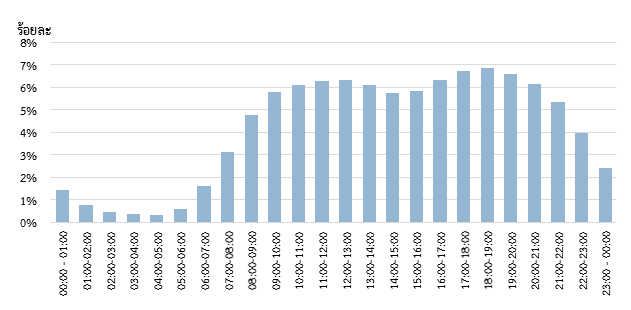

มูลค่าเฉลี่ยต่อรายการและช่วงเวลาใช้งาน จากข้อมูลธุรกรรมพร้อมเพย์ ชี้ว่าผู้โอนเงินผ่านบริการพร้อมเพย์มีมูลค่าการโอนเงินเฉลี่ยต่อรายการลดลงอย่างต่อเนื่องตั้งแต่เดือนมิถุนายน 2560 เป็นต้นมา จาก 7,000 บาทต่อรายการในช่วงแรกที่เปิดให้บริการพร้อมเพย์ เหลือเพียงมูลค่าเฉลี่ยประมาณ 4,600 บาทต่อรายการในช่วง ปี 2561 สะท้อนให้เห็นว่าผู้ใช้บริการส่วนใหญ่ใช้บริการพร้อมเพย์ในการชำระเงินแทนการใช้เงินสดในชีวิตประจำวันมากขึ้น โดยช่วงเวลาที่ประชาชนนิยมโอนเงินมากที่สุด คือ ช่วงเวลาพักเที่ยงและหลังเลิกงาน (รูปที่ 6) และวันทำงานจะมีการใช้งานมากกว่าวันหยุดและวันหยุดนักขัตฤกษ์ อีกทั้งในช่วงสิ้นเดือนจะมีธุรกรรมมากกว่าปกติ

ตามแผนยุทธศาสตร์การพัฒนาโครงสร้างพื้นฐานระบบการชำระเงินแบบอิเล็กทรอนิกส์แห่งชาติ นอกจากบริการพร้อมเพย์จะเป็นบริการที่ต่อยอดจากการโอนในรูปแบบเดิมแล้ว ยังมีบริการอื่น ๆ ที่พัฒนาต่อยอดจากบริการพร้อมเพย์เพื่อความสะดวกสบายของผู้ใช้งานอีก ดังนี้

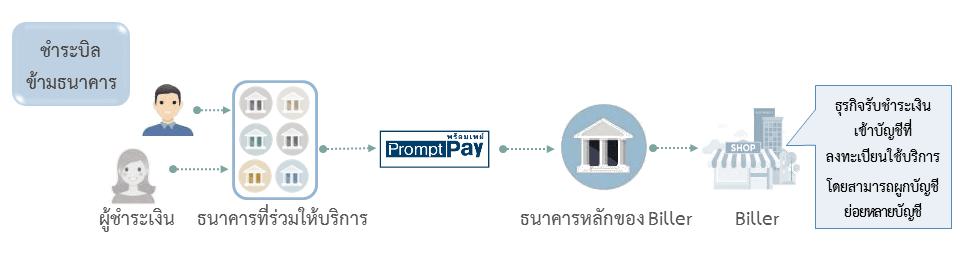

- บริการการชำระเงินตามใบแจ้งหนี้ข้ามธนาคารผ่านบริการพร้อมเพย์ (Cross-Bank Bill Payment) (รูปที่ 7) เป็นหนึ่งในบริการต่อยอดจากบริการพร้อมเพย์ที่เปิดให้บริการไปแล้วในเดือนพฤศจิกายน 2560 บริการดังกล่าวจะมีส่วนสำคัญในการช่วยลดข้อจำกัดในการชำระเงินตามใบแจ้งหนี้ (Bill payment) ข้ามธนาคาร เนื่องจากการชำระบิลในระบบเดิมลูกค้าต้องชำระเงินผ่านรายชื่อธนาคารที่ระบุไว้ตามใบแจ้งหนี้เท่านั้นและอาจเสียค่าธรรมเนียม 10–20 บาทต่อรายการ ขณะที่ผู้รับเงินก็มีภาระและต้นทุนที่ต้องเปิดบัญชีไว้กับหลายธนาคารเพื่ออำนวยความสะดวกให้ลูกค้า โดยบริการชำระเงินตามใบแจ้งหนี้ข้ามธนาคารผ่านบริการพร้อมเพย์ จะช่วยให้ผู้ประกอบกิจการที่เป็นผู้รับเงินไม่จำเป็นต้องเปิดบัญชีกับหลายธนาคาร ส่งเสริมให้เกิดความคล่องตัวในการทำบัญชี และลดโอกาสในการทำบัญชีผิดพลาด สำหรับลูกค้า นอกจากจะได้ประโยชน์จากค่าธรรมเนียมการชำระเงินที่ช่องทางอิเล็กทรอนิกส์ที่ถูกลงอยู่ที่รายการละไม่เกิน 5 บาทแล้ว ยังสามารถชำระเงินได้หลากหลายธนาคารมากขึ้น เป็นการอำนวยความสะดวกให้ลูกค้าในการชำระเงิน ซึ่งปัจจุบันธนาคารได้ทำการตลาดโดยลดค่าธรรมเนียมดังกล่าวลง ทำให้ผู้ใช้บริการไม่เสียค่าธรรมเนียมในการชำระบิลค่าสินค้าและบริการ

- บริการเตือนเพื่อจ่าย (PayAlert) เป็นอีกบริการต่อยอดจากบริการพร้อมเพย์ ซึ่งเปิดให้บริการในเดือนกุมภาพันธ์ 2561 บริการนี้ช่วยให้ร้านค้าสามารถส่งข้อความแจ้งไปยังผู้ซื้อเพื่อขอให้ชำระเงิน ช่วยอำนวยความสะดวกแก่ผู้ประกอบธุรกิจร้านค้าออนไลน์ (e-Commerce) ให้มีช่องทางเรียกเก็บเงินและรับชำระเงินที่สะดวกมากขึ้น นอกจากนี้ บริการเตือนเพื่อจ่าย ยังสามารถช่วยผู้ซื้อให้มั่นใจว่าได้รับสินค้าแล้ว จึงจะกดจ่ายเงิน การใช้งานบริการเรียกเก็บเงิน มี 2 ขั้นตอน (รูปที่ 8) คือ

- การส่งแจ้งเตือน: ร้านค้าหรือผู้รับเงินส่งข้อความแจ้งผู้ซื้อหรือผู้จ่ายเงิน เพื่อขอให้ชำระเงินกลับด้วยการระบุหมายเลขพร้อมเพย์ของผู้จ่ายเงิน และ

- การชำระเงินหลังรับการแจ้ง: เมื่อผู้ซื้อหรือผู้จ่ายเงินได้รับข้อความที่แจ้งเตือนแล้ว สามารถเลือกยืนยันหรือยกเลิกคำขอ โดยผู้ที่จะใช้บริการได้จะต้องลงทะเบียนพร้อมเพย์และยืนยันการขอใช้บริการก่อน

- ระบบบริจาคอิเล็กทรอนิกส์ (e-Donation) เป็นระบบรองรับการบริจาคเงินทางอิเล็กทรอนิกส์ที่จะอำนวยความสะดวกให้การบริจาคเงินให้หน่วยงานรับบริจาค เช่น วัด มูลนิธิ เป็นไปอย่างถูกต้อง รวดเร็ว และผู้บริจาคสามารถนำไปลดหย่อนภาษีได้โดยไม่ต้องส่งหลักฐานการบริจาคประกอบการพิจารณาคืนเงินภาษี ช่วยให้การบริจาคเงินมีประสิทธิภาพ โปร่งใส โดยได้เปิดให้บริการในเดือนกรกฎาคม 2561

การพัฒนาระบบพร้อมเพย์และบริการต่อยอดต่าง ๆ ช่วยให้เกิดบริการรูปแบบใหม่ที่เป็นประโยชน์กับทุกภาคส่วน ดังนี้

ภาคประชาชน ประชาชนสามารถเข้าถึงบริการทางการเงินได้ง่ายขึ้น โดยบริการพร้อมเพย์ และ QR Code ซึ่งพัฒนาภายใต้โครงสร้างพื้นฐานของพร้อมเพย์ มีส่วนช่วยให้การรับและโอนเงินมีความสะดวกสบายมากขึ้น ช่วยตอบโจทย์ความต้องการของประชาชนด้วยค่าธรรมเนียมการโอนเงินและการชำระเงินที่ถูกลง สามารถนำมาใช้งานในชีวิตประจำวันได้บ่อยครั้งมากขึ้น ตลอดจนช่วยลดข้อจำกัดในการทำธุรกรรมการชำระเงิน โดยเฉพาะการชำระเงินตามใบแจ้งหนี้ที่ทำผ่านหลายธนาคารได้มากขึ้น

ภาคธุรกิจ ภาคธุรกิจขนาดใหญ่และธุรกิจ SMEs สามารถใช้บริการพร้อมเพย์และ QR Code เพื่อเพิ่มช่องทางการรับจ่ายเงินที่สะดวกและหลากหลายมากขึ้น อย่างไรก็ดีลักษณะการให้บริการยังสามารถพัฒนาเพิ่มเติมเพื่อรองรับความต้องการทางธุรกิจมากขึ้นได้ เช่น การรับส่งข้อมูลการซื้อขายไปพร้อมกับข้อมูลการชำระเงินเพื่อเพิ่มความสะดวกรวดเร็วในการกระทบยอดค้างชำระกับยอดเงินที่ได้รับจากลูกค้า (Reconcile) การโอนเงินมูลค่าสูงข้ามธนาคารแบบทันที เป็นต้น ธุรกิจส่วนใหญ่ยังใช้เช็คเนื่องจากกระบวนการทำงานของภาคธุรกิจอ้างอิงกระดาษเป็นหลัก (Paper-based) รวมทั้งเช็คสามารถใช้เป็นหลักประกันในการซื้อขายได้ ในระยะต่อไปบริการพร้อมเพย์จะถูกพัฒนาบริการต่อยอดที่ตอบโจทย์ภาคธุรกิจมากขึ้น เพื่อให้ภาคธุรกิจมีช่องทางการรับจ่ายเงินที่สะดวก ช่วยลดต้นทุนและลดความเสี่ยงจากการบริการเงินสดและเช็ค ช่วยเพิ่มโอกาสในการทำธุรกิจ และเพิ่มความสามารถในการแข่งขัน

ภาครัฐ ภาครัฐสามารถทำธุรกรรมโอนเงินและจ่ายเงินเข้าบัญชีผู้รับด้วยต้นทุนที่ถูกลง ระบบรับ-จ่ายเงินของภาครัฐมีประสิทธิภาพมากขึ้น ช่วยเสริมสร้างธรรมาภิบาลของรัฐบาล และช่วยลดปัญหาการทุจริต

ประเทศ ช่วยลดต้นทุนของประเทศในการบริหารจัดการเงินสด เพิ่มความรวดเร็วคล่องตัวในการหมุนเวียนเงินในระบบเศรษฐกิจ และนำข้อมูลการชำระเงินทางอิเล็กทรอนิกส์มาวางแผนพัฒนาเศรษฐกิจของประเทศได้อย่างมีประสิทธิภาพ

ในช่วง 1 ปีกว่าที่ผ่านมา บริการพร้อมเพย์มียอดลงทะเบียนและการใช้งานเติบโตเพิ่มขึ้นอย่างต่อเนื่อง ซึ่งการนำรูปแบบการโอนเงินผ่านหมายเลขอ้างอิงที่มีการใช้งานกันในหลายประเทศเข้ามาก็มีส่วนช่วยสร้างความสะดวกสบายในการทำธุรกรรมในชีวิตประจำวันของภาคเอกชนมากขึ้น ในขณะที่ภาคเอกชนส่วนใหญ่ได้รับประโยชน์จากค่าธรรมเนียมที่ต่ำลง ซึ่งในระยะต่อไปจะมีการพัฒนาต่อยอดบริการพร้อมเพย์เพื่อตอบโจทย์ความต้องการใช้งานของทุกภาคส่วนมากขึ้น อย่างไรก็ตาม แม้การใช้งานจะยังคงกระจุกตัวอยู่ในเมือง แต่หากมีการประชาสัมพันธ์ให้ประชาชนรู้จัก เข้าใจและใช้บริการพร้อมเพย์อย่างต่อเนื่อง ก็จะมีส่วนช่วยให้ประชาชนได้รับประโยชน์มากขึ้น ภาครัฐก็มีช่องทางการโอนเงินถึงผู้รับสวัสดิการอย่างถูกต้องและทั่วถึง และเป็นบริการที่ช่วยผลักดันให้เกิดการโอนเงินและชำระเงินทางอิเล็กทรอนิกส์ ซึ่งเป็นทางเลือกหลักของการทำธุรกรรมชำระเงินในอนาคต

หากผู้อ่านมีความสนใจเรื่องราวเกี่ยวกับบริการพร้อมเพย์และการชำระเงินอิเล็กทรอนิกส์ (e-Payment) สามารถศึกษาเพิ่มเติมได้จากงานวิจัยเรื่อง “The Journey to Less-Cash Society: Thailand’s Payment System at a Crossroads: เส้นทางสู่สังคมไร้เงินสด”

The Association of Banks in Singapore (2018), PAYNOW FACTSHEET. https://abs.org.sg/docs/library/paynow_factsheet.pdf

Lamsam et al. (2018), The Journey to Less-Cash Society: Thailand’s Payment System at a Crossroads: เส้นทางสู่สังคมไร้เงินสด. Discussion Paper, Puey Ungphakorn Institute for Economic Research, forthcoming.

Paym (2016), Paym statistical update. https://www.paym.co.uk/wp-content/uploads/2016/09/Paym-dashboard-Aug-2016.pdf

- บริการจัดการเงินสดผ่าน ATM ทำให้สามารถใช้บัตรถอนเงินสดได้ผ่านตู้ ATM ของธนาคารอื่น ซึ่งเป็นความร่วมมือกันของธนาคารพาณิชย์ จดทะเบียนร่วมกับบริษัทเอกชน ภายใต้ชื่อบริษัท National ITMX↩

- เงินอิเล็กทรอนิกส์ (e-Wallet หรือ e-Money) คือ บริการที่ลูกค้าสามารถเติมเงินเข้ากระเป๋าเงินอิเล็กทรอนิกส์และสามารถใช้เงินหรือมูลค่าที่เก็บไว้ในกระเป๋าเงินอิเล็กทรอนิกส์นั้นในการชำระค่าสินค้าหรือบริการของร้านค้าที่กำหนดไว้↩

- คำนวณจากแบบสำรวจความรู้ความเข้าใจและพฤติกรรมการใช้ e-Payment ของคนไทยปี 2560 รวบรวมข้อมูลจากกลุ่มตัวอย่างทั้งหมด 10,805 ราย จากทุกจังหวัดทั่วประเทศ ครอบคลุมพื้นที่เขตเมืองและชนบท กระจายตามกลุ่มอายุตั้งแต่ 18 ปี ถึง 89 ปี↩