ประเทศตลาดเกิดใหม่ได้หรือเสียอะไรจากความเชื่อมโยงทางการเงิน

excerpt

ในปัจจุบัน กลุ่มประเทศตลาดเกิดใหม่มีความเชื่อมโยงทางการเงินระหว่างประเทศเพิ่มขึ้น มีเงินทุนไหลเข้าปริมาณมากโดยเฉพาะจากประเทศพัฒนาแล้ว บริษัทเข้าถึงแหล่งเงินทุนจากต่างชาติได้เพิ่มขึ้น สามารถระดมทุนได้ในสกุลเงินท้องถิ่น และนักลงทุนสามารถเข้าถึงตลาดการเงินโลกได้มากขึ้น แต่ความเชื่อมโยงทางการเงินก็อาจจะนำมาซึ่งความผันผวนของเศรษฐกิจและความเปราะบางต่อความเสี่ยงต่าง ๆ บทความนี้จึงมุ่งศึกษาผลกระทบของความเชื่อมโยงทางการเงินต่อวัฏจักรเศรษฐกิจและการบริโภคของครัวเรือนในประเทศตลาดเกิดใหม่ที่ยังมีความไม่สมบูรณ์ของตลาด โดยพบว่า ทิศทางและขนาดของผลกระทบมีแนวโน้มขึ้นอยู่กับประเภทของความเชื่อมโยงทางการเงิน ระดับการค้าระหว่างประเทศ ความรุนแรงของข้อจำกัดทางการเงิน การเข้าถึงบริการทางการเงิน และระดับการพัฒนาของตลาดการเงินในประเทศ

ความเชื่อมโยงทางการเงินระหว่างประเทศ (international financial integration) มีความหมายที่หลากหลาย ในความหมายแคบ ความเชื่อมโยงทางการเงินหมายถึงเงินทุนเคลื่อนย้ายข้ามชาติ การกู้ยืมเงินจากต่างประเทศ การลงทุนโดยตรงจากต่างประเทศ (foreign direct investment: FDI) และการลงทุนในหลักทรัพย์ต่างประเทศ (foreign portfolio investment: FPI) ในด้านราคา การที่ตลาดการเงินทั่วโลกสามารถเชื่อมโยงกันได้หมดนั้น หมายถึงราคาและอัตราผลตอบแทนของสินทรัพย์ทางการเงินที่มีความเสี่ยงเท่ากันควรจะไม่แตกต่างกัน

ในความหมายที่กว้างขึ้น ความเชื่อมโยงทางการเงินหมายถึงการที่ประเทศเปิดเสรีทางการเงินมากขึ้น เช่น การลดกฎเกณฑ์ ข้อจำกัดทางการเงิน และอุปสรรคในการซื้อขายสินทรัพย์ทางการเงินและเคลื่อนย้ายเงินทุนข้ามชาติลง ซึ่งจะช่วยให้คนสามารถลงทุนและกู้ยืมในตลาดต่างประเทศได้ง่ายขึ้น

นอกจากนี้ ยังสามารถตีความได้ในแง่ของความเท่าเทียม เช่น ธนาคารกลางยุโรปให้นิยามความเชื่อมโยงทางการเงินที่สมบูรณ์ว่าคือการที่คนสามารถเข้าถึงบริการทางการเงินในตลาดโลกได้อย่างเท่าเทียมกัน อยู่ภายใต้กฎเกณฑ์เดียวกัน และมีข้อจำกัดทางการเงินที่เหมือนกันโดยไม่ขึ้นอยู่กับประเทศที่อยู่อาศัย (European Central Bank, 2015)

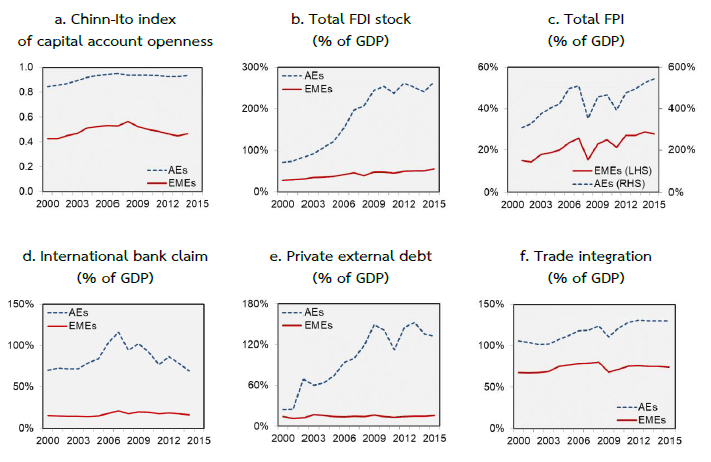

ความเชื่อมโยงทางการเงินสามารถวัดได้จากหลายมิติ เช่น Chinn-Ito index ซึ่งเป็นเครื่องวัดทางกฎหมาย (de jure measure) ประเภทหนึ่งที่บอกถึงการเปิดเสรีของบัญชีเงินทุนเคลื่อนย้ายและการยกเลิกมาตรการกีดกันทางการเงินระหว่างประเทศ ในเชิงปริมาณ ความเชื่อมโยงทางการเงินสามารถวัดได้จากขนาดกิจกรรมทางการเงินระหว่างประเทศที่เกิดขึ้นจริงในหลายรูปแบบ เช่น ขนาดของ FDI ขนาดของการลงทุนในตราสารหนี้และตราสารทุนข้ามประเทศ ขนาดของธุรกรรมทางการเงินระหว่างธนาคารด้วยกันเอง และขนาดของหนี้ที่กู้ยืมมาจากต่างประเทศของภาคเอกชน ซึ่งการวัดในเชิงปริมาณนี้เทียบเคียงได้กับการวัดระดับความเชื่อมโยงทางการค้าระหว่างประเทศ (trade integration) ซึ่งวัดจากผลรวมของมูลค่าส่งออกและนำเข้าสินค้าและบริการต่อ GDP ของประเทศ

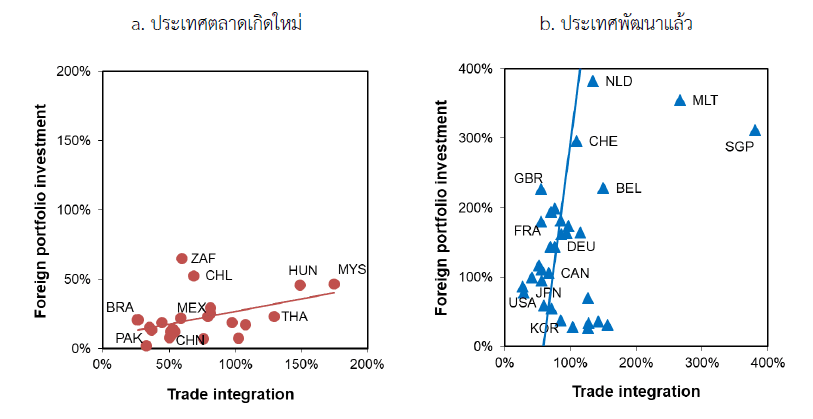

ภาพที่ 1 แสดงตัวอย่างการวัดระดับความเชื่อมโยงทางการเงินแบบต่าง ๆ ซึ่งพบว่าระดับความเชื่อมโยงทางการเงินในประเทศตลาดเกิดใหม่ (emerging market economies: EMEs) มีระดับต่ำกว่าประเทศพัฒนาแล้ว (advanced economies: AEs) อย่างมาก และถึงแม้จะมีแนวโน้มเพิ่มขึ้นในช่วงที่ผ่านมาแต่ก็ยังไม่สามารถไล่ตามทันได้ โดยมีสาเหตุเช่น ข้อจำกัดทางการเงิน ข้อจำกัดในการกู้ยืม มาตรการการกำกับดูแลเงินทุนเคลื่อนย้ายที่อาจจะยังเข้มอยู่ในบางประเทศ ต้นทุนทางธุรกรรม (transaction cost) ค่าธรรมเนียม ต้นทุนในการหาข้อมูลเกี่ยวกับตลาดต่างประเทศ และการที่โครงสร้างพื้นฐานยังไม่พัฒนาเพียงพอ (Park & Shin, 2013; Pongsaparn & Unteroberdoerster, 2011) ในขณะที่ระดับความเชื่อมโยงทางการค้ามีความแตกต่างที่น้อยกว่าระดับความเชื่อมโยงทางการเงิน (ภาพที่ 1 f.)

ภาพที่ 2 แสดงสัดส่วนระหว่างการลงทุนในหลักทรัพย์ข้ามชาติ (FPI) กับระดับการค้าระหว่างประเทศ ซึ่งจะเห็นความแตกต่างได้ชัดเจนว่าประเทศตลาดเกิดใหม่มีขนาดการลงทุนในหลักทรัพย์ข้ามชาติที่ต่ำมาก ในขณะที่มีระดับการค้าระหว่างประเทศหลากหลาย ตั้งแต่ต่ำในประเทศบราซิล (BRA) และปากีสถาน (PAK) ไปจนถึงระดับสูงกว่า GDP ของประเทศ เช่น มาเลเซีย (MYS) ฮังการี (HUN) และไทย (THA) ส่วนประเทศพัฒนาแล้วนั้นมีความเชื่อมโยงทางการเงินและการค้าอยู่ในระดับที่สูงทั้งคู่

อย่างไรก็ตาม การที่ประเทศตลาดเกิดใหม่ซึ่งยังมีข้อจำกัดทางการเงินอยู่มากจะเพิ่มระดับความเชื่อมโยงทางการเงินให้เหมือนกับประเทศพัฒนาแล้วนั้น เป็นที่ถกเถียงกันว่าอาจจะไม่ดีเสมอไป เพราะความเชื่อมโยงทางการเงินมีทั้งผลดีและผลเสีย ในทางทฤษฎี การที่คนสามารถลงทุนในต่างประเทศซึ่งมีสินทรัพย์ทางการเงินที่หลากหลายได้ จะช่วยเพิ่มการกระจายความเสี่ยง (diversification) และการแบ่งปันความเสี่ยง (risk sharing) ทำให้ได้รับความเสียหายลดลงจาก shock ที่เกิดภายในประเทศ โอกาสทางการลงทุนและการกู้ยืมที่เพิ่มขึ้นจะช่วยรักษาระดับการบริโภคไม่ให้ผันผวนขึ้นลงตามสภาวะเศรษฐกิจ (consumption smoothing) การเข้าถึงแหล่งเงินกู้ในต่างประเทศจะช่วยลดการขาดแคลนแหล่งเงินทุนในประเทศ และช่วยเพิ่มประสิทธิภาพในการจัดสรรเงินทุน

แต่ความเชื่อมโยงทางการเงินก็อาจก่อให้เกิดผลเสีย คือทำให้เศรษฐกิจของประเทศผันผวนตามตลาดโลกเพิ่มขึ้น การกู้ยืมหรือการลงทุนจากต่างประเทศก่อให้เกิดความเปราะบางต่อการที่เงินทุนไหลออกอย่างฉับพลัน (sudden stop) และยังเป็นหนึ่งช่องทางสำคัญที่ทำให้วิกฤตการเงินแพร่กระจายและลุกลามข้ามประเทศได้ (financial contagion) โดยเฉพาะอย่างยิ่งเมื่อระบบการเงินในประเทศตลาดเกิดใหม่ยังพัฒนาไม่เพียงพอและมีข้อจำกัดทางการเงินและเชิงโครงสร้างอยู่

มีงานวิจัยจำนวนมากศึกษาว่าความเชื่อมโยงทางการเงินช่วยให้เกิดการเจริญเติบโตทางเศรษฐกิจเพิ่มมากขึ้นหรือไม่ แต่ยังไม่พบข้อสรุปที่ชัดเจน โดยบางการศึกษาพบว่าความเชื่อมโยงทางการเงินเป็นผลเสียต่อการเจริญเติบโตทางเศรษฐกิจ หรือทั้งสองอย่างไม่มีความสัมพันธ์กันอย่างมีนัยสำคัญ การศึกษาประเภทย่อยของความเชื่อมโยงทางการเงินพบว่ามีเพียงแต่ FDI ที่ส่งผลดีต่อการเจริญเติบโตทางเศรษฐกิจ เนื่องจากเป็นการลงทุนระยะยาวแบบผูกมัดซึ่งมีความผันผวนน้อยกว่า และมักเข้ามาพร้อมกับความรู้ความชำนาญทางเทคโนโลยี การผลิต และการบริหารจัดการ

งานศึกษาเกี่ยวกับความเชื่อมโยงทางการเงินมักศึกษาความเชื่อมโยงทางการค้าควบคู่กันด้วย เนื่องจากความเชื่อมโยงทั้งสองประเภทมีความสัมพันธ์กันในเชิงบวกและมักจะสนับสนุนซึ่งกันและกัน1 ความเชื่อมโยงทางการค้ายังถูกมองว่าสามารถช่วยลดผลกระทบและบรรเทาวิกฤตการเงินได้ (Arteta, Eichengreen, and Wyplosz, 2001; Kose, Prasad, Rogoff, and Wei, 2006)

นอกจากนี้ ยังมีแนวคิดเรื่องลำดับของการปฏิรูป (sequencing of reform) ว่าประเทศจะได้รับประโยชน์จากการเปิดเสรีทางการเงินระหว่างประเทศก็ต่อเมื่อมีการปฏิรูประบบการเงินในประเทศและเปิดเสรีทางการค้าก่อน2 การเปิดเสรีทางการเงินเร็วเกินไปโดยที่ยังไม่มีระบบการเงิน โครงสร้างสถาบัน และการกำกับดูแลในประเทศที่ดีพอ จะก่อให้เกิดการจัดสรรทรัพยากรบิดเบือน การลงทุนผิดประเภท เสี่ยงต่อเงินทุนไหลกลับอย่างฉับพลัน และก่อให้เกิดผลเสียมากกว่าผลดี ดังเช่นวิกฤตการณ์การเงินในเอเชีย พ.ศ. 2540

นอกจากการเจริญเติบโตทางเศรษฐกิจแล้ว ความเชื่อมโยงทางการเงินยังส่งผลกระทบต่อความผันผวนของเศรษฐกิจมหภาค (macroeconomic volatility) และการที่วัฏจักรเศรษฐกิจของแต่ละประเทศมีทิศทางเคลื่อนไหวไปด้วยกัน (business cycle synchronization) ผลการศึกษาพบคล้ายกันว่าทั้งความเชื่อมโยงทางการเงินและการค้าส่งผลกระทบต่อวัฏจักรเศรษฐกิจแต่ไม่สามารถสรุปได้ว่าเป็นไปในทิศทางบวกหรือลบ3 โดยเฉพาะในกลุ่มประเทศกำลังพัฒนาและประเทศตลาดเกิดใหม่ที่ความเชื่อมโยงทางการเงินอาจส่งผลกระทบทางลบได้ เนื่องจากมีความไม่สมบูรณ์ของตลาดมากกว่า และมีความผันผวนของผลผลิต (output) และความผันผวนของการบริโภคเทียบกับผลผลิตสูงกว่าประเทศพัฒนาแล้ว4 ความสัมพันธ์อย่างเดียวที่พบว่ามีนัยสำคัญคือ การค้าระหว่างประเทศทำให้ประเทศคู่ค้ามีวัฏจักรเศรษฐกิจที่เคลื่อนไหวไปด้วยกันมากขึ้น

งานวิจัยของ Ratanavararak (2018) และ Ratanavararak (in press) จึงมุ่งศึกษาผลกระทบของความเชื่อมโยงทางการเงินและการค้า ต่อวัฏจักรเศรษฐกิจและครัวเรือนในประเทศตลาดเกิดใหม่ที่มีข้อจำกัดทางการเงินและการเข้าถึงบริการทางการเงินที่ไม่สมบูรณ์ โดยใช้วิธี dynamic stochastic general equilibrium (DSGE) และได้สร้างแบบจำลองวัฏจักรเศรษฐกิจจริง (real business cycle: RBC) สองแบบจำลองเพื่อศึกษาความเชื่อมโยงทางการเงินในสองรูปแบบ ได้แก่ การลงทุนในต่างประเทศของครัวเรือนที่ต้องเสียค่าธรรมเนียมในการซื้อขายหลักทรัพย์ (adjustment cost) และการกู้ยืมเงินจากต่างประเทศของผู้ประกอบการที่มีข้อจำกัดในการกู้ยืม (leverage constraint)

แบบจำลองกำหนดให้ครัวเรือนในประเทศตลาดเกิดใหม่บางกลุ่มไม่สามารถเข้าถึงตลาดการเงินในต่างประเทศได้ และต้องใช้บริการทางการเงินจากตลาดภายในประเทศเท่านั้น ส่วนการค้าขายสินค้าระหว่างประเทศสามารถทำได้อย่างเสรีและไม่มีข้อจำกัดทางการค้า โดยมีการศึกษาทั้งในกรณีที่ตลาดการเงินในประเทศมีและไม่มีข้อจำกัดทางการเงิน

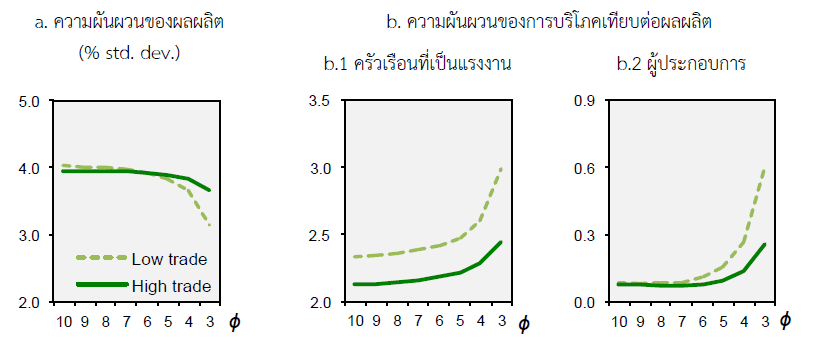

การศึกษาพบว่าการกู้ยืมจากต่างประเทศเพิ่มขึ้นทำให้ประเทศมีผลผลิต (output) ที่ผันผวนมากขึ้น เนื่องจากหนี้ต่างประเทศนั้นมีความผันผวนสูง เสี่ยงต่อเงินทุนไหลกลับ และขึ้นลงตามวัฏจักรเศรษฐกิจ (procyclical) ส่วนการลงทุนในต่างประเทศเพิ่มขึ้นช่วยลดความผันผวนของผลผลิตในประเทศได้เล็กน้อย และส่วนใหญ่แล้วการค้าระหว่างประเทศช่วยลดความผันผวนของผลผลิตได้

เมื่อพิจารณาการบริโภคของครัวเรือน พบว่าทั้งความสามารถในการกู้ยืมจากต่างประเทศและการลงทุนในหลักทรัพย์ข้ามชาติช่วยรักษาระดับการบริโภคไม่ให้ผันผวนและส่งเสริมสวัสดิการ (welfare) ของครัวเรือนได้ค่อนข้างน้อยหรือไม่ได้เลยเมื่อตลาดยังมีข้อจำกัดทางการเงินและมีแค่เฉพาะครัวเรือนบางกลุ่มที่สามารถเข้าถึงบริการทางการเงินในตลาดต่างประเทศได้ กลุ่มคนที่มีข้อจำกัดทางการเงินระหว่างประเทศมากกว่าและไม่สามารถหันมาใช้ตลาดในประเทศทดแทนได้เต็มที่ มีแนวโน้มที่จะได้รับผลกระทบทางลบจากความเชื่อมโยงทางการเงินมากกว่า ส่วนความเชื่อมโยงทางการค้านั้นพบว่าช่วยลดความผันผวนของการบริโภคและช่วยส่งเสริมสวัสดิการของครัวเรือนได้เล็กน้อย

การพัฒนาตลาดการเงินในประเทศพบว่ามีความสำคัญเมื่อการเข้าถึงตลาดการเงินโลกไม่สมบูรณ์ โดยความเชื่อมโยงทางการเงินจะช่วยลดความผันผวนของการบริโภคลงเล็กน้อย สำหรับผู้ประกอบการที่กู้ยืมจากต่างชาติได้จำกัด แต่สามารถกู้ยืมจากในประเทศได้โดยไม่มีข้อจำกัด และครัวเรือนที่ไม่สามารถเข้าถึงบริการทางการเงินในต่างประเทศได้ แต่สามารถออมและลงทุนในประเทศได้อย่างเสรี จะไม่ได้รับผลกระทบมากนักจากความเชื่อมโยงทางการเงินระหว่างประเทศ

การศึกษาของ Ratanavararak (in press) ยังพบว่าผลของความเชื่อมโยงทางการเงินและการค้าอาจขึ้นอยู่แก่กัน โดยผลกระทบจากการลงทุนข้ามชาติมีแนวโน้มมีขนาดเล็กลงเมื่อมีความเชื่อมโยงทางการค้าสูง เนื่องจากความเชื่อมโยงสองประเภทส่งผลต่อวัฏจักรเศรษฐกิจในทางตรงกันข้ามและผลอาจจะหักลบกันได้ เช่น ความเชื่อมโยงทางการเงินลดสหสัมพันธ์ (correlation) ของวัฏจักรเศรษฐกิจระหว่างสองประเทศ แต่ความเชื่อมโยงทางการค้านั้นพบว่าเพิ่มสหสัมพันธ์ และผู้ประกอบการที่ไม่สามารถเข้าถึงแหล่งเงินทุนต่างชาติได้และยังพบกับข้อจำกัดในการกู้ยืมในประเทศอีก จะมีการบริโภคที่ผันผวนเพิ่มขึ้นมากจากความเชื่อมโยงทางการเงินที่เพิ่มขึ้น เมื่อประเทศมีการค้าระหว่างประเทศในระดับต่ำ (ภาพที่ 3 b.1) การทดลองเพิ่มความเชื่อมโยงทั้งสองประเภทพร้อมกันในแบบจำลอง พบว่าจะช่วยลดความผันผวนทั้งของผลผลิตและการบริโภคของครัวเรือนทุกประเภทได้

โดยรวมพบว่าผลกระทบของความเชื่อมโยงทางการเงินมีทั้งเชิงบวกและเชิงลบ และขึ้นอยู่กับระดับความเชื่อมโยงทางการค้า ประเภทของความเชื่อมโยงทางการเงิน ความรุนแรงของข้อจำกัดทางการเงิน การเข้าถึงทางการเงิน และระดับการพัฒนาของตลาดการเงินในประเทศ การเพิ่มการลงทุนและการกู้ยืมข้ามชาติให้สูงขึ้นเมื่อยังมีความไม่สมบูรณ์ของตลาดอยู่อาจส่งผลเสียได้ และระดับความเชื่อมโยงทางการเงินที่ไม่มากหรือน้อยเกินไปประกอบกับการสนับสนุนความเชื่อมโยงทางการค้าควบคู่ไปด้วย น่าจะส่งผลดีต่อเสถียรภาพของระบบเศรษฐกิจมากกว่าการมองความเชื่อมโยงทางการเงินแต่เพียงด้านเดียว

ดังนั้น นโยบายที่เกี่ยวกับความเชื่อมโยงทางการเงินระหว่างประเทศควรจะได้รับการพิจารณาแบบบูรณาการ ประเทศที่มีการค้าระหว่างประเทศต่ำอยู่อาจพัฒนาความเชื่อมโยงทางการค้าและตลาดการเงินในประเทศก่อนเพิ่มระดับความเชื่อมโยงทางการเงิน และควรสนับสนุนให้ทุกคนสามารถเข้าถึงและใช้ประโยชน์จากผลิตภัณฑ์และบริการทางการเงินได้ทุกประเภทอย่างทั่วถึงและลดข้อจำกัดทางการเงินที่มี นอกจากนี้ การพัฒนาตลาดการเงินในประเทศเป็นอีกหนึ่งปัจจัยที่จะช่วยสนับสนุนเศรษฐกิจตลาดเกิดใหม่ที่ยังมีความเชื่อมโยงทางการเงินกับประเทศอื่นไม่สมบูรณ์

Aguiar, M., and Gopinath, G. (2007): “Emerging market business cycles: The cycle is the trend. Journal of Political Economy”, 115(1), 69–102.

Aizenman, J. (2008): “On the hidden links between financial and trade opening. Journal of International Money and Finance”, 27(3), 372–386.

Arteta, C., Eichengreen, B., and Wyplosz, C. (2001): “When does capital account liberalization help more than it hurts?” NBER Working Paper.

Aviat, A., and Coeurdacier, N. (2007): “The geography of trade in goods and asset holdings. Journal of International Economics”, 71(1), 22–51.

Bekaert, G., Harvey, C. R., and Lundblad, C. (2006): “Growth volatility and financial liberalization. Journal of International Money and Finance”, 25(3), 370–403.

Calderon, C., and Fuentes, R. (2010): “Characterizing the business cycles of emerging economies: The World Bank.”

Chinn, M. D., and Ito, H. (2006): “What matters for financial development? Capital controls, institutions, and interactions.” Journal of development Economics, 81, 163–192.

Chinn, M. D., and Ito, H. (2008): “A New Measure of Financial Openness. Journal of Comparative Policy Analysis”, 10(3), 309–322.

Duval, R., Cheng, K. C., Oh, K. H., Saraf, R., and Seneviratne, D. (2014): “Trade Integration and Business Cycle Synchronization: A Reappraisal with Focus on Asia: International Monetary Fund.”

Edwards, S. (2001): “Capital mobility and economic performance: are emerging economies different?” NBER Working Paper.

Edwards, S., and Van Wijnbergen, S. (1986): “The welfare effects of trade and capital market liberalization.” International Economic Review, 141–148.

European Central Bank. (2015): “Financial Integration in Europe: European Central Bank.”

Kose, M. A., Prasad, E., Rogoff, K. S., and Wei, S.-J. (2006): “Financial Globalization: A Reappraisal: National Bureau of Economic Research.”

Kose, M. A., Prasad, E. S., and Terrones, M. E. (2003): “Financial integration and macroeconomic volatility.” IMF Staff Papers, 119–142.

Kose, M. A., and Yi, K.-M. (2006): “Can the standard international business cycle model explain the relation between trade and comovement?” Journal of International Economics, 68(2), 267–295.

McKinnon, R. I. (1993): “The order of economic liberalization: Financial control in the transition to a market economy: JHU Press.”

Pancaro, C. (2010): “Macroeconomic volatility after trade and capital account liberalization.” World Bank Policy Research Working Paper Series.

Park, D., and Shin, I. (2013): “What Hinders Cross-Border Portfolio Investment In East Asia?” The Singapore Economic Review, 58(02).

Pongsaparn, R., and Unteroberdoerster, O. (2011): “Financial integration and rebalancing in Asia: International Monetary Fund.”

Ratanavararak, L. (in press). “The impact of financial and trade integration on business cycles in emerging markets.” International Journal of Monetary Economics and Finance.

Ratanavararak, L. (2018): “The Impact of Imperfect Financial Integration and Trade on Macroeconomic Volatility and Welfare in Emerging Markets.” PIER Discussion Paper No.79.

Rose, A. K., and Spiegel, M. M. (2002): “A Gravity Model of International Lending: Trade, Default and Credit” CEPR Discussion Papers.

Senay, O. (1998): “The effects of goods and financial market integration on macroeconomic volatility.” The Manchester School, 66(s), 39–61.

- งานวิจัยที่สนับสนุนความสัมพันธ์ของความเชื่อมโยงสองประเภท เช่น Aizenman (2008) Rose and Spiegel (2002) และ Aviat and Coeurdacier (2007)↩

- ศึกษาเพิ่มเติมเกี่ยวกับแนวคิดลำดับการปฏิรูปประเทศ ได้จาก Edwards (2001) Edwards and Van Wijnbergen (1986) และ McKinnon (1993)↩

- งานวิจัยเชิงประจักษ์ที่ศึกษาความสัมพันธ์ของความเชื่อมโยงระหว่างประเทศกับวัฏจักรเศรษฐกิจ เช่น Kose, Prasad, and Terrones (2003) Bekaert, Harvey, and Lundblad (2006) และ Duval, Cheng, Oh, Saraf, and Seneviratne (2014) งานวิจัยที่ใช้แบบจำลอง DSGE เช่น Senay (1998) Pancaro (2010) และ Kose and Yi (2006)↩

- งานศึกษาลักษณะวัฏจักรเศรษฐกิจ (stylized facts) ของกลุ่มประเทศตลาดเกิดใหม่ เช่น Aguiar and Gopinath (2007) และ Calderon and Fuentes (2010)↩