พลวัตเงินเฟ้อไทยภายใต้กระแสโลก

excerpt

อัตราเงินเฟ้อไทยอยู่ในระดับต่ำและมีความผันผวนน้อยลงนับตั้งแต่ปี 2000 เป็นต้นมา แต่ในปัจจุบันเงินเฟ้อไทยยังคงลดลงเรื่อย ๆ สร้างความกังวลให้กับสาธารณชนต่อภาวะเงินฝืด อย่างไรก็ตาม ปรากฏการณ์เหล่านี้ไม่ได้เกิดขึ้นแต่เฉพาะประเทศไทย แต่เป็นเหตุการณ์ที่เกิดขึ้นทั่วโลก ดังนั้น บทความนี้ต้องการศึกษาว่า การเปลี่ยนแปลงที่สำคัญของพลวัตเงินเฟ้อไทยในช่วงที่ผ่านมาเกี่ยวพันกับกระแสโลกาภิวัตน์หรือไม่ ผลการศึกษาชี้ว่า ถึงแม้ปัจจัยภายนอกจะมีบทบาทสำคัญในการกำหนดทิศทางเงินเฟ้อไทยผ่านการเชื่อมโยงกันของประเทศต่าง ๆ ที่ทวีความรุนแรงขึ้น การดำเนินนโยบายการเงินภายใต้การกำหนดกรอบเป้าหมายเงินเฟ้อยังทำหน้าที่รักษาเสถียรภาพด้านราคาในประเทศได้อย่างมีประสิทธิภาพ

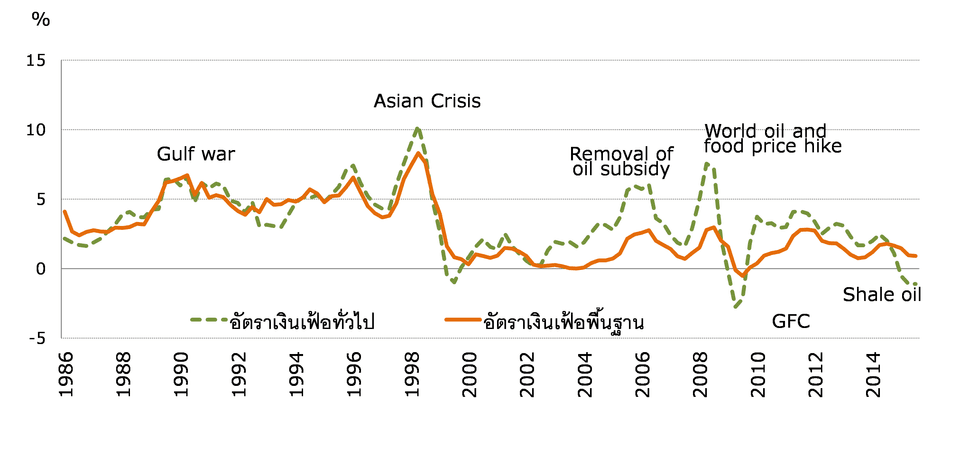

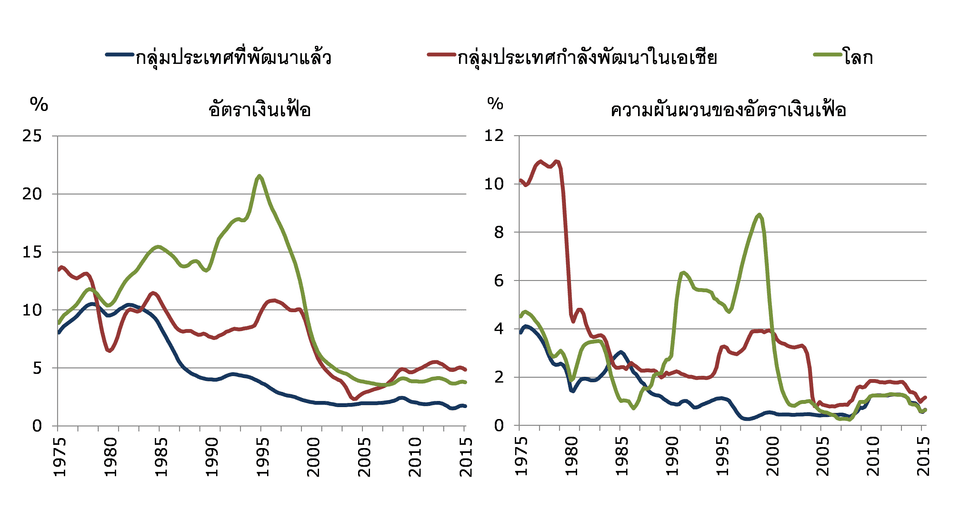

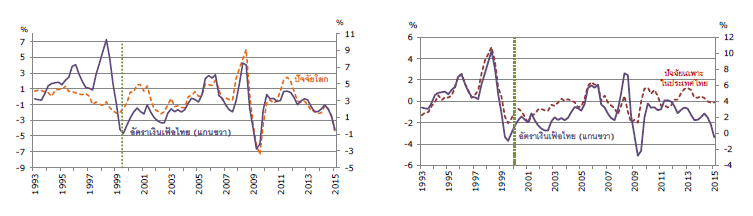

นับตั้งแต่ปี 2000 เป็นต้นมา อัตราเงินเฟ้อไทย ได้ปรับลดและมีความผันผวนน้อยลง การเปลี่ยนแปลงนี้ จะเห็นได้อย่างชัดเจนจากภาพที่ 1 โดยอัตราเงินเฟ้อทั่วไปและ อัตราเงินเฟ้อพื้นฐานของไทยลดลงจากร้อยละ 4.5 เหลือ ร้อยละ 2.6 และร้อยละ 1.2 ตามลำดับ ทั้งนี้ อัตราเงินเฟ้อที่ต่ำ และเสถียรมากขึ้น ไม่ได้เป็นปรากฏการณ์ที่เกิดขึ้นแต่เฉพาะประเทศไทย หากแต่เป็นปรากฏการณ์ที่เกิดขึ้นทั่วโลก จากภาพที่ 2 จะเห็นได้ว่า ระดับค่าเฉลี่ยและความผันผวนเฉลี่ยเคลื่อนที่ 5 ปี ของอัตราเงินเฟ้อในแต่ละกลุ่มประเทศ ลดลงตั้งแต่ปี 2000 เป็นต้นมา กลายเป็นปรากฏการณ์ ที่ทำให้เงินเฟ้อในประเทศต่าง ๆ ทั่วโลกเริ่มเคลื่อนไหว ไปในทิศทางเดียวกันมากขึ้น

ตามหลักทฤษฎี เงินเฟ้อในระยะยาวจะถูกกำหนดโดยการดำเนินนโยบายการเงินในแต่ละประเทศ ดังนั้น หลายงานศึกษามักกล่าวกันว่า สาเหตุที่เงินเฟ้อทั่วโลกต่ำและเสถียรมากขึ้น เกิดจากการดำเนินนโยบายการเงินที่ดี (Ball, 2006; Mishkin, 2008) เช่น การนำกรอบเป้าหมายเงินเฟ้อมาใช้ในการดำเนินนโยบายการเงินอย่างแพร่หลายในหลาย ๆ ประเทศในช่วงปี 1990 และ 2000 สำหรับประเทศไทยเองก็ได้นำกรอบเป้าหมายเงินเฟ้อมาใช้ในการดำเนินนโยบายการเงินในปี 2000 ซึ่ง Chantanahom et al. (2004) และ Mallikamas and Pongsaparn (2005) รวมถึง Khemangkorn et al. (2008) พบว่าการดำเนินนโยบายการเงินภายใต้กรอบเป้าหมายเงินเฟ้อของธนาคารแห่งประเทศไทยเป็นสาเหตุสำคัญที่ทำให้เงินเฟ้อไทยเสถียรมากขึ้น จากความสามารถในการยึดเหนี่ยวเงินเฟ้อคาดการณ์ของสาธารณชน

อย่างไรก็ตาม อัตราเงินเฟ้อไทยคงมิได้ขึ้นอยู่กับ การดำเนินนโยบายการเงินภายในประเทศเสียอย่างเดียว โดยเฉพาะในระยะสั้นที่เงินเฟ้ออาจเคลื่อนไหวไปตามวัฏจักรเศรษฐกิจหรือความผันผวนของราคาสินค้าโภคภัณฑ์โลก นอกจากนี้ การดำเนินนโยบายการเงินในแต่ละประเทศนั้นอาจมีลักษณะที่แตกต่างกัน จึงไม่สามารถนำมาเป็นข้ออธิบายได้ว่าเพราะเหตุใดเงินเฟ้อในแต่ละประเทศถึงเคลื่อนไหวไปในทิศทางเดียวกันมากขึ้นในช่วงที่ผ่านมา ด้วยเหตุนี้ อีกแนวความคิดหนึ่งที่ได้รับการยอมรับในการอธิบายพลวัตเงินเฟ้อโลก คือทฤษฎี Globalization Hypothesis ซึ่งอธิบายว่ากระแสโลกาภิวัตน์ที่ทวีความรุนแรงขึ้น ส่งผลให้เงินเฟ้อทั่วโลก ลดระดับและมีลักษณะที่คล้ายคลึงกัน โดยเฉพาะในช่วง ปี 2000 ที่ประเทศกำลังเกิดใหม่ เช่น ประเทศจีนได้เข้ามามีส่วนร่วมในเวทีการค้าโลกมากขึ้น

กระแสโลกาภิวัตน์อาจส่งผลต่อเงินเฟ้อได้ผ่าน ช่องทางตรง เช่น การนำเข้าสินค้าจากประเทศเกิดใหม่ที่มีต้นทุนการผลิตต่ำ อาจส่งผลให้เงินเฟ้อในหลาย ๆ ประเทศ ลดต่ำลง หรือการที่ประเทศต่าง ๆ ต้องนำเข้าสินค้าโภคภัณฑ์เพื่อสนองการเติบโตของประเทศ ทำให้อัตราเงินเฟ้อ ในประเทศต่าง ๆ เคลื่อนไหวไปตามการเปลี่ยนแปลง ราคาสินค้าโภคภัณฑ์โลกมากขึ้น นอกจากนี้กระแสโลกาภิวัตน์ยังอาจทำให้เงินเฟ้อโลกต่ำผ่าน ช่องทางอ้อม โดย การเปิดการค้าเสรี และการเคลื่อนย้ายปัจจัยการผลิตทั่วโลก ที่คล่องตัวมากขึ้น ทำให้เกิดการถ่ายโอนเทคโนโลยี และการเพิ่มประสิทธิภาพการผลิตของผู้ประกอบการ ในขณะเดียวกัน การแข่งขันในตลาดโลกที่เข้มข้นขึ้น ยังอาจส่งผลให้เงินเฟ้อต่ำจากการที่ผู้ประกอบการยอมลดกำไร ของตัวเองลงในบางส่วนเพื่อรักษาส่วนแบ่งของตลาด

ประเทศไทยเป็นประเทศที่มีการค้าขายระหว่างประเทศสูง ตั้งแต่ปี 2000 สัดส่วนการค้าระหว่างประเทศ ต่อผลผลิตมวลรวมของประเทศ อยู่ในระดับสูงที่ร้อยละ 104 ซึ่งเป็นค่าที่เพิ่มขึ้นมากหากเทียบกับสัดส่วนในช่วงปี 1993–1999 ซึ่งอยู่ที่ร้อยละ 70 ดังนั้น กระแสโลกาภิวัตน์น่าจะเป็นปัจจัยสำคัญที่ทำให้เงินเฟ้อไทยเปลี่ยนแปลงไป

อย่างไรก็ตาม ที่ผ่านมายังไม่มีงานศึกษาใดที่เน้นถึงบทบาทของกระแสโลกาภิวัตน์ที่มีต่อเงินเฟ้อไทยมากนัก บทความนี้จึงมีจุดประสงค์เพื่อศึกษาบทบาทของกระแส โลกาภิวัตน์ที่มีต่อการเปลี่ยนแปลงพลวัตเงินเฟ้อไทย โดยนำ 2 แบบจำลองของ Manopimoke and Direkudomsak (2015) มาใช้ในการวิเคราะห์ แบบจำลองแรก คือ Dynamic Factor Model ซึ่งเป็นแบบจำลองทางสถิติ สามารถนำมาใช้วิเคราะห์ในเบื้องต้นว่าเงินเฟ้อในประเทศไทยถูกขับเคลื่อนไปด้วยปัจจัยโลก หรือ Global Factors มากน้อยเพียงใด ส่วนแบบจำลองที่สอง คือ Unobserved Components Model ซึ่งพัฒนามาจากทฤษฎี Open Economy New Keynesian Phillips Curve สามารถนำมาใช้วิเคราะห์ในเชิงลึกได้ว่า ปัจจัยทางเศรษฐศาสตร์อะไรบ้างที่มีความสำคัญต่อเงินเฟ้อไทย เกี่ยวพันถึงกระแสโลกาภิวัตน์หรือไม่ และความสำคัญ ของปัจจัยเหล่านี้ เปลี่ยนแปลงไปตามช่วงเวลาหรือไม่ และเปลี่ยนไปอย่างไร

แบบจำลอง Dynamic Factor Model ในบทความนี้นำความสัมพันธ์ทางสถิติของเงินเฟ้อในประเทศต่าง ๆ1 มาใช้เพื่อแยกองค์ประกอบเงินเฟ้อไทยออกเป็น 2 ส่วน ส่วนแรก คือ ปัจจัยโลก หรือ Global Factors ซึ่งรวมถึงปัจจัยต่าง ๆ ที่ขับเคลื่อนทั้งเงินเฟ้อไทยและเงินเฟ้อในประเทศอื่น ๆ ทั่วโลก ปัจจัยเหล่านี้ได้แก่ ความเคลื่อนไหวของราคาสินค้าโภคภัณฑ์โลก หรือ ผลพลอยได้ทางด้านราคาจากการที่ประเทศต่าง ๆ มีประสิทธิภาพในการผลิตเพิ่มขึ้น เป็นต้น ซึ่ง Global Factors เหล่านี้จะสามารถสะท้อนถึงบทบาทของกระแสโลกาภิวัตน์ที่มีต่อพลวัตเงินเฟ้อไทย สำหรับส่วนที่สอง คือ ปัจจัยเฉพาะประเทศ หรือ Country-Specific Factors ซึ่งเป็นปัจจัยที่ขับเคลื่อนเงินเฟ้อในประเทศใดประเทศหนึ่ง สำหรับประเทศไทย อาจรวมถึงแรงกดดันทางด้านราคาที่สืบเนื่องมาจากการดำเนินมาตรการการ จัดเก็บเงินเข้ากองทุนน้ำมันที่เพิ่มขึ้นในปี 2005

จากผลการศึกษาเชิงประจักษ์พบว่า องค์ประกอบ ทั้งสองมีบทบาทสำคัญในการอธิบายพลวัตเงินเฟ้อไทย หากแต่บทบาทขององค์ประกอบทั้งสองนั้น จะแตกต่างกันไปในแต่ละช่วงเวลา จากภาพที่ 3 จะเห็นอย่างชัดเจนว่าปัจจัยเฉพาะในประเทศไทย มีบทบาทในการอธิบายเงินเฟ้อไทยมากในช่วงก่อนหน้าปี 2000 (ภาพด้านซ้าย) ขณะที่ปัจจัยที่อธิบายพลวัตเงินเฟ้อไทยได้ดีที่สุดในนับตั้งแต่ปี 2000 จนถึงปัจจุบันกลับกลายเป็น Global Factors ที่สะท้อนความสำคัญของกระแสโลกาภิวัตน์ (ภาพด้านขวา)

จากผลการศึกษาเบื้องต้นผ่านแบบจำลองทางสถิติ Dynamic Factor Model พบว่ากระแสโลกาภิวัตน์มีบทบาทสำคัญต่อเงินเฟ้อไทย โดยเฉพาะในช่วงปี 2000 เป็นต้นมา อย่างไรก็ตาม แบบจำลองทางสถิตินี้มีข้อจำกัดเพราะ ไม่สามารถแยกแยะได้ว่าปัจจัยทางเศรษฐศาสตร์อะไรบ้าง ที่เป็นตัวขับเคลื่อนเงินเฟ้อไทย ดังนั้น ผู้เขียนจึงได้พัฒนาแบบจำลอง Unobserved Components Model ที่อิงกับกรอบทฤษฎี Open Economy New Keynesian Phillips Curve มาใช้เพื่อศึกษาว่า ตัวแปรทางเศรษฐศาสตร์อะไรบ้าง ที่มีผลกระทบกับเงินเฟ้อไทยทั้งในระยะสั้น และระยะยาว และเป็นปัจจัยภายในประเทศ หรือนอกประเทศ นอกจากนี้ ยังได้ให้แบบจำลองนี้ระบุถึงการเปลี่ยนแปลงเชิงโครงสร้างของเงินเฟ้อไทย เพื่อศึกษาว่าพลวัตเงินเฟ้อไทย มีการเปลี่ยนแปลงเชิงโครงสร้างหรือไม่ และเกิดขึ้นเมื่อไหร่

ตามหลักทฤษฏี Open Economy New Keynesian Phillips Curve พลวัตเงินเฟ้อขึ้นอยู่กับ (1) บทบาทของนโยบายการเงินที่สะท้อนผ่านเงินเฟ้อคาดการณ์ระยะยาว (2) ช่องว่างการผลิตในประเทศ (Domestic Output Gap) ซึ่งเป็นส่วนต่างของอุปสงค์ในประเทศกับระดับผลผลิตศักยภาพในประเทศ และ (3) ช่องว่างการผลิตโลก (Global Output Gap) ซึ่งเป็นความแตกต่างระหว่างอุปสงค์และระดับผลผลิตศักยภาพของโลก โดยช่องว่างการผลิตโลกนี้ เป็นตัวชี้วัดแรงกดดันเงินเฟ้อที่เกิดจากการเชื่อมโยงกัน ของโลก ยกตัวอย่างเช่น การที่ประเทศกำลังพัฒนามีการ เจริญเติบโตทางเศรษฐกิจที่สูงขึ้น อาจส่งผลให้อุปสงค์โลกอยู่ในระดับที่สูงกว่าระดับศักยภาพ ซึ่งเป็นการเพิ่มแรงกดดันทางด้านราคาให้แต่ละประเทศ ทั้งนี้ ตัวแปรทั้งสามข้างต้น เป็นตัวแปรที่มีลักษณะเป็น Unobserved Variables คือไม่สามารถวัดค่าได้ตรง ๆ ดังนั้น การนำ Open Economy New Keynesian Phillips Curve มาประยุกต์ใน Unobserved Components Model ตามวิธีของ Manopimoke and Direkudomsak (2015) จึงมีความจำเป็น เพื่อประมาณค่าตัวแปรเหล่านี้ออกมาจากความสัมพันธ์ของตัวแปรต่าง ๆ ตามแบบทฤษฏี

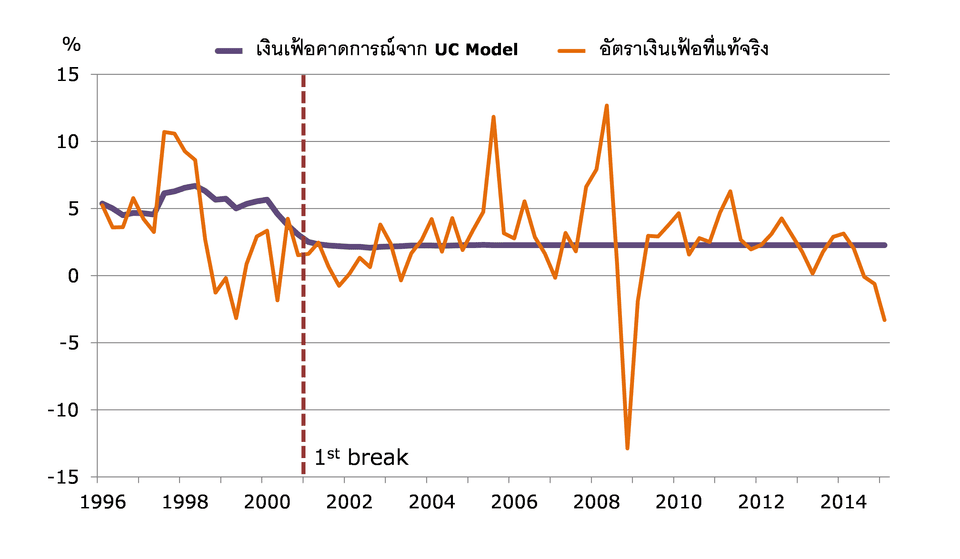

จากผลการศึกษาเชิงประจักษ์ พบว่าพลวัตเงินเฟ้อทั่วไปของไทยในช่วงปี 1993–2014 มีการเปลี่ยนแปลง เชิงโครงสร้างใน 2 ช่วง คือในปี 2001 และในปี 2007 การเปลี่ยนแปลงเชิงโครงสร้างของพลวัตเงินเฟ้อในปี 2001 เกิดจากการเปลี่ยนแปลงของเงินเฟ้อคาดการณ์ระยะยาวเป็นหลัก จากภาพที่ 4 จะเห็นได้ว่าเงินเฟ้อคาดการณ์ระยะยาวที่ประมาณค่าได้จากแบบจำลอง Unobserved Components Model มีระดับที่ลดต่ำลงอย่างเห็นได้ชัดตั้งแต่ปี 2001 เป็นต้นมา ซึ่งเป็นช่วงเวลาใกล้เคียงกับที่ธนาคารแห่งประเทศไทยได้นำกรอบเป้าหมายเงินเฟ้อมาใช้เป็นเป้าหมายนโยบายการเงินในปี2000 ดังนั้น การเปลี่ยนแปลงเชิงโครงสร้างของพลวัตเงินเฟ้อในปี 2001 อาจเกิดจากนโยบายการเงินที่มีประสิทธิภาพในการยึดเหนี่ยวเงินเฟ้อคาดการณ์ระยะยาวให้อยู่ในระดับต่ำ และเสถียรมากขึ้น

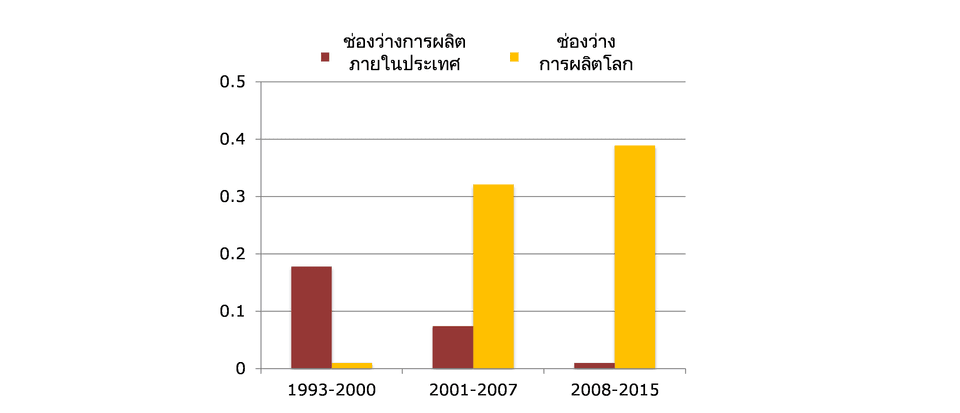

อย่างไรก็ตาม การเปลี่ยนแปลงของพลวัตเงินเฟ้อไทยในปี 2001 ไม่ได้เกิดจากการเปลี่ยนแปลงของการดำเนินนโยบายการเงินภายในประเทศเสียอย่างเดียว หากแต่ กระแสโลกาภิวัตน์ยังมีบทบาทสำคัญต่อปัจจัยต่าง ๆ ที่ขับเคลื่อนเงินเฟ้อไทยในระยะสั้นอีกด้วย จากภาพที่ 5 จะเห็นได้ว่า หลังปี 2001 ช่องว่างการผลิตโลกทวีความสำคัญมากขึ้นในการอธิบายเงินเฟ้อไทย ขณะที่ช่องว่างการผลิตภายในประเทศมีความสำคัญต่อเงินเฟ้อในประเทศน้อยลง สะท้อนว่าเนื่องจากโลกมีความเชื่อมโยงกันสูงขึ้น ราคาสินค้าภายในประเทศจึงถูกกำหนดจากปัจจัยการผลิตของโลก ที่สะท้อนอยู่ในช่องว่างการผลิตโลกมากขึ้น ซึ่งผลการศึกษานี้ สอดคล้องกับผลการศึกษาเบื้องต้นตามแบบจำลอง Dynamic Factor Model รวมถึงผลการศึกษาของ Borio and Filardo (2007) และ Manopimoke (2015) ที่พบว่าช่องว่างการผลิตโลกมีความความสำคัญในการอธิบายพลวัตเงินเฟ้อมากขึ้น ในหลาย ๆ ประเทศทั่วโลก

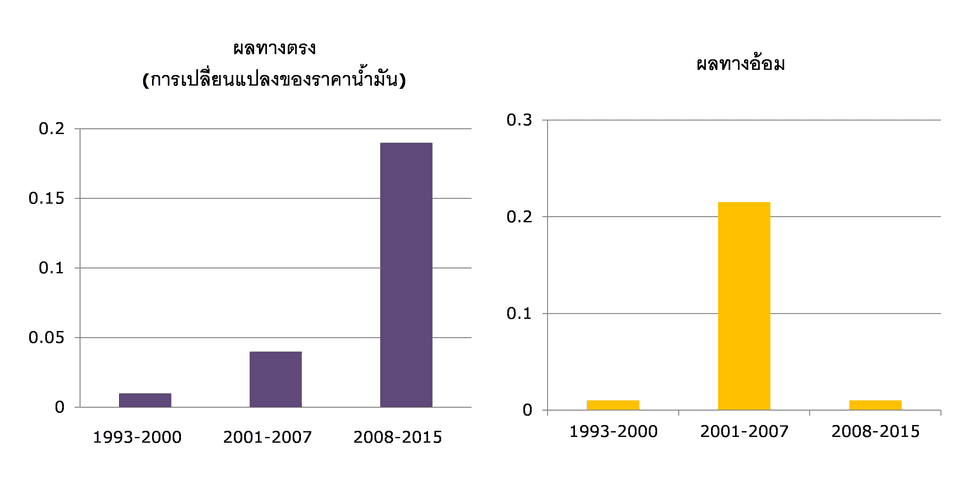

เนื่องจากช่องว่างการผลิตโลกมีบทบาทสำคัญในการอธิบายเงินเฟ้อไทย บทความนี้จึงพิจารณาให้ละเอียดยิ่งขึ้นว่าปัจจัยอะไรบ้างที่เป็นตัวขับเคลื่อนช่องว่างการผลิตโลก โดยการแยกองค์ประกอบของตัวแปรช่องว่างการผลิตโลกออกเป็นสองส่วน คือ ปัจจัยภายนอกประเทศที่อาจส่งผลกระทบต่อเงินเฟ้อไทยได้โดยตรง และ ปัจจัยโลก ที่อาจมีนัยต่อเงินเฟ้อไทยในทางอ้อม สำหรับงานศึกษานี้ ผลทางตรง ได้แก่ การเปลี่ยนแปลงของราคาน้ำมัน ในตลาดโลก2 ขณะที่ผลทางอ้อมนั้น ได้แก่ ผลพลอยได้ ที่ประเทศหนึ่งได้จากการเชื่อมโยงกันของเศรษฐกิจโลก ดังที่ได้กล่าวไว้ข้างต้น

จากผลการศึกษาพบว่า การเปลี่ยนแปลงเชิงโครงสร้างของพลวัตเงินเฟ้อไทยในช่วงปี 2007 สืบเนื่องมาจากการที่ราคาน้ำมันโลกมีผลต่อพลวัตเงินเฟ้อไทยมากขึ้น3 ในขณะที่ผลทางอ้อมของกระแสโลกาภิวัตน์ที่มีต่อเงินเฟ้อไทยนั้นด้อยความสำคัญลงไปมาก สะท้อนจากภาพที่ 6 ที่ได้แสดงค่าสัมประสิทธิ์ของผลทางตรง และผลทางอ้อมที่มีต่อพลวัตเงินเฟ้อไทย ซึ่งหมายความว่า ผลกระทบต่อไทยจากการเชื่อมโยงกันของโลก เช่น การเพิ่มประสิทธิภาพการผลิตเนื่องด้วยการถ่ายโอนเทคโนโลยีมีบทบาทในการอธิบายเงินเฟ้อไทยน้อยลง สอดคล้องกับงานศึกษาอื่น ๆ ที่ชี้ว่า ตั้งแต่วิกฤตเศรษฐกิจโลกในปี 2007 การเชื่อมโยงทางเศรษฐกิจผ่านการค้าโลกได้ชะลอตัวลงเป็นอย่างมาก (Ferrantino and Taglioni, 2014; Constantinescuetal., 2015)

กระแสโลกาภิวัตน์มีบทบาทต่อเงินเฟ้อไทยเป็นอย่างมากนับตั้งแต่ปี 2001 เป็นต้นมา สะท้อนจากความสำคัญ ของช่องว่างการผลิตโลกต่อเงินเฟ้อไทยที่เพิ่มมากขึ้น และช่องว่างการผลิตในประเทศที่มีความสำคัญน้อยลง นอกจากนี้ ราคาน้ำมันซึ่งเป็นปัจจัยภายนอกประเทศยังเพิ่มบทบาทในการกำหนดทิศทางเงินเฟ้อไทยหลังปี 2007 ผลการศึกษาเหล่านี้ อาจทำให้เกิดข้อสงสัยได้ว่า นโยบายการเงินในประเทศยังมีประสิทธิภาพในการดูแลเงินเฟ้อหรือไม่ ซึ่งจากผลการศึกษาพบว่า นโยบายการเงินภายในประเทศยังมีบทบาทอยู่มากในการยึดเหนี่ยวเงินเฟ้อคาดการณ์ระยะยาวให้อยู่ในระดับที่เสถียรโดยเฉพาะในช่วงหลังจากการนำกรอบเป้าหมายเงินเฟ้อมาใช้ในปี 2000 ซึ่งการยึดเหนี่ยวเงินเฟ้อคาดการณ์ที่ดีของธนาคารกลางนี้ เป็นส่วนสำคัญที่ทำให้เงินเฟ้อในระยะสั้นนั้นอยู่ในระดับต่ำและมีความผันผวนน้อยลง ดังนั้น การที่เงินเฟ้อไทยถูกกำหนด จากปัจจัยภายนอกประเทศเพิ่มขึ้นในโลกที่มีความเชื่อมโยงกันสูง ธนาคารกลางจึงควรให้น้ำหนักในการดูแลยึดเหนี่ยวเงินเฟ้อคาดการณ์เป็นพิเศษ เพื่อไม่ให้เงินเฟ้อในประเทศผันผวนไปตามกระแสโลกมากเกินไป

Ball, L., 2006. Has Globalization Changed Inflation? NBER Working Paper No. 12687.

Borio, C., A. Filardo, 2007. Globalisation and Inflation: New Cross-Country Evidence on the Global Determinants of Domestic Inflation. Unpublished Draft, Bank for International Settlements.

Chantanahom, P., C. Poon Patpibul and P. Vongsinsirikul, 2004. Exploring Inflation in Thailand Through Sectoral Price Setting Behavior and Underlying Trend. Bank of Thailand Symposium Paper.

Constantinescu, C., A. Mattoo and M. Ruta, 2015. The Global Trade Slowdown: Cyclical or Structural. World Bank Policy Research Working Paper No. 7158.

Ferrantino, M. and D. Taglioni, 2014. Global Value Chains in the Current Trade Slowdown. World Bank Economic Premise 137.

Khemangkorn, V., Mallikamas, R.P., and P. Sutthasri, 2008. Inflation Dynamics and Implications on Monetary Policy. Bank of Thailand Symposium Paper.

Mallikamas, R.P. and Pongsapan R., 2005. Evolving Inflation Process. Bank of Thailand Discussion Paper, DP/13/2005

Manopimoke, P., 2015. Globalization and International Inflation Dynamics: The Role of the Global Output Gap. PIER Discussion Paper No. 8.

Manopimoke, P., and W. Direkudomsak, 2015. Thai Inflation Dynamics in a Globalized Economy. PIER Discussion Paper No. 10.

Mishkin, F.S., 2008. Globalisation, Macroeconomic Performance, and Monetary Policy. NBER Working Paper No. 13948.

- ในงานศึกษานี้ ผู้เขียนได้จำกัดความเงินเฟ้อโลกเป็นเงินเฟ้อของประเทศคู่ค้าหลักของไทย ได้แก่ ออสเตรเลีย ฮ่องกง ญี่ปุ่น เกาหลี มาเลเซีย ฟิลิปปินส์ สิงคโปร์ สหรัฐอเมริกา ไต้หวัน จีน และกลุ่มประเทศยูโรอีก 18 ประเทศ ซึ่งสัดส่วนการค้าของไทยกับประเทศดังกล่าวครอบคลุมถึงปริมาณนำเข้าและส่งออกถึงเกือบร้อยละ 80 ในช่วงกว่า 10 ปีที่ผ่านมา↩

- งานศึกษานี้ได้หาความสัมพันธ์ของเงินเฟ้อไทยกับปัจจัยโลกอื่น ๆ ที่อาจส่งผลต่อเงินเฟ้อไทยผ่านช่องทางตรง อาทิ ราคาสินค้าโภคภัณฑ์โลกที่มิใช่น้ำมัน และ อัตราแลกเปลี่ยน แต่มีเพียงการเปลี่ยนแปลงของราคาน้ำมันโลกเท่านั้นที่เป็นปัจจัยที่ส่งผลต่อเงินเฟ้อไทยอย่างมีนัยสำคัญ↩

- ในปี 2007–2009 ราคาน้ำมันโลกมีความผันผวนสูงซึ่งอาจส่งผลให้ราคาน้ำมันแลดูมีบทบาทเพิ่มขึ้นในการอธิบายเงินเฟ้อ อย่างไรก็ตาม แม้จะขจัดผลในช่วงที่ราคาน้ำมันผันผวนมาก ๆ ในช่วงวิกฤตเศรษฐกิจโลกออกไป ผลการศึกษานี้ยังไม่เปลี่ยนแปลง↩