Fund flows กับความผันผวนของตลาดการเงิน

excerpt

ภายใต้ความผันผวนของตลาดการเงินโลกและเงินทุนเคลื่อนย้ายที่ทวีความรุนแรงขึ้น การทำความเข้าใจพฤติกรรม ปัจจัยขับเคลื่อน รวมทั้งผลกระทบของเงินทุนเคลื่อนย้ายจึงมีความสำคัญอย่างยิ่งต่อการดูแลเสถียรภาพทางการเงินของประเทศ บทความนี้ศึกษาโดยใช้ข้อมูล Fund flows รายสัปดาห์ในประเทศตลาดเกิดใหม่ ในช่วงปี 2003–2014 พบว่า การเคลื่อนไหวของ Fund flows ในระยะสั้นส่วนใหญ่เป็นผลจากปัจจัยต่างประเทศ โดยเฉพาะ VIX index ที่เป็นตัวสะท้อนความกังวลของนักลงทุนในตลาดโลก ขณะที่ปัจจัยพื้นฐานทางเศรษฐกิจของแต่ละประเทศมีความสำคัญต่อการดึงดูด Fund flows ในระยะยาว นอกจากนี้ยังพบว่า สำหรับประเทศที่มีปัจจัยพื้นฐานทางเศรษฐกิจที่แข็งแกร่ง โดยเฉพาะประเทศที่มีดุลบัญชีเงินสะพัดในระดับสูงและอัตราเงินเฟ้ออยู่ในระดับต่ำ ตลาดการเงินของประเทศนั้น ๆ จะได้รับผลกระทบจากความผันผวนของตลาดการเงินโลกน้อยกว่าประเทศอื่น

ความผันผวนในตลาดการเงินโลกนับว่าเป็น “theme” สำคัญของภาวะเศรษฐกิจการเงินในปีที่ผ่านมาและตั้งแต่ต้นปีมานี้ ซึ่งเป็นผลพวงจากทั้งความไม่แน่นอนของการฟื้นตัวของเศรษฐกิจโลกที่ถูกถ่วงด้วยหินก้อนมหึมาคือ การชะลอตัวของประเทศจีน รวมทั้งการเก็งจังหวะเวลาของ การปรับเปลี่ยนทิศทางนโยบายการเงินในประเทศเศรษฐกิจหลักต่าง ๆ โดยเฉพาะในประเทศยักษ์ใหญ่อย่างสหรัฐอเมริกา และล่าสุดการที่ธนาคารกลางทั้งในญี่ปุ่นและสหภาพยุโรปต่างพร้อมใจกัน ฉีกตำราเศรษฐศาสตร์ยุคเก่าด้วยการประกาศนโยบายดอกเบี้ย ติดลบ ซึ่งเกินความคาดหมายของตลาด จึงยิ่งเพิ่มความสับสนและความไม่แน่นอนในตลาดการเงินโลกมากขึ้นอีก

เหตุการณ์ต่าง ๆ ในตลาดการเงินโลกเหล่านี้ย่อมส่งผลให้เกิดการเปลี่ยนแปลงของกระแสเงินทุนเคลื่อนย้าย โดยเฉพาะเงินทุนเคลื่อนย้ายประเภทการลงทุนในหลักทรัพย์ (portfolio investment เช่น การลงทุนในตลาดหุ้นและตลาดพันธบัตร) ในประเทศตลาดเกิดใหม่ ซึ่งจัดเป็นการลงทุนที่มี ความเสี่ยงสูงในสายตาของนักลงทุนต่างชาติ เงินลงทุนประเภทนี้จึงมักอ่อนไหวต่อข่าวสารและการปรับเปลี่ยนมุมมองของนักลงทุนในตลาดโลกค่อนข้างมาก

อย่างไรก็ดี ใช่ว่าประเทศตลาดเกิดใหม่ทุกประเทศ จะประสบชะตากรรมเช่นเดียวกันไปหมด จริงอยู่ที่ปัจจัยในตลาดโลกมีส่วนสำคัญในการกำหนดทิศทางโดยรวมของการไหลเข้าออกของเงินทุนเคลื่อนย้าย แต่ยังมีความแตกต่างที่ซ่อนอยู่ ในแง่ระดับความรุนแรงของผลกระทบ ขณะเดียวกัน การที่เงินทุนเคลื่อนย้ายในระยะสั้นมักถูกขับเคลื่อนโดยเหตุการณ์ความผันผวนในตลาดการเงินโลก (ซึ่งมักจะเห็นในพาดหัวข่าวเศรษฐกิจ และการเงิน) ก็อาจทำให้เราลืมไปว่า จริง ๆ แล้วปัจจัยสำคัญอีกส่วนหนึ่งที่กำหนดการลงทุนจากต่างชาติในระยะยาวนั้นอยู่ใกล้ตัวเรานี่เอง นั่นคือ ปัจจัยพื้นฐานทางเศรษฐกิจของแต่ละประเทศ

Ananchotikul and Zhang (2014) ศึกษาถึงประเด็นที่กล่าวมาข้างต้น โดยใช้ข้อมูล portfolio flows (หรือเรียกอีกอย่างหนึ่งว่า fund flows) ซึ่งแบ่งเป็นการลงทุนในตลาดหุ้น (equity flows) และการลงทุนในตลาดพันธบัตร (bond flows) ของนักลงทุนสถาบันในประเทศตลาดเกิดใหม่ 17 ประเทศใน ทวีปเอเชีย ยุโรป และลาตินอเมริกา โดยความถี่ของข้อมูลเป็น รายสัปดาห์ ซึ่งนับว่าเป็นข้อมูลที่มีความถี่ค่อนข้างสูงเมื่อเทียบกับการวิเคราะห์เงินทุนเคลื่อนย้ายแบบดั้งเดิมที่มักถูกจำกัดด้วยข้อมูลรายปีหรือรายไตรมาส การวิเคราะห์โดยใช้ข้อมูลที่มีความถี่สูงขึ้นนี้จะช่วยให้เราเข้าใจถึงพฤติกรรม พลวัตทั้งในระยะสั้น และระยะยาว ปัจจัยกำหนด รวมทั้งผลกระทบต่อตัวแปรอื่น ๆ ได้อย่างลึกซึ้งยิ่งขึ้น

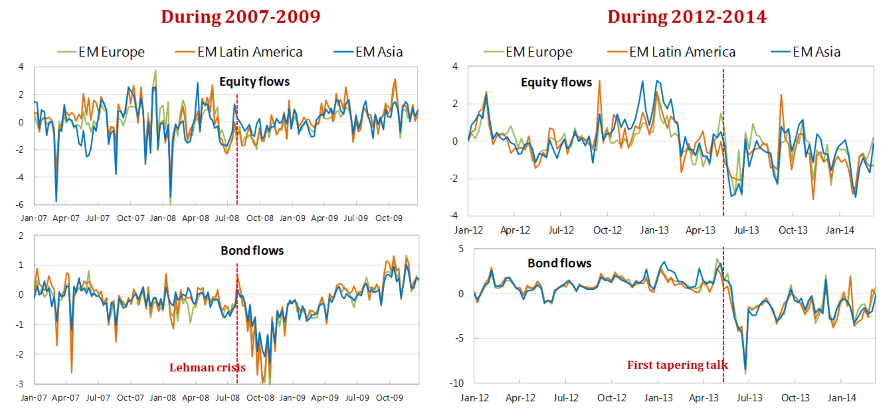

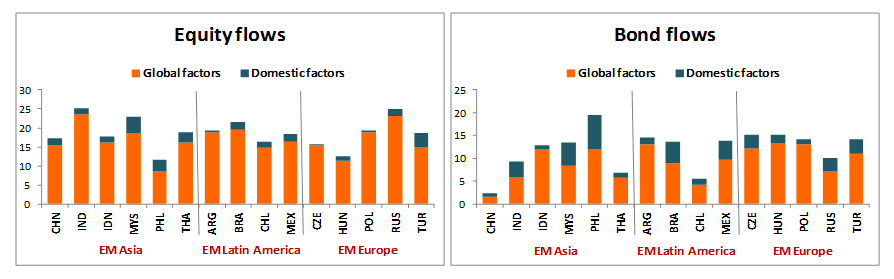

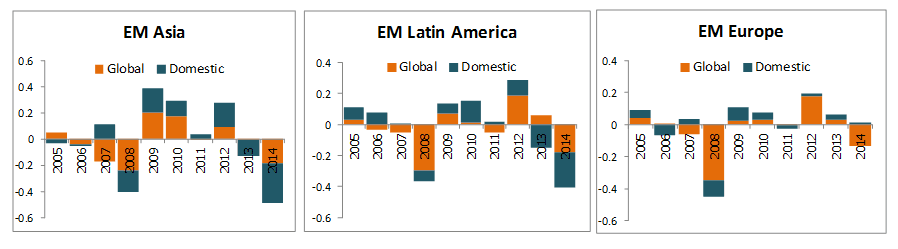

หากพิจารณาพัฒนาการของ fund flows รายสัปดาห์ ในกลุ่มประเทศตลาดเกิดใหม่ในเอเชีย ยุโรป และลาตินอเมริกา (รูปที่ 1) จะเห็นว่า fund flows ในแต่ละกลุ่มประเทศนี้มีการเคลื่อนไหวที่สอดคล้องกันค่อนข้างมากโดยเฉพาะหลังวิกฤตการเงินโลกเป็นต้นมา บ่งชี้ถึงความสำคัญของปัจจัยร่วม (common factors) ที่ขับเคลื่อนเงินทุนเคลื่อนย้ายในระยะสั้น ข้อสังเกตนี้ได้รับการยืนยันผลการวิเคราะห์ทางเศรษฐมิติที่พบว่า1 สำหรับในระยะสั้น ปัจจัยในตลาดการเงินโลกมีอิทธิพลต่อความแปรปรวนของ fund flows มากกว่าปัจจัยทางเศรษฐกิจการเงินภายในประเทศ (รูปที่ 2)2 โดยเฉพาะตัวแปร VIX index3 ที่เป็นตัวสะท้อนความกังวลของนักลงทุนในตลาดโลกหรือ global risk aversion หรือที่หลายคนเรียกว่า fear index และรองลงมา คือ ผลตอบแทนในตลาดหลักทรัพย์ของสหรัฐอเมริกา

ผลการศึกษานี้ ส่วนหนึ่งเป็นเพราะลักษณะของข้อมูลของตัวแปรเศรษฐกิจภายในประเทศที่มักไม่เปลี่ยนแปลงมากนักในระยะสั้น เมื่อเทียบกับตัวแปรด้านการเงินในตลาดโลกที่มี การเปลี่ยนแปลงอย่างรวดเร็วตามภาวะตลาด ทำให้อธิบาย ความแปรปรวนของเงินทุนระยะสั้นได้ดีกว่า อย่างไรก็ตาม พบว่า ปัจจัยภายในประเทศเป็นปัจจัยดึงดูดการลงทุนที่มีความยั่งยืนกว่า (persistent driver) ในขณะที่ผลของปัจจัยภายนอกคงอยู่เพียงชั่วคราว ซึ่งหากหากพิจารณาในระยะยาวแล้ว ความสำคัญของปัจจัยพื้นฐานของแต่ละประเทศ จึงไม่ได้ยิ่งหย่อนไปกว่าปัจจัยจากภายนอก และในหลายช่วงเวลาก็มีความสำคัญมากกว่าเสียอีก โดยเฉพาะในช่วงเวลาที่คลื่นลมสงบปลอดวิกฤตในตลาดการเงินโลก (รูปที่ 3)

คำถามที่ตามมา คือ ความผันผวนของ fund flows เหล่านี้ รวมทั้งการเปลี่ยนแปลงของ global risk aversion ส่งผลกระทบต่อตลาดการเงินต่าง ๆ ในประเทศตลาดเกิดใหม่อย่างไร บทความนี้ศึกษาโดยใช้กรอบการวิเคราะห์ที่เรียกว่า Dynamic Conditional Correlations Multivariate-GARCH (DCC-MGARCH) ที่เหมาะสำหรับการวิเคราะห์ข้อมูลด้าน การเงินที่มีความถี่สูง4 โดยศึกษาผลกระทบของ fund flows และ global risk aversion (VIX Index) ต่อระดับและความผันผวนของ (1) ดัชนีตลาดหลักทรัพย์ (2) อัตราผลตอบแทนพันธบัตร และ (3) อัตราแลกเปลี่ยนของแต่ละประเทศในกลุ่มตัวอย่าง

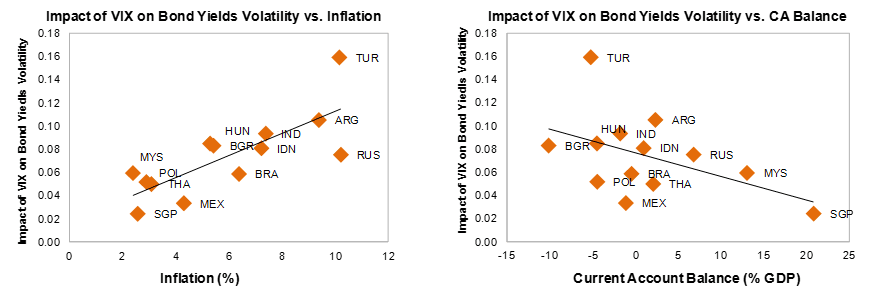

ผลการศึกษาที่พบสำหรับทุกประเภทสินทรัพย์และในทุกประเทศ คือ global risk aversion ที่เป็นตัวชี้วัดการเปลี่ยนแปลงด้าน sentiment ของนักลงทุนมีความสำคัญอย่างมากต่อ ความผันผวนของราคาสินทรัพย์ในประเทศตลาดเกิดใหม่ (นอกเหนือจากผลกระทบผ่าน fund flows) แต่ความรุนแรงของผลกระทบจะแตกต่างกันไป ซึ่งเมื่อลองนำระดับความรุนแรงของผลกระทบมา plot เทียบกับปัจจัยพื้นฐานทางเศรษฐกิจที่สำคัญบางตัว เช่น ดุลบัญชีเดินสะพัดต่อ GDP และระดับอัตราเงินเฟ้อ จะพบความสัมพันธ์ที่ค่อนข้างชัดเจน กล่าวคือ ประเทศที่มีความเปราะบางด้านเสถียรภาพทางการเงิน เช่น มีอัตราเงินเฟ้ออยู่ในระดับสูง หรือขาดดุลบัญชีเดินสะพัดมาก ผลกระทบจาก global risk aversion ก็จะสูงตามไปด้วย (รูปที่ 4)5

นอกจากนี้ผลการศึกษายังชี้ว่า สำหรับประเทศที่ดำเนินนโยบายอัตราแลกเปลี่ยนแบบยืดหยุ่นมากขึ้น อัตราแลกเปลี่ยนอาจมีแนวโน้มที่จะได้รับผลกระทบมากกว่าจาก global risk aversion แต่ผลกระทบต่อราคาสินทรัพย์อื่น ๆ ก็จะน้อยกว่าประเทศที่ดำเนินนโยบายอัตราแลกเปลี่ยนแบบคงที่หรือ มีการแทรกแซงอย่างหนัก สะท้อนบทบาทของอัตราแลกเปลี่ยน ที่มีความยืดหยุ่นในการทำหน้าที่เป็น “ตัวกันกระแทก” หรือ shock absorber ให้กับตัวแปรอื่น ๆ ในระบบเศรษฐกิจ นั่นเอง

ภายใต้ความเชื่อมโยงทางการเงินที่เพิ่มขึ้น ความผันผวนในตลาดการเงินโลกและผลกระทบต่อประเทศต่าง ๆ เป็นสิ่งที่หลีกเลี่ยงไม่ได้ แต่การสร้างความแข็งแกร่งให้กับระบบเศรษฐกิจและการเงิน เพื่อสร้างความแตกต่างจากประเทศตลาดเกิดใหม่อื่น ๆ และสร้างความมั่นใจให้กับนักลงทุนในเสถียรภาพทางเศรษฐกิจและการเงินของประเทศ เป็นสิ่งที่จะช่วยลดทอนผลกระทบจากความผันผวนของเงินทุนเคลื่อนย้ายและภาวะการเงินโลกได้อย่างมีประสิทธิภาพและยั่งยืน

Ananchotikul, N. and L. Zhang (2014), “Portfolio Flows, Global Risk Aversion and Asset Prices in Emerging Markets,” IMF Working Paper 14/156, (Washington: International Monetary Fund).

- ศึกษาโดยใช้วิธี Vector Auto-regression (VAR) ตัวแปรที่ใช้ คือ สำหรับ Global factors: the VIX index, S&P500 excess returns, 10-year U.S. Treasury bond yield สำหรับ Domestic factors: GDP growth forecast, inflation, domestic short-term interest rate, change in exchange rate vis-à-vis US dollar สำหรับตัวแปร fund flows ใช้ standardized weekly z-scores และคำนวณ impulse response และ variance decomposition โดย Cholesky decomposition↩

- อีกส่วนที่สำคัญในการอธิบายความแปรปรวน (variance) ของ fund flows คือ shocks ที่มาจาก lagged fund flows เอง ซึ่งอาจสะท้อน unobserved factors อื่น ๆ ที่มีผลต่อการเปลี่ยนแปลงของทิศทางการลงทุน เช่น การปรับเปลี่ยนกลยุทธ์การลงทุนของ fund manager หรือปัจจัยด้านการเมืองที่ไม่ได้ครอบคลุมในตัวแปรใน VAR↩

- VIX index หรือ Chicago Board Options Exchange Rate Volatility Index คือ ดัชนีค่าความผันผวนของตลาดที่คำนวณจากการซื้อขาย options ของดัชนี S&P 500 ในตลาด CBOE↩

- นอกจากนี้ DCC-MGARCH ยังมีข้อดี คือ สามารถกำหนดให้ค่าความผันผวนของตัวแปรมีลักษณะเกาะกลุ่ม (volatility clustering) สามารถกำหนดให้ความผันผวนในตลาดการเงินหนึ่งส่งผลต่อตลาดการเงินอื่น ๆ ได้ (cross-market volatility spillovers) และเปลี่ยนแปลงในแต่ละช่วงเวลาได้ (time-dependent volatility and spillovers)↩

- การศึกษาอื่น ๆ ยังพบว่า ปัจจัยพื้นฐานอื่นที่มีอิทธิพลต่อความอ่อนไหวของ capital flows หรือผลกระทบของ global risk aversion ต่อตลาดการเงิน ได้แก่ ขนาดของตลาดการเงิน (Eichengreen and Gupta, 2013) ประเภทของนักลงทุน (Cerutti, et al., 2015) เป็นต้น↩