ดัชนีทัศนคตินักลงทุนในตลาดหลักทรัพย์แห่งประเทศไทย

excerpt

โดยทั่วไปการจัดทำดัชนีความเชื่อมั่นจะนิยมใช้การสัมภาษณ์จากกลุ่มตัวอย่าง ซึ่งแม้ว่าจะเป็นวิธีที่ทำให้ได้ข้อมูลปฐมภูมิโดยตรงแต่เป็นวิธีที่มีต้นทุนสูงและใช้เวลา อีกวิธีหนึ่งคือการใช้ข้อมูลภาพรวมที่มีอยู่ในด้านต่าง ๆ ประกอบกันขึ้นเพื่อทำดัชนี วิธีหลังนี้มีต้นทุนในการจัดทำต่ำ สามารถทำได้เร็ว และใช้พฤติกรรมที่ปรากฏแทนการแสดงความคิดเห็น บทความนี้ได้พัฒนาดัชนีทัศคตินักลงทุนในตลาดหลักทรัพย์แห่งประเทศไทยโดยใช้วิธีที่สองนี้ และพบว่าตัวแปรที่มีความสำคัญในการระบุดัชนีทัศนคตินักลงทุนมี 4 ตัวแปรคือ

- จำนวนบริษัทเข้าจดทะเบียนใหม่

- อัตราการหมุนเวียนของปริมาณหุ้นที่มีการซื้อขาย

- มูลค่าการระดมทุนในตลาดรองของตราสารทุนต่อการระดมทุนในตลาดรองทั้งหมด และ

- สัดส่วนการซื้อขายของนักลงทุนรายย่อยต่อการซื้อขายทั้งหมดของนักลงทุนทุกประเภท

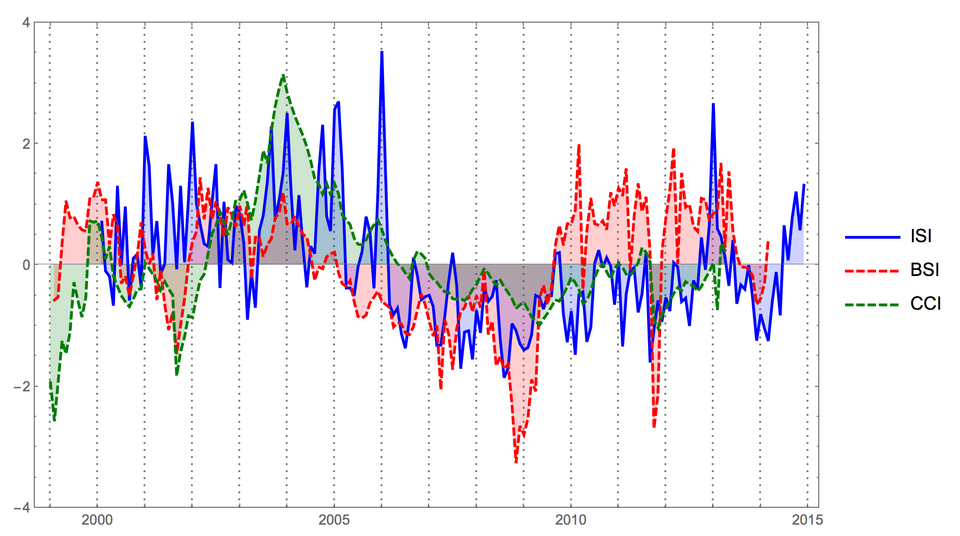

ดัชนีทัศนคตินักลงทุนที่พัฒนาได้สามารถอธิบายการเปลี่ยนแปลง SET index ในช่วงเวลาสำคัญ ๆ ได้ดี และมีความเคลื่อนไหวสอดคล้องกับดัชนีความเชื่อมั่นประเภทอื่น เช่น ดัชนีความเชื่อมั่นนักลงทุน (BSI) และดัชนีความเชื่อมั่นผู้บริโภค (CCI) โดยที่ดัชนีทัศนคตินักลงทุนมีความผันผวนสูงกว่า

การเคลื่อนไหวของราคาสินทรัพย์นั้น นอกจากจะถูกกำหนดจากปัจจัยพื้นฐานเช่น อัตราผลตอบแทน การทำกำไร และ แนวโน้มการเติบโตของบริษัทแล้ว ทัศนคติหรืออารมณ์ของนักลงทุนก็เป็นอีกปัจจัยหนึ่งที่มีความสำคัญต่อการกำหนดการเปลี่ยนแปลงของราคาสินทรัพย์ ทัศนคติเชิงบวกต่อการลงทุนจะทำให้ราคาสินทรัพย์ปรับตัวสูงขึ้นได้แม้ปัจจัยพื้นฐานของสินทรัพย์นั้นจะไม่ดี และในทางกลับกัน หากนักลงทุนมีทัศนคติเชิงลบราคาสินทรัพย์ก็สามารถปรับตัวลดลงได้

การตัดสินใจลงทุนด้วยการใช้อารมณ์หรือทัศนคติเป็นเรื่องปรกติ ทัศนคตินักลงทุนมีผลจะต่อราคาสินทรัพย์ในสองระยะ ในระยะแรกราคาสินทรัพย์จะปรับตัวในทิศทางเดียวกันกับทัศนคติ และราคาสินทรัพย์จะปรับตัวในทิศทางตรงข้าม ในระยะถัดมา แม้ผลทางด้านทัศนคติจะเป็นเรื่องปรกติ แต่หากผลทางด้านทัศนคติมีมากเกินไป การปรับตัวของราคาสินทรัพย์อาจจะรุนแรงเกินไปและเกิดผลเสียได้ พฤติกรรมเช่นนี้จะเห็นได้ชัดในกรณีการปรับตัวของราคาสินทรัพย์ในลักษณะฟองสบู่ ซึ่งเกิดขึ้นเมื่อนักลงทุนมีทัศนคติที่ดีมากต่อการลงทุน ราคาสินทรัพย์ในปัจจุบันจึงปรับตัวสูงขึ้นอย่างมากและตามมาด้วยการปรับลดของราคาอย่างรุนแรง ดังนั้นการติดตามทัศนคตินักลงทุนจึงมีความจำเป็นทั้งต่อนักลงทุนเองและผู้กำกับดูแล

การวัดทัศนคติของนักลงทุนเป็นเรื่องยากเนื่องจากเป็นการพยายามวัดสิ่งที่เป็นนามธรรมให้เป็นรูปธรรม จึงอาจกล่าวได้ว่าไม่มีดัชนีรูปแบบไหนเลยที่จะวัดทัศนคตินักลงทุนได้อย่างเที่ยงตรง ดัชนีที่ดีควรมีคุณสมบัติอันพึงประสงค์บางประการเพื่อให้นำมาใช้ได้อย่างเหมาะสมประกอบด้วย

- ดัชนีควรสะท้อนพฤติกรรมโดยรวมของนักลงทุนไม่ให้น้ำหนักกับนักลงทุนกลุ่มใดกลุ่มหนึ่งมากเกินไป

- วิธีการสร้างดัชนีและข้อมูลต้องมีความโปร่งใส และ

- การสร้างดัชนีต้องสามารถทำได้รวดเร็วและทันต่อสถานการณ์

ดัชนีทัศนคตินักลงทุนหรือความเชื่อมั่นของนักลงทุนสำหรับประเทศไทยที่มีใช้ในปัจจุบันจัดทำโดย FETCO-NIDA ซึ่งเป็นการสร้างดัชนีด้วยวิธีการออกแบบสอบถาม (Survey Base) วิธีนี้สามารถสร้างดัชนีที่ดีได้หากสามารถกระจายกลุ่มตัวอย่างได้อย่างทั่วถึงและมีจำนวนมากพอ

Chuthanondha, Thubdimphun and Sripinit (2016) ได้เสนออีกวิธีหนึ่งในการพัฒนาดัชนีทัศนคตินักลงทุนในตลาดหลักทรัพย์แห่งประเทศไทยโดยอาศัยข้อมูลสาธารณะที่ทุกคนเข้าสามารถถึงได้ และใช้วิธีทางสถิติในการสกัดข้อมูลออกมาเพื่อเป็นดัชนีทัศนคตินักลงทุน วิธีการนี้สามารถสะท้อนพฤติกรรมรวมของตลาดได้ และสามารถทำได้อย่างรวดเร็ว วิธีการนี้ได้ถูกเสนอโดย Baker and Wurgler (2006) ซึ่งมีการนำมาใช้และปรับปรุงต่อโดยงานวิจัยอีกหลายงาน อาทิ Corredor et al. (2013) และ Yu and Yuan (2011)

การสร้างดัชนีเริ่มต้นโดยการเลือกตัวแปรที่เป็นตัวแทนในแง่มุมต่าง ๆ หลังจากนำตัวแปรแต่ละตัวมาปรับฐานและใช้วิธี Principal Component Analysis ในการถ่วงน้ำหนักให้ตัวแปรแต่ละตัว ตัวแปรที่ใช้ในการสร้างดัชนีเป็นดังนี้2

- Trading volume turnover (TURN) คือ อัตราการหมุนเวียนของปริมาณหลักทรัพย์ที่มีการซื้อขายทั้งในตลาด SET และ MAI โดยคำนวณจากการนำปริมาณหลักทรัพย์ที่มีการซื้อขายเฉลี่ยรายวันในแต่ละเดือนมาคูณกับจำนวนวันที่มีการซื้อขายใน 1 ปี หารด้วยปริมาณหลักทรัพย์ที่อยู่ในตลาดทั้งหมดในแต่ละเดือน

- Number of IPOs stock (NIPOM) คือ จำนวนหลักทรัพย์ที่จดทะเบียนเข้าใหม่ทั้งในตลาด SET และ MAI ในแต่ละเดือน (รวม property fund, REIT และ infrastructure fund)

- Share of equity issues in total equity and debt issues (S) คือ อัตราส่วนของมูลค่าการระดมทุนในตลาดตราสารทุน (ทั้งในตลาดแรกและตลาดรอง) ต่อมูลค่าการระดมทุนในตลาดตราสารหนี้ในแต่ละเดือน (นับเฉพาะการระดมทุนในภาคเอกชนเท่านั้น)

- Net Foreign investor trades (NFBVAL) คือ มูลค่าการซื้อขายสุทธิของนักลงทุนสถาบันต่างประเทศในแต่ละเดือน

ตัวแปรทุกตัวก่อนนำมาสร้างดัชนีจะถูกปรับให้มีค่ากลางเป็นศูนย์และส่วนเบี่ยงเบนมาตรฐานเป็นหนึ่ง ยกเว้น TURN ที่ต้องมีขบวนการพิเศษคือปรับโดยใช้ลอการิทึมฐานธรรมชาติ (Natural Log) และใช้ค่าเฉลี่ยย้อนหลัง 5 ปี (5-year Moving Average)

การถ่วงน้ำหนักให้แต่ละตัวแปรทำโดยใช้วิธีการทางสถิติที่เรียกว่า Principal Component Analysis โดยวิธีการนี้จะวิเคราะห์ความสัมพันธ์ของตัวแปรเหล่านี้และหาว่า ความเคลื่อนไหวหลักของกลุ่มตัวแปรนี้ถ่วงน้ำหนักมาจากตัวแปรใดบ้าง โดยหากใช้รูปแบบความสัมพันธ์ที่มีทั้งหมดจะเป็นการอธิบายความสัมพันธ์ของตัวแปรทั้งหมด ในที่นี้จะเลือกความสัมพันธ์หลักเพียงรูปแบบเดียวเพื่อนำมาสร้างดัชนีทัศนคตินักลงทุน3

การสร้างดัชนีนี้ไม่ได้ขจัดผลของการเคลื่อนไหวทางด้านปัจจัยพื้นฐานทางเศรษฐกิจออกไป แม้ว่าการขจัดผลทางปัจจัยจะสามารถทำได้ด้วยขบวนการทางเศรษฐกิจ แต่การคงปัจจัยพื้นฐานไว้นี้มีเหตุผลสองประการ ประการแรก การขจัดผลทางปัจจัยพื้นฐานออก หากเปรียบเทียบกับวิธีการสัมภาษณ์แล้ว ก็คือการถามทัศนคตินักลงทุน โดยให้นักลงทุนแยกทัศนคติล้วน ๆ ออกจากทัศนคติที่มาจากมุมมองทางปัจจัยพื้นฐานทางเศรษฐกิจซึ่งทำได้ยาก ประการที่สอง ข้อมูลปัจจัยพื้นฐานทางเศรษฐกิจจะต้องใช้เวลาหลายเดือนกว่าจะได้ข้อมูลที่ครบถ้วนทำให้การจัดทำดัชนีทัศนคตินักลงทุนล่าช้าไม่ทันต่อสถานการณ์ ดัชนีทัศนคตินักลงทุน (Investor Sentiment Index: ISI) ที่ได้จึงไม่แยกผลทางปัจจัยพื้นฐานออกไปและถูกพัฒนาได้ดังนี้

ISI = 0.37 NIPOM + 0.58TURN + 0.65S + 0.31NFBVAL

รูปที่ 1 ได้นำดัชนีความเชื่อมั่นประเภทต่าง ๆ ที่มีใช้อยู่มาเปรียบเทียบกัน โดยได้ปรับให้ดัชนีแต่ละตัวมีค่ากลางเป็นศูนย์และส่วนเบี่ยงเบนมาตรฐานเป็นหนึ่งเพื่อประโยชน์ในการเปรียบเทียบ Investor Sentiment Index: ISI คือดัชนีที่สร้างขึ้นมา Business Sentiment Index: BSI ดัชนีความเชื่อมั่นภาคธุรกิจจัดทำโดยธนาคารแห่งประเทศไทย และ Consumer Confident Index: CCI ดัชนีความเชื่อมั่นผู้บริโภคจัดทำโดยมหาวิทยาลัยหอการค้าไทยจะเห็นได้ว่าดัชนีทั้งสามมีการเคลื่อนไหวไปในทิศทางเดียวกัน โดยที่ ISI มีความผันผวนมากกว่าดัชนีอื่น ๆ เนื่องจากนักลงทุนในตลาดหลักทรัพย์มีพฤติกรรมอ่อนไหวต่อข้อมูลมากกว่าผู้บริโภคและภาคธุรกิจ

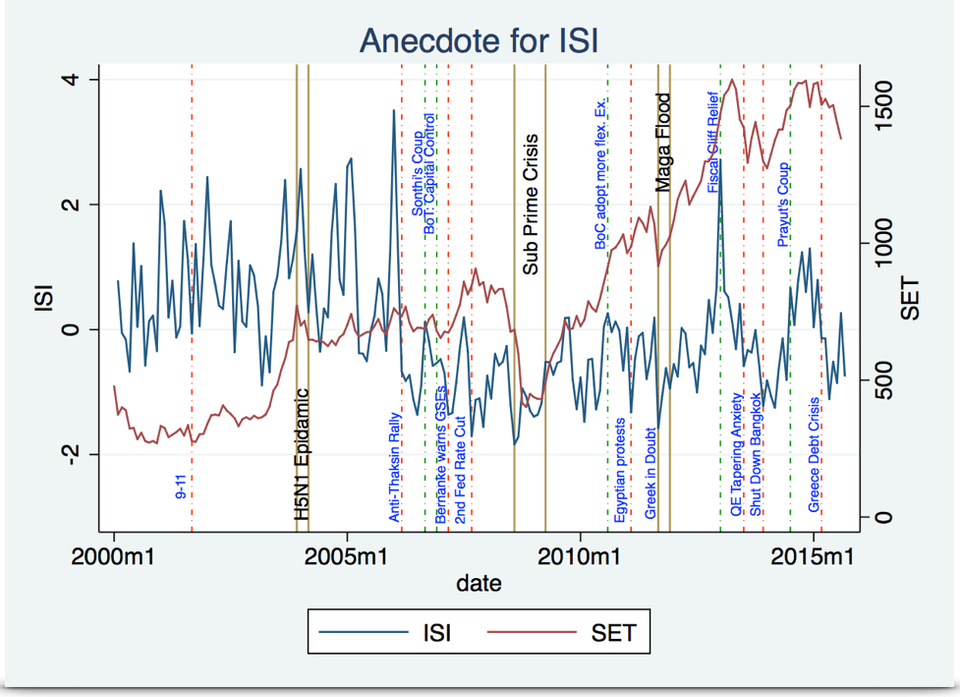

เมื่อนำ ISI มาเปรียบเทียบกับดัชนีตลาดหลักทรัพย์แห่งประเทศไทย (SET) ในรูปที่ 2 จะเห็นว่า ISI สามารถบ่งชี้เหตุการณ์สำคัญที่มีผลต่อการเคลื่อนไหวของ SET Index ได้ดีในหลาย ๆ กรณีและชี้ให้เห็นว่าตั้งแต่ปี 2549 เป็นต้นมาทัศนคตินักลงทุนมีการเคลื่อนไหวอยู่ในแดนลบแต่มีแนวโน้มขยับตัวขึ้นอย่างอ่อน ๆ และ ข้อสังเกตที่น่าสนใจประการหนึ่งคือ ช่วงขาขึ้น ดัชนีปรับตัวขึ้นรวดเร็วและเป็นเวลาสั้น ส่วนช่วงขาลง การปรับตัวของดัชนีจะค่อยเป็นค่อยไปและกินเวลานาน

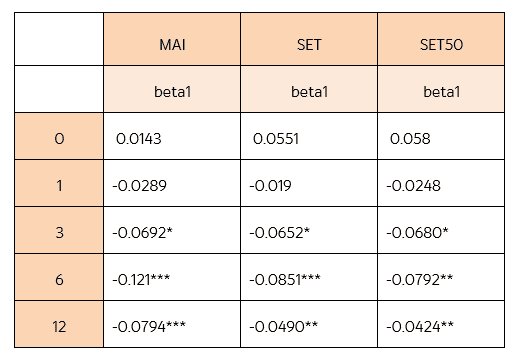

เมื่อนำดัชนีทัศนคตินักลงทุน (ISI) มาทดสอบผลกระทบต่อการเปลี่ยนแปลงอัตราผลตอบแทนส่วนเกินในตลาดที่มากกว่าการลงทุนในพันธบัตรรัฐบาลในช่วงเวลาต่าง ๆ ตามรูปที่ 3 จะพบว่าการเพิ่มขึ้น (ลดลง) ของดัชนีจะมีผลทำให้อัตราผลตอบแทนในตลาดเพิ่มขึ้น (ลดลง) ทันทีในเดือนนั้น และจะปรับตัวลดลง(เพิ่มขึ้น) ในอีก 3 เดือน, 6 เดือน และ 1 ปีข้างหน้า โดยที่ตลาด MAI ซึ่งเป็นตลาดเล็กจะได้รับผลกระทบจากปัจจัยทางด้านทัศนคติมากที่สุด

ทัศนคตินักลงทุนเป็นอีกปัจจัยหนึ่งที่กำหนดทิศทางการเปลี่ยนแปลงราคาสินทรัพย์ที่ไม่อาจมองข้ามได้ หากแม้นทราบว่านักลงทุนมีทัศนคติอย่างไรในการตัดสินใจซื้อขายสินทรัพย์อยู่นั้นก็จะเป็นประโยชน์อย่างมากต่อทั้งนักลงทุนเอง ผู้กำกับดูแล และ บุคคลทั่วไป บทความฉบับนี้ประยุกต์เครื่องมือทางสถิติที่เรียกว่า การวิเคราะห์องค์ประกอบหลัก (Principal Component Analysis) เพื่อใช้ข้อมูลภาพรวมต่าง ๆ ที่มีอยู่ในตลาดในการสร้างดัชนีทัศนคตินักลงทุนซึ่งเป็นการวัดจากพฤติกรรมแทนการบอกกล่าวของนักลงทุน วิธีนี้ทำให้สามารถจัดทำดัชนีทัศนคติได้อย่างรวดเร็ว และสะท้อนพฤติกรรมโดยรวมของนักลงทุนได้

บทความนี้ได้รับกาสนับสนุนทุนวิจัยโดย Thai Capital Market Research Institution คณะผู้เขียนขอขอบคุณเจ้าหน้าที่ตลาดหลักทรัพย์แห่งประเทศไทย และ เจ้าหน้าที่ธนาคารแห่งประเทศไทยที่ได้ให้ข้อเสนอแนะที่เป็นประโยชน์ยิ่งต่อการเขียนบทความ

Baker, M. and J. Stein (2004) “Market liquidity as a sentiment indicator.” Journal of Financial Markets 7, 271–299.

Baker, M. and J. Wurgler (2006) “Investor sentiment and the cross-section of stock returns.” Journal of Finance 61, 1645 -1680.

Baker, M. and J. Wurgler (2007) “Investor sentiment in the stock market” Journal of Economic Perspectives 21, 129- 152.

Chuthanondha, S. Thubdimphun, and T. Sripinit (2015) “Developing investor sentiment index for Thailand.” CMRI Research Paper 1/2558., https://www.set.or.th/setresearch/cmresearch/cmri_p1.html

Corredor, P., E. Ferrer, and R. Santamaria (2013) “Investor sentiment effect in stock markets: Stock characteristics or country-specific factors?” International Review of Economics and Finance 27, 572–591

Shiller, R. J. (1981) “Do stock prices move too much to be justified by subsequent changes in dividends?” American Economic Review 71, 421–498.

Wang, J. (2007) “Foreign equity trading and emerging market volatility: Evidence from Indonesia and Thailand” Journal of Development Economics 84, 798–811.

Yu, J. and Y. Yuan, (2011) “Investor sentiment and the mean-variance relation” Journal of Financial Economics 100, 367–381.

- ในการสร้างดัชนีได้มีการทดลองใช้ตัวแปรอื่น ๆ อาทิ dividend premium และ volatility premium หลักการเลือกตัวแปรที่นำมาใช้ในขั้นตอนสุดท้ายนี้กำหนดว่าหากเปลี่ยนช่วงเวลาในการสร้างดัชนีเป็นช่วงเวลาต่าง ๆ แล้วน้ำหนักที่ถ่วงให้แต่ละตัวแปรต้องมีเครื่องหมายที่ถูกต้อง และ ให้ดัชนีสุดท้ายที่มีความหมาย↩

- Principal Component Analysis ใช้วิธีการหา Eigen-Value และ Eigen-Vector ของ Correlation Matrix ในที่นี้เลือก Eigen-Vector ที่มี Eigen-Value สูงที่สุดมาสร้างดัชนีซึ่งก็คือ Basis Vector ที่สามารถอธิบายข้อมูลได้มากที่สุดนั่นเอง โดยที่ค่า Eigen-Vector ที่ได้คือค่าน้ำหนักที่ถ่วงให้กับแต่ละตัวแปร↩