เข้าใจพลวัตหนี้ครัวเรือนไทยผ่าน Big data ของเครดิตบูโร

excerpt

บทความนี้ต่อยอดความเข้าใจถึงนัยของการขยายตัวของหนี้ครัวเรือนต่อการพัฒนาทางเศรษฐกิจและระบบการเงินไทย โดยใช้ข้อมูลสินเชื่อรายสัญญาทั้งหมดของเครดิตบูโรมาศึกษาลักษณะการขยายตัวของหนี้และติดตามผู้กู้และบัญชีที่กู้ในแต่ละปีในระยะเวลา 9 ปีตั้งแต่ปี 2552–2561 และสร้างองค์ความรู้และนัยเชิงนโยบายจากมิติใหม่ของการมองพลวัตของหนี้ครัวเรือนไทยที่ไขคำตอบของสามคำถามที่ว่า

- การขยายตัวของหนี้มาจากผู้กู้รายเดิมหรือรายใหม่ จากสินเชื่อและสถาบันการเงินประเภทเดิมหรือประเภทใหม่

- พฤติกรรมและคุณภาพของผู้กู้รายใหม่หรือรายเดิมที่กู้เพิ่มในแต่ละปีเปลี่ยนแปลงไปอย่างไร และ

- พฤติกรรมและคุณภาพของผู้กู้รายใหม่หรือรายเดิมที่กู้เพิ่มในแต่ละปีแตกต่างกันอย่างไรในแต่ละสินเชื่อและสถาบันการเงิน

หนี้ครัวเรือนไทยเริ่มมีอัตราการขยายตัวเร็วกว่าการขยายตัวทางเศรษฐกิจอย่างชัดเจนอีกครั้ง โดยสัดส่วนหนี้ครัวเรือนไทย ณ สิ้นปี 2561 อยู่ที่ 78.6%ต่อ GDP ซึ่งมีการปรับขึ้นจากปีที่แล้ว ข้อมูลหลายปีจาก Bank for International Settlements หรือ BIS ยังแสดงให้เห็นว่าทั้งระดับและอัตราการขยายตัวของหนี้ครัวเรือนไทยในปัจจุบันได้อยู่ในลำดับต้น ๆ ของเอเชีย และทัดเทียมกับประเทศพัฒนาแล้วหลายประเทศ

ความเข้าใจถึงนัยต่อการพัฒนาประเทศของการเพิ่มขึ้นของหนี้ครัวเรือนไทยในปัจจุบันจำเป็นต้องเข้าใจถึง “ไส้ใน”ของหนี้และการขยายตัวของหนี้ว่าอยู่ที่สินเชื่อประเภทไหนและผู้กู้ประเภทใด โดยในด้านหนึ่ง การขยายตัวของหนี้อาจนำมาซึ่งการพัฒนาอย่างทั่วถึงขึ้น หากการขยายตัวของหนี้เกิดจากการเข้าถึงสินเชื่อที่ก่อให้เกิดรายได้ หรือสินเชื่อที่จำเป็นของคนกลุ่มใหม่ที่ไม่เคยมีสินเชื่อมาก่อน แต่ในอีกด้านหนึ่ง การขยายตัวของหนี้ก็อาจนำมาซึ่งความเปราะบางของครัวเรือนและระบบเศรษฐกิจการเงินไทยได้ หากการเพิ่มขึ้นของหนี้กระจุกตัวอยู่กับสินเชื่ออุปโภคบริโภคที่ไม่จำเป็น หรืออยู่กับผู้กู้เดิม ๆ ที่คุณภาพด้อยลงและมีพฤติกรรมเสี่ยง หรืออยู่กับผู้กู้รายใหม่ ๆ ที่ยังไม่มีความพร้อม

Chantarat et al. (2017, 2018, forthcoming) และบทความ aBRIDGEd ตอนก่อน ๆ ได้ใช้ข้อมูลสินเชื่อรายสัญญาของเครดิตบูโรและแสดงให้เห็นว่าระดับหนี้ครัวเรือนไทยในปัจจุบันอาจมีผลฉุดรั้งการเจริญเติบโตทางเศรษฐกิจไทยได้ เพราะหนี้ส่วนใหญ่อยู่ในสินเชื่ออุปโภคและบริโภคที่ไม่ก่อให้เกิดรายได้ในสัดส่วนที่สูงเมื่อเทียบกับต่างประเทศ คนไทยเป็นหนี้เร็ว เป็นหนี้นาน และเป็นหนี้จนแก่ และผู้กู้อายุน้อยมีสัดส่วนเป็นหนี้เสียสูง โดยเฉพาะอย่างยิ่งในสินเชื่อส่วนบุคคลซึ่งเข้าถึงได้ง่าย

เรายังแสดงให้เห็นว่าหนี้ครัวเรือนไทยในปัจจุบันก็อาจมีนัยต่อเสถียรภาพของระบบการเงินไทยได้ เพราะพบการกระจุกตัวของหนี้ (และหนี้เสีย) บางประเภทในตลาดที่มีการแข่งขันสูง เช่น สินเชื่อบ้านและสินเชื่อที่ไม่มีหลักประกัน ในผู้กู้วัยเริ่มทำงานและในชุมชนเมืองซึ่งก็มีพฤติกรรมการกู้หลายบัญชีและหลายสถาบันการเงินตลอดถึงสินเชื่อเกษตรในคนสูงอายุในชนบท และพบการแข่งขันของสถาบันการเงินที่สูงขึ้นในบางตลาด แต่ในขณะเดียวกัน เราก็ยังพบว่าการเข้าถึงสินเชื่อบางประเภทที่จำเป็นแต่อาจจะยังน้อยเมื่อเทียบกับต่างประเทศ เช่น สินเชื่อบ้าน

เพื่อต่อยอดความเข้าใจถึงนัยของการขยายตัวของหนี้ครัวเรือนต่อการพัฒนาทางเศรษฐกิจและระบบการเงินไทย บทความนี้ศึกษาพลวัตของหนี้ครัวเรือนไทยโดยใช้ข้อมูลสินเชื่อรายสัญญาของเครดิตบูโร และติดตามรายผู้กู้และบัญชีที่กู้ในแต่ละปีไปตลอดระยะเวลา 9 ปีตั้งแต่ปี 2552–2561 ทำให้เราสามารถ “ชำแหละ” ส่วนประกอบของการเปลี่ยนแปลงของหนี้ และเปิดมิติใหม่ของการมองพลวัตของหนี้ครัวเรือนไทยใน 3 มิติ คือ 1) การขยายตัวของหนี้มาจากผู้กู้รายเดิมหรือรายใหม่ จากสินเชื่อและสถาบันการเงินประเภทเดิมหรือประเภทใหม่ 2) พฤติกรรมและคุณภาพของผู้กู้รายใหม่ หรือรายเดิมที่กู้เพิ่มในแต่ละปีเปลี่ยนแปลงไปอย่างไร และ 3) ลักษณะและส่วนประกอบของการขยายตัวของหนี้แตกต่างกันอย่างไรในแต่ละประเภทสินเชื่อและสถาบันการเงิน

การศึกษานี้ใช้ข้อมูล ณ สิ้นปีตั้งแต่ปี 2552–2561 ทำให้สามารถครอบคลุมเหตุการณ์และนโยบายต่าง ๆ ที่อาจส่งผลต่อพลวัตของหนี้ครัวเรือนไทยได้ เช่น เหตุการณ์มหาอุทกภัยในปี 2554 ที่ส่งผลให้ครัวเรือนมีการกู้เพื่อซ่อมแซมบ้านเพิ่มขึ้น นโยบายรถคันแรก (2555–2556) (Muthitacharoen, Samphantharak and Chantarat 2019) การปรับหลักเกณฑ์การให้สินเชื่อบัตรเครดิตและสินเชื่อส่วนบุคคล (1 กันยายน 2560) และการปรับตัวไปสู่มาตรการควบคุมสินเชื่อบ้าน หรือ LTV ซึ่งได้เริ่มในวันที่ 1 เมษายน 2562 เป็นต้น โดยข้อมูลสินเชื่อล่าสุด ณ สิ้นปี 2561 มีจำนวนบัญชีทั้งสิ้น 68.7 ล้านบัญชี ของผู้กู้ 20.9 ล้านคน จากสถาบันการเงิน 95 แห่ง และงานวิจัยนี้ใช้ข้อมูลของสถาบันการเงินที่มีข้อมูลสินเชื่อตลอด 9 ปีเท่านั้น ซึ่งรวมทั้งสิ้น 59 แห่ง (ธนาคาร 15 แห่ง SFI 5 แห่ง และ non-bank 39 แห่ง) เพื่อให้สามารถศึกษาพลวัตของหนี้ครัวเรือนที่ไม่ได้เป็นผลมาจากการเข้าออกของสถาบันการเงิน

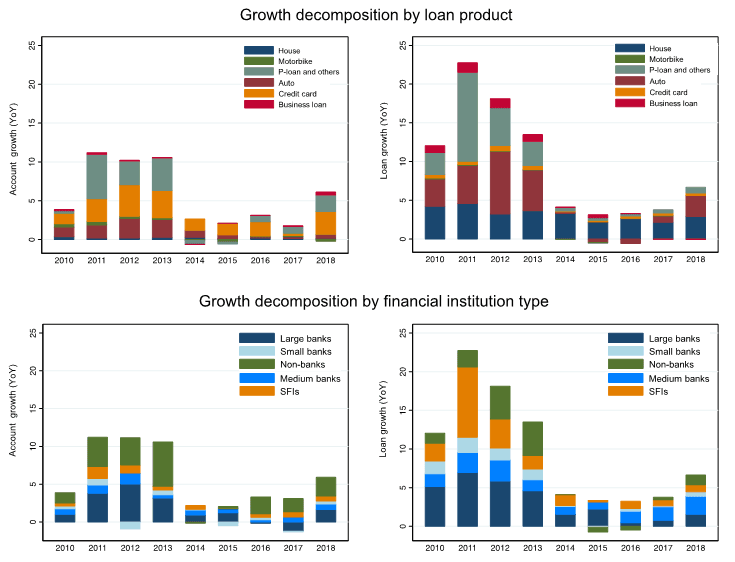

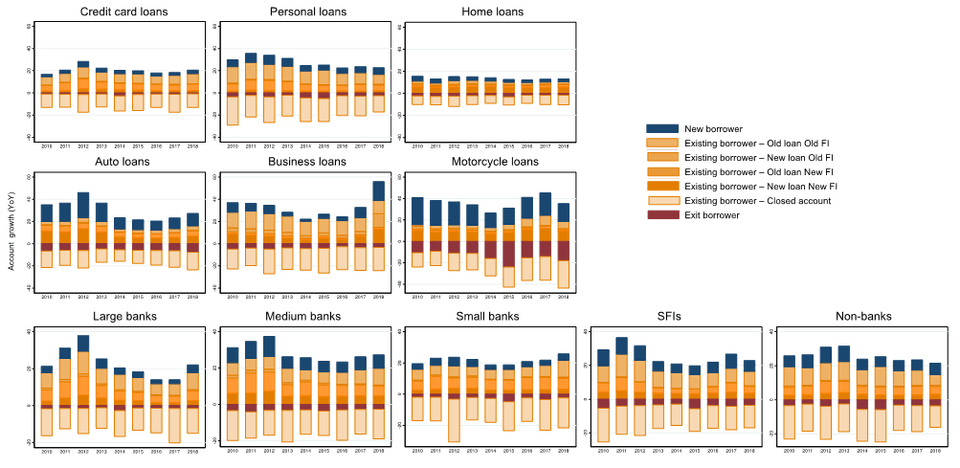

ในภาพรวมหนี้ครัวเรือนไทยกลับมาขยายตัวในระดับสูงอีกครั้งในปี 2561 และส่วนใหญ่มาจากการขยายตัวของสินเชื่อส่วนบุคคล บัตรเครดิต และสินเชื่อรถยนต์ ซึ่งล้วนมีการขยายตัวเพิ่มขึ้นมากกว่าเท่าตัวจากปีที่แล้ว โดยรูปที่ 1 แสดงอัตราการเปลี่ยนแปลงของจำนวนบัญชีและมูลหนี้ในระยะเวลา 9 ปีและแสดงให้เห็นว่าจำนวนบัญชีและมูลหนี้กลับมาขยายตัวกว่า 7% ในปี 2561 (หลังจากที่แผ่วลงมาในช่วง 2557–2560 จากช่วง cycle ที่มีการเติบโตร้อนแรงในปี 2554–2556) ซึ่งประมาณ 80% ของการขยายตัวของจำนวนบัญชีมาจากสินเชื่อส่วนบุคคลและบัตรเครดิตซึ่งโตขึ้น 3 และ 5 เท่าจากปีก่อนตามลำดับ 40% ของการขยายตัวของมูลหนี้มาจากสินเชื่อรถยนต์ซึ่งก็โตขึ้นถึงกว่า 4 เท่าจากปีก่อน และสินเชื่อบ้านซึ่งโตตามปรกติเมื่อเทียบกับปีก่อน ๆ รูปที่ 1 ยังแสดงให้เห็นว่า ในช่วงปี 2554–2556 ที่มีการเติบโตร้อนแรง การขยายตัวของหนี้มาจากการขยายตัวร้อนแรงของสินเชื่อส่วนบุคคล ซึ่งส่วนหนึ่งเป็นผลมาจากสินเชื่อปล่อยใหม่หลังมหาอุทกภัยปี 2554 และสินเชื่อรถยนต์จากมาตรการรถคันแรกในปี 2555–2556 รูปที่ 1 ยังแสดงให้เห็นการขยายตัวที่แผ่วลงอย่างเห็นได้ชัดของสินเชื่อส่วนบุคคลและบัตรเครดิตในปี 2560 ที่มีการปรับหลักเกณฑ์การให้สินเชื่อบัตรเครดิตและสินเชื่อส่วนบุคคล ก่อนกลับมาร้อนแรงอีกครั้งในปีล่าสุดนี้

การขยายตัวของสินเชื่อในระดับที่สูงในปี 2561 มาจากการขยายตัวของสินเชื่อจากธนาคารพาณิชย์และผู้ให้บริการที่ไม่ใช่สถาบันการเงิน หรือ non-bank ซึ่งขยายตัวเพิ่มขึ้นจากปีก่อนเกือบเท่าตัว นอกจากนี้ หากมองตลอดระยะเวลา 9 ปีที่ผ่านมา พบว่าสัดส่วนของการขยายตัวของหนี้ครัวเรือนจากธนาคารพาณิชย์ขนาดใหญ่และสถาบันการเงินเฉพาะกิจของรัฐ หรือ SFI ได้ลดลงอย่างต่อเนื่อง สวนทางกับการเพิ่มขึ้นของการขยายตัวของธนาคารพาณิชย์ขนาดกลางและ non-bank ซึ่งก็ยังมีการขยายตัวอย่างต่อเนื่อง แต่น้อยกว่าในช่วงปี 2554–2556

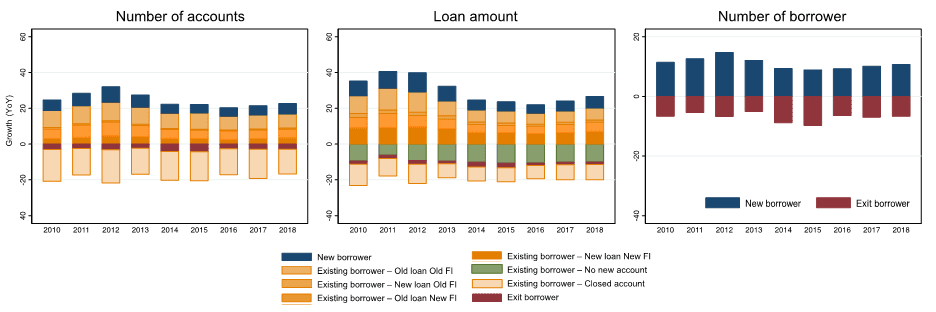

ความน่าสนใจของงานวิจัยนี้คือการที่เราสามารถติดตามผู้กู้รายคนและรายบัญชีตลอดระยะเวลา 9 ปี ทำให้สามารถแจกแจงอัตราการขยายตัวของจำนวนบัญชีและมูลหนี้ได้ว่ามาจาก 1) การเปิดบัญชีของผู้กู้รายใหม่ (หรือ extensive margin) หรือมาจาก 2) การเปิดบัญชีใหม่ของผู้กู้เดิม (หรือ intensive margin) ซึ่งในกลุ่มหลังก็ยังสามารถแยกต่อได้ว่าเป็นการเปิดบัญชีสินเชื่อประเภทใหม่หรือประเภทเดิม และเปิดกับสถาบันการเงินใหม่หรือสถาบันการเงินเดิม หรือ 3) การขยายตัวเพียงมูลหนี้ของผู้กู้รายเดิมโดยไม่มีการเปิดบัญชีใหม่ นอกจากนี้ เรายังสามารถแจกแจงการลดลงของจำนวนบัญชีและมูลหนี้ได้ว่าเกิดจาก 1) การปิดบัญชีและปลดหนี้ทั้งหมดของผู้กู้ซึ่งได้ออกจากระบบไป หรือ 2) เป็นเพียงการปิดบางบัญชีของผู้กู้ซึ่งยังมีหนี้อื่นอยู่ในระบบอีก โดยรูปที่ 2 แสดงอัตราการเปลี่ยนแปลงของจำนวนบัญชีและมูลหนี้ จำแนกตามผู้กู้ประเภทต่าง ๆ ข้างต้น และการเข้าออกของผู้กู้ทั้งหมดในระบบ

การขยายตัวของหนี้ครัวเรือนไทยในรอบ 9 ปีที่ผ่านมาส่วนใหญ่ยังกระจุกตัวอยู่กับผู้กู้รายเดิม และมีสัดส่วนเพียงหนึ่งในห้าที่มาจากการขยายตัวของผู้กู้รายใหม่ และสัดส่วนดังกล่าวก็ไม่ได้มีการเปลี่ยนแปลงมากนักในเวลา 9 ปี เรายังพบอีกว่าครึ่งหนึ่งของการขยายตัวของหนี้จากผู้กู้รายเดิมส่วนใหญ่เป็นสินเชื่อประเภทเดิมจากสถาบันการเงินเดิม สินเชื่อประเภทใหม่จากสถาบันการเงินใหม่ และสินเชื่อประเภทเดิมจากสถาบันการเงินใหม่เป็นหลัก จำนวนผู้กู้ใหม่ที่เพิ่งเข้ามาในระบบขยายตัวในอัตรา 10–12% ต่อปี และขยายตัวมากในช่วงปี 2554–2556 ซึ่งส่วนหนึ่งอาจเป็นผลมาจากมาตราการรถคันแรกและการกู้เพื่อซ่อมบ้านจากน้ำท่วมใหญ่ หลักฐานเชิงประจักษ์ข้างต้นอาจแสดงให้เห็นว่า ผลของการขยายตัวของหนี้ครัวเรือนไทยในปัจจุบันต่อการเข้าถึงสินเชื่อและการพัฒนาอย่างทั่วถึงอาจไม่ได้มากนัก?

การขยายตัวของจำนวนบัญชีหนี้ครัวเรือนไทยในแต่ละปีส่วนใหญ่เกิดจากการเปิดบัญชีสินเชื่อส่วนบุคคลและบัตรเครดิตเพิ่มของผู้กู้ที่มีสินเชื่อประเภทนี้อยู่แล้ว โดยรูปที่ 3 แจกแจงการขยายตัวของบัญชีสินเชื่อแยกตามประเภทสินเชื่อและสถาบันการเงิน และพบว่าบัญชีสินเชื่อเปิดใหม่ของสินเชื่อส่วนบุคคล บัตรเครดิตและสินเชื่อบ้านส่วนใหญ่มาจากผู้กู้เดิม และสำหรับสินเชื่อส่วนบุคคลและบัตรเครดิตซึ่งเป็นสองสินเชื่อหลักที่มีการขยายตัวของจำนวนบัญชีในแต่ละปี ส่วนใหญ่มักมาจากการเปิดบัญชีเพิ่มของผู้ที่มีสินเชื่อดังกล่าวอยู่แล้ว กลับกับสินเชื่อบ้านที่ส่วนใหญ่มาจากการเปิดบัญชีของผู้กู้เดิมที่ยังไม่เคยกู้ซื้อบ้าน

การขยายตัวของบัญชีสินเชื่อรถยนต์เกือบครึ่งมาจากผู้กู้ใหม่ รูปที่ 3 แสดงให้เห็นว่า 30–40% ของบัญชีสินเชื่อรถยนต์ที่เปิดใหม่ในแต่ละปีมาจากผู้กู้ใหม่ และมีสัดส่วนสูงถึงประมาณ 50% ในช่วงปีที่มีนโยบายรถคันแรก เช่นเดียวกับสินเชื่อรถจักรยานยนต์ คำถามที่น่าสนใจก็คือผู้กู้ใหม่ที่เข้ามาในระบบจากการกู้สองสินเชื่อดังกล่าวเป็นผู้กู้ที่มีคุณภาพอย่างไร

ธนาคารพาณิชย์ขนาดกลาง SFI และ non-bank มีสัดส่วนของการขยายตัวของหนี้มาจากผู้กู้รายใหม่ในระบบมากกว่าสถาบันการเงินอื่น ๆ แต่ทั้งนี้ก็ยังมีสัดส่วนของการขยายตัวของสินเชื่อไปสู่ผู้กู้รายใหม่เพียงประมาณ 20–30% เท่านั้น เทียบกับสัดส่วน 10–15% ของธนาคารพาณิชย์ขนาดใหญ่และเล็ก

คำถามที่น่าสนใจจากหลักฐานเชิงประจักษ์ข้างต้นคือ การขยายตัวของหนี้ครัวเรือนไทยที่มีลักษณะกระจุกตัวอยู่ที่การสร้างหนี้ที่ไม่มีหลักประกันเพิ่มของครัวเรือนที่มีหนี้ชนิดนี้อยู่แล้วอาจทำให้เกิดความเปราะบางทางเศรษฐกิจของครัวเรือนได้หรือไม่? หรือครัวเรือนในกลุ่มนี้จะมีความพร้อมทางเศรษฐกิจที่มากพอที่จะรองรับภาระหนี้ข้างต้นได้? ในส่วนถัดไปเราจึงศึกษาพฤติกรรมและลักษณะของผู้กู้จากข้อมูลนี้

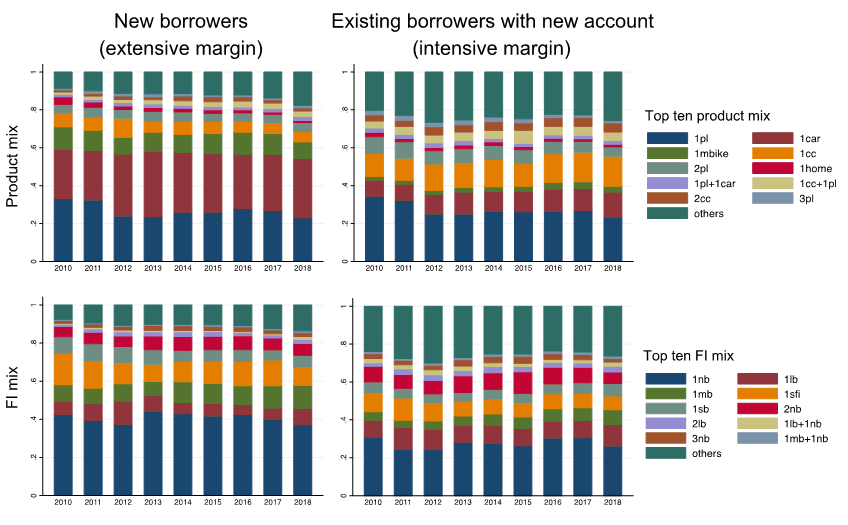

รูปที่ 4 ศึกษาการเปลี่ยนแปลงของพฤติกรรมการกู้สินเชื่อใหม่ โดยจำแนก 100% ของผู้กู้ใหม่และผู้กู้เดิมที่เปิดบัญชีเพิ่ม ตามพอร์ตหรือกลุ่มสินเชื่อและสถาบันการเงินที่เปิดใหม่ในแต่ละปี และแสดงสัดส่วนของผู้กู้แต่ละกลุ่มตามพอร์ตยอดนิยม 10 พอร์ตจากข้อมูล 9 ปี

สัดส่วนสูงถึง 40% ของผู้กู้เดิมที่เพิ่มบัญชีมีการกู้ทีละหลายบัญชีและจากหลายสถาบันการเงินในปีเดียวกัน โดยรูปที่ 4 แสดงให้เห็นว่า ในกลุ่มผู้กู้เดิมสินเชื่อหลักที่มีการกู้เพิ่มคือสินเชื่อส่วนบุคคล บัตรเครดิตและรถยนต์ โดยกลุ่มสินเชื่อที่ไม่มีหลักประกันเป็นสินเชื่อยอดนิยมที่มีการกู้กันที่ละหลายบัญชีในแต่ละปี ตามด้วยการกู้สินเชื่อส่วนบุคคลร่วมกับสินเชื่อรถยนต์ และมักจะกู้จากหลาย non-bank หรือธนาคารพาณิชย์ขนาดใหญ่ในปีเดียวกัน การสร้างหนี้โดยเฉพาะหนี้ที่ไม่เกิดรายได้ทีละหลายบัญชีของผู้กู้ที่มีสินเชื่อพวกนี้อยู่แล้วด้วยข้างต้น ยิ่งตอกย้ำถึงผลกระทบต่อความเปราะบางทางเศรษฐกิจของผู้กู้กลุ่มนี้หากไม่มีความพร้อม

ผู้กู้ใหม่ในระบบส่วนใหญ่จะกู้เพียงบัญชีเดียว แต่สัดส่วนที่มีการกู้หลายบัญชีในปีเดียวกันก็สูงขึ้นเรื่อย ๆ โดยผู้กู้ใหม่ส่วนใหญ่เข้ามากับสินเชื่อส่วนบุคคลและรถยนต์ และกู้จาก non-bank เป็นหลัก ตามด้วย SFI และธนาคารพาณิชย์ขนาดกลาง และสัดส่วนของผู้กู้ใหม่ที่กู้ทีละหลายบัญชีในปีเดียวกันได้เพิ่มขึ้นจาก 18% ในปี 2552 เป็น 32% ในปี 2561

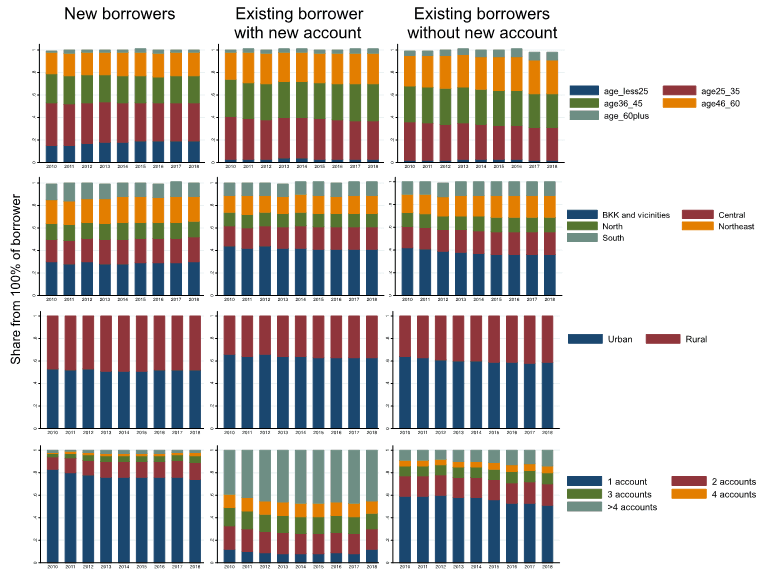

รูปที่ 5 แสดงสัดส่วนของผู้กู้ตามอายุ พื้นที่และจำนวนบัญชีทั้งหมดที่มีในพอร์ตสินเชื่อทั้งหมด (ซึ่งรวมทั้งสินเชื่อเดิมและสินเชื่อใหม่) โดยเปรียบเทียบกลุ่มผู้กู้ใหม่ในระบบกับกลุ่มผู้กู้เดิมที่เพิ่มบัญชีและกลุ่มผู้กู้เดิมที่ไม่เพิ่มบัญชีในช่วง 9 ปีที่ผ่านมา

ผู้กู้เดิมที่ได้กู้เพิ่มมีอายุมากขึ้นและสัดส่วนผู้กู้ที่มีหลายบัญชีสูงขึ้น โดยสัดส่วนผู้กู้ในกลุ่มนี้ที่อายุ 46–60 และมากกว่า 60 ปีเพิ่มขึ้นจาก 22% ในปี 2552 เป็น 28% ในปี 2561 ซึ่งแนวโน้มของผู้กู้ที่มีอายุมากขึ้นก็พบได้ในกลุ่มผู้กู้ที่ไม่ได้กู้เพิ่มด้วย สะท้อนให้เห็นว่าคนไทยมีหนี้นานขึ้น แต่ที่น่าสนใจก็คือ เราพบว่าสัดส่วนของผู้กู้เดิมที่เพิ่มบัญชีที่มีสินเชื่อในพอร์ตมากกว่า 4 บัญชีมีสูงถึง 40% ในปี 2552 และมีสัดส่วนเพิ่มขึ้นเรื่อย ๆ

ผู้กู้ใหม่ในแต่ละปีมีสัดส่วนผู้กู้อายุน้อยกว่า 25 ปีสูงขึ้น มีการกระจายตัวเชิงพื้นที่สูง และสัดส่วนผู้กู้ที่มีหลายบัญชีสูงขึ้นด้วย ซึ่งก็แสดงให้เห็นว่าคนไทยมีหนี้เร็วขึ้น และการขยายตัวของสินเชื่อไปสู่ผู้กู้ใหม่มีความครอบคลุมมากขึ้น แต่คำถามที่น่าสนใจก็คือการที่ผู้กู้ใหม่มีอายุน้อยลงและเริ่มมีหลายบัญชีสินเชื่อขึ้นจะส่งผลต่อความเปราะบางและคุณภาพสินเชื่อของคนกลุ่มใหม่นี้หรือไม่

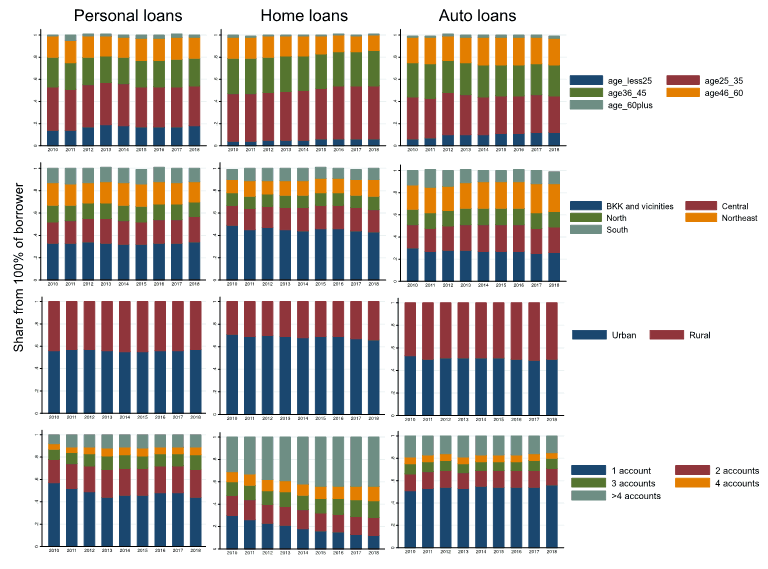

ผู้กู้ใหม่มีสัดส่วนอายุน้อยลงในทุกประเภทสินเชื่อ โดยเฉพาะผู้กู้ที่เพิ่งเริ่มมีสินเชื่อรถยนต์และสินเชื่อส่วนบุคคลมีสัดส่วนผู้กู้อายุน้อยกว่า 25 ปีเพิ่มขึ้นเรื่อย ๆ รูปที่ 6 ศึกษาลักษณะของผู้กู้ใหม่ของสินเชื่อแต่ละประเภท และพบว่าสัดส่วนผู้กู้สินเชื่อรถยนต์ (สินเชื่อส่วนบุคคล) ครั้งแรกที่มีอายุต่ำกว่า 25 ปีก็สูงขึ้นจาก 5% (15%) ในปี 2552 มาเป็นเกือบ 15% (20%) ในปี 2561 และสัดส่วนของผู้กู้บ้านครั้งแรกที่มีอายุน้อยกว่า 35 ปีได้เพิ่มขึ้นจาก 42% ในปี 2552 มาเป็น 58% ในปี 2561

สัดส่วนของผู้กู้สินเชื่อบ้านครั้งแรกที่มีหลายบัญชีได้ขยายตัวเป็นอย่างมาก เช่นเดียวกับสินเชื่อส่วนบุคคลสวนทางกับกลุ่มผู้ก็สินเชื่อรถครั้งแรก ซึ่งข้อเท็จจริงข้างต้นสะท้อนให้เห็นถึงการเปลี่ยนแปลงพฤติกรรมการกู้ของครัวเรือนไทยในระยะ 9 ปีที่ผ่านมา โดยจะเห็นได้ว่าครัวเรือนเริ่มจะกู้สินเชื่อรถยนต์ก่อนสินเชื่อประเภทอื่น ๆ เริ่มจะไม่ได้กู้สินเชื่อส่วนบุคคลเป็นสินเชื่อแรก และเริ่มจะกู้บ้านเป็นลำดับหลัง ๆ มากขึ้น แต่ที่น่าสนใจก็คือสัดส่วนของผู้กู้บ้านครั้งแรกที่มีมากกว่า 4 บัญชีขยายตัวจาก 30% ในปี 2552 มาเป็นเกือบ 45% ในปี 2561 ทำให้เกิดคำถามที่ว่าการที่ผู้กู้บ้านครั้งแรกมีสินเชื่ออื่น ๆ ในพอร์ตหลายบัญชีขึ้นจะส่งผลต่อคุณภาพหนี้ของผู้ก็และสินเชื่อบ้านปล่อยใหม่อย่างไร

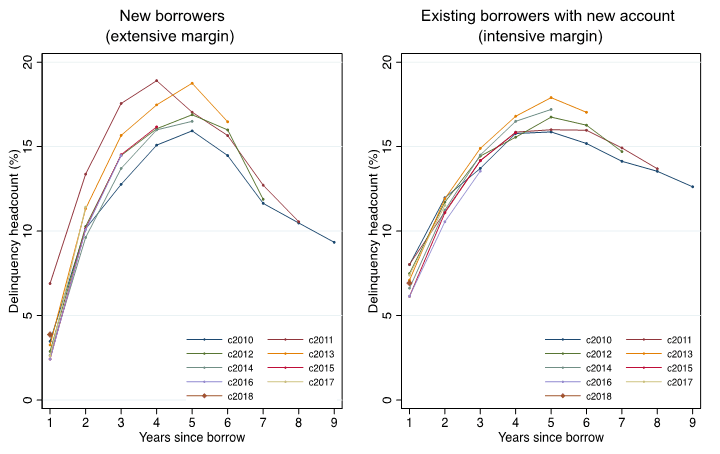

รูปที่ 7 เปรียบเทียบสัดส่วนของผู้กู้ที่มีหนี้เสียรายปี (มีหนี้คงค้างเกิน 90 วัน) ของผู้กู้ที่มีหนี้ใหม่ในแต่ละ cohort (ปีที่กู้) ของกลุ่มผู้กู้ใหม่และของกลุ่มผู้กู้เดิมที่เพิ่มบัญชี และพบว่า

คุณภาพของผู้กู้ทั้งสองกลุ่มด้อยลงเรื่อย ๆ และคุณภาพของกลุ่มผู้กู้ใหม่ดีกว่ากลุ่มผู้กู้เดิมที่เพิ่มบัญชีในเกือบทุก cohort ยกเว้นใน cohort ปี 2554–2556 ที่มีการขยายตัวของหนี้ครัวเรือนขึ้นร้อนแรง ซึ่งอาจแสดงให้เห็นถึงผลของมหาอุทกภัยและนโยบายรถคันแรกที่อาจทำให้ผู้กู้ใหม่ที่ไม่พร้อมเข้ามาในระบบมากขึ้น โดยเฉลี่ย 3.2% ของผู้กู้ใหม่และ 6.5% ของผู้กู้เดิมที่มีบัญชีจะมีหนี้เสียภายใน 1 ปี คุณภาพที่ด้อยลงของผู้กู้โดยเฉพาะผู้กู้เดิมที่เพิ่มบัญชีน่าจะเป็นตัวสะท้อนถึงความเสี่ยงที่เพิ่มขึ้นเรื่อย ๆ จากการกู้และมีสินเชื่อที่ไม่มีหลักประกันหรือสินเชื่อที่ไม่ก่อให้เกิดรายได้หลาย ๆ บัญชีของผู้กู้กลุ่มนี้ ซึ่งคิดเป็นสัดส่วนหลักของการขยายตัวของหนี้ครัวเรือนไทยในแต่ละปี และหากหนี้ครัวเรือนไทยยังคงมีการขยายตัวด้วยลักษณะนี้ต่อไปเรื่อย ๆ ก็อาจกลายเป็นระเบิดเวลาไปสู่ความเสี่ยงเชิงระบบต่อเสถียรภาพระบบการเงินได้ในอนาคต

คุณภาพของผู้กู้ใหม่ในปี 2561 ด้อยลงกว่าปีก่อน ๆ เกือบทุกปี โดยสัดส่วนผู้กู้ใหม่ในปี 2561 ที่มีหนี้เสียในระยะเวลา 1 ปีที่กู้อยู่ที่ 4.1% สูงกว่าของผู้กู้ cohort ของปีอื่น ๆ ยกเว้นปี 2554 ที่อาจเป็นผลมาจากมหาอุทกภัย ส่วนคุณภาพของผู้กู้เดิมที่เพิ่มบัญชีในปี 2561 ก็ด้อยลงจากปีก่อนด้วยเช่นกัน

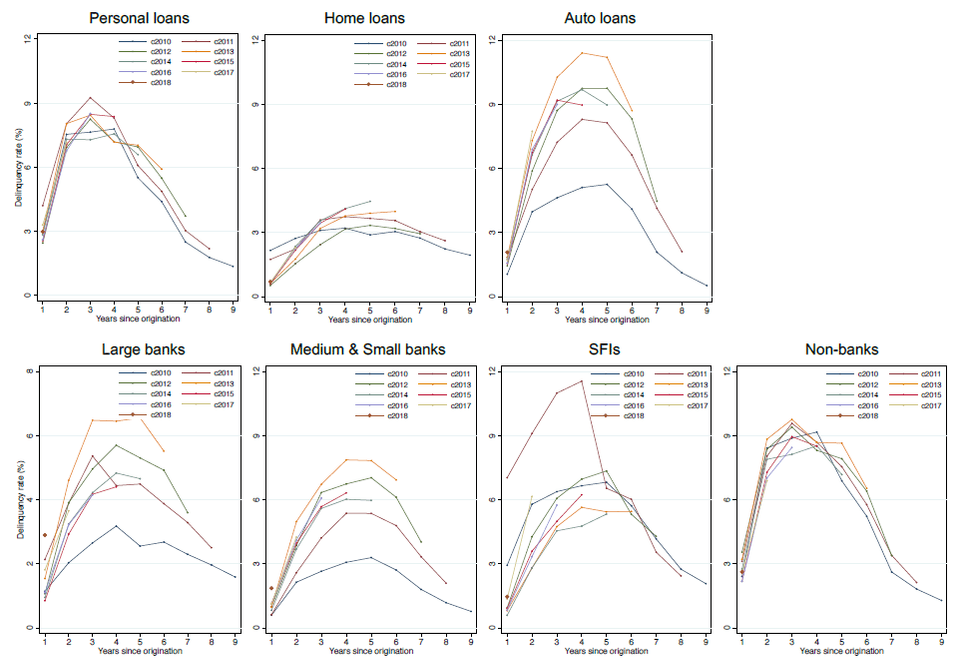

คุณภาพของสินเชื่อใหม่ของทุกประเภทสินเชื่อมีแนวโน้มด้อยลง เว้นแต่สินเชื่อที่ปล่อยในช่วงปี 2554–2556 ที่มีการขยายตัวของหนี้ที่ร้อนแรงและมีผลของมหาอุทกภัยและมาตรการรถคันแรกที่มักมีคุณภาพหนี้ด้อยกว่าสินเชื่อที่ปล่อยในปีอื่น ๆ โดยในรูปที่ 8 แสดงให้เห็นว่าโดยเฉลี่ย 3.1% ของสินเชื่อส่วนบุคคลที่ปล่อยใหม่ 1.7% ของสินเชื่อรถยนต์ปล่อยใหม่ และ 1.2% ของสินเชื่อบ้านปล่อยใหม่จะมีแนวโน้มเป็นหนี้เสียภายในหนึ่งปี

คุณภาพของสินเชื่อรถยนต์ปล่อยใหม่ รวมถึงสินเชื่อปล่อยใหม่จากธนาคารพาณิชย์ทุกขนาด และ SFI ในปี 2561 ด้อยลงกว่าปีก่อน ๆ โดยเฉพาะอย่างยิ่ง 2.2% ของสินเชื่อรถยนต์ปล่อยใหม่ในปี 2561 จะมีแนวโน้มเป็นหนี้เสียภายในหนึ่งปี ซึ่งมีอัตราสูงกว่าทุก ๆ ปีที่ผ่านมารวมถึงปีที่มีมาตรการรถคันแรกด้วย สินเชื่อประเภทนี้จึงเป็นที่น่าจับตาเพราะนอกจากจะเริ่มมีคุณภาพที่ด้อยลงที่สุดแล้ว ยังเป็นส่วนประกอบสำคัญของการขยายตัวเพิ่มขึ้นของหนี้ครัวเรือนไทยในปัจจุบันอีกด้วย

งานวิจัยนี้ติดตามผู้กู้รายคนและสินเชื่อรายบัญชีในระยะเวลา 9 ปีจากข้อมูลสินเชื่อรายสัญญาของเครดิตบูโร และสะท้อนมิติใหม่ของพลวัตหนี้ครัวเรือนไทย ว่าการขยายตัวของหนี้มาจากผู้กู้คนเดิมหรือคนใหม่ในระบบ การเปลี่ยนแปลงของพฤติกรรมการกู้ และการเปลี่ยนแปลงคุณลักษณะและคุณภาพของผู้กู้แต่ละกลุ่ม และได้ศึกษาเจาะลึกไปในรายประเภทสินเชื่อและสถาบันการเงิน งานวิจัยนี้พบว่า

การขยายตัวของหนี้ครัวเรือนไทยอาจไม่ได้นำมาซึ่งการเข้าถึงสินเชื่ออย่างทั่วถึงมากนัก เพราะการขยายตัวของหนี้ในระยะเวลา 9 ปีส่วนใหญ่เกิดจากผู้กู้คนเดิม มีเพียงไม่ถึงหนึ่งในห้าของการขยายตัวในแต่ละปีเท่านั้นที่เกิดจากผู้กู้คนใหม่

การขยายตัวของหนี้ครัวเรือนไทยอาจส่งผลให้เกิดความเปราะบางทางเศรษฐกิจ เพิ่มภาระหนี้ซึ่งส่วนใหญ่ไม่ก่อให้เกิดรายได้ และอาจเป็นปัจจัยฉุดรั้งการเจริญเติบโตทางเศรษฐกิจ ตลอดถึงอาจนำมาซึ่งความเสี่ยงเชิงระบบต่อเสถียรภาพการเงินไทยได้ เพราะ 1) สินเชื่อที่ขยายตัวมากส่วนใหญ่เป็นสินเชื่อที่ไม่ก่อให้เกิดรายได้ 2) หนึ่งในสามของผู้กู้เดิมที่เพิ่มบัญชีซึ่งเป็นสัดส่วนหลักของการขยายตัวของหนี้ครัวเรือนทั่วประเทศ มักมีพฤติกรรมการกู้หลายบัญชีและหลายสถาบันการเงิน และพฤติกรรมดังกล่าวก็มีแนวโน้มสูงขึ้นในรอบ 9 ปี ซึ่งส่วนใหญ่เป็นการกู้สินเชื่อที่ไม่มีหลักประกัน และผู้กู้กลุ่มนี้ก็มีคุณภาพด้อยลงเรื่อย ๆ 3) ผู้กู้ใหม่ในแต่ละปีก็มีแนวโน้มเด็กลงและมีพฤติกรรมการกู้ทีละหลาย ๆ บัญชีเพิ่มขึ้นเช่นกัน และคุณภาพด้อยลงโดยเฉพาะในปี 2561 ซึ่งด้อยกว่าปีก่อน ๆ และ 4) คุณภาพของสินเชื่อบางประเภทกำลังต้องจับตามอง เช่น สินเชื่อรถยนต์ที่มีอัตราหนี้เสียภายในปีแรกสูงที่สุดในรอบ 9 ปี หรือสินเชื่อบ้านที่ผู้กู้ครั้งแรกเริ่มมีจำนวนสินเชื่อในพอร์ตมากขึ้นเรื่อย ๆ

งานวิจัยนี้สะท้อนถึงความจำเป็นของการทำนโยบายกำกับดูแลสถาบันการเงินซึ่งรวมถึง guildline ของ responsible lending ที่ไม่เพียงแต่จะต้องมุ่งเป้าไปในสินเชื่อบางประเภทที่มีปัญหาเท่านั้น แต่อาจจะต้องสามารถกำกับดูแลการก่อหนี้ในภาพรวมทั้งพอร์ตของครัวเรือนได้ และควรมุ่งเป้าไปทำกับผู้กู้บางกลุ่มที่มีความเสี่ยงโดยใช้การศึกษาเชิงลึก จุดอ่อนของงานวิจัยชิ้นนี้คือเราไม่มีข้อมูลรายได้และสินทรัพย์เพื่อสามารถแยกแยะกลุ่มเสี่ยงได้อย่างชัดเจน ดังนั้นการบูรณาการเชื่อมโยงข้อมูลทั้งฝั่งหนี้สินและทรัพย์สินของครัวเรือนเป็นกุญแจสำคัญในการทำนโยบายหนี้ครัวเรือนไทย

งานวิจัยนี้ยังสะท้อนถึงความสำคัญของการเสริมสร้างวินัยทางการเงิน และ safety net ให้กับครัวเรือนไทยควบคู่ไปกับการกำกับดูแลข้างต้น ซึ่งเป็นโจทย์ที่ยากกว่า และการนำ technology และหลักคิดทางเศรษฐศาสตร์พฤติกรรมเข้ามา “ดุน” ให้ครัวเรือนมีวินัยทางการเงินมากขึ้นกำลังเป็นสิ่งที่สังคมวิชาการและนโยบายในต่างประเทศให้ความสำคัญมากขึ้นเรื่อย ๆ

ท้ายที่สุด งานวิจัยนี้ยังเน้นย้ำถึงความสำคัญของนโยบายที่ส่งเสริมการเข้าถึงสินเชื่ออย่างมุ่งเป้าให้กับกลุ่มคนที่มีความพร้อม และไม่ก่อให้เกิดความเปราะบางทางเศรษฐกิจ ซึ่งก็เป็นโจทย์ที่ยากเช่นกัน เพราะความจำกัดทางด้านข้อมูลทำให้เกิดปัญหา asymmetric information และการนำ technology และ alternative data ที่หลากหลายมาใช้จะเป็นกุญแจสำคัญ

Chantarat, S., A. Lamsam, K. Samphantharak and B.Tangsawasdirat (2019). Thailand’s Household Debt through the Lens of Credit Bureau Data: Debt and Delinquency Dynamics. PIER Discussion Paper Forthcoming.

Chantarat, S., A. Lamsam, K. Samphantharak and B.Tangsawasdirat (2018). Household Debt and Delinquency over the Life Cycle. PIER Discussion Paper no. 94.

Chantarat, S., A. Lamsam, K. Samphantharak and B.Tangsawasdirat (2017). Thailand’s Household Debt through the Lens of Credit Bureau Data: Debt and Delinquency. PIER Discussion Paper no. 61.

Muthitacharoen, A., K. Samphantharak and S. Chantarat (2017). Fiscal Stimulus and Household Debt: Evidence from Thailand’s First-Car Buyer Tax Rebate. PIER Discussion Paper no. 60.

ข้อสงวน

บทความ บทวิเคราะห์ หรือบทวิจัยนี้ จัดทำขึ้นโดยสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์และบริษัทข้อมูลเครดิตแห่งชาติจำกัด เพื่อประโยชน์ในการเผยแพร่ต่อสาธารณะ

ข้อมูลที่ปรากฏในรายงานฉบับนี้จัดทำโดยอาศัยข้อมูลเชิงสถิติของข้อมูลเศรษฐกิจการเงินจากแหล่งข้อมูลที่เชื่อถือได้ อย่างไรก็ตามสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์และบริษัทข้อมูลเครดิตแห่งชาติจำกัดไม่ยืนยันและไม่รับรองถึงความครบถ้วนสมบูรณ์หรือถูกต้องของข้อมูลจึงไม่รับผิดชอบต่อการนำเอาข้อมูล ข้อความ ความเห็น หรือบทสรุปที่กฎในรายงานฉบับนี้ไปใช้ ไม่ว่ากรณีใด ๆ

สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์และบริษัทข้อมูลเครดิตแห่งชาติจำกัดมีสิทธิแต่เพียงผู้เดียวในทรัพย์สินทางปัญญาของรายงานฉบับนี้ และขอสงวนลิขสิทธิ์ในข้อมูลที่กฎในเอกสารนี้ ห้ามมิให้ผู้ใดใช้ประโยชน์ทำซ้ำดัดแปลงนำออกแสดง ทำให้ปรากฏหรือเผยแพร่ต่อสาธารณชนไม่ว่าด้วยประการใด ๆ ซึ่งข้อมูลในเอกสารนี้ ไม่ว่าทั้งหมดหรือบางส่วนในเชิงพาณิชย์ เว้นแต่ได้รับอนุญาตเป็นหนังสือจากสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์และบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด เป็นการล่วงหน้า

นอกจากนี้ การกล่าว คัด หรืออ้างอิงข้อมูลบางส่วนตามสมควรในรายงานฉบับนี้ ไม่ว่าในบทความ บทวิเคราะห์ บทวิจัย ในเอกสารหรือการสื่อสารอื่นใด จะต้องกระทำโดยถูกต้องและไม่เป็นการก่อให้เกิดการเข้าใจผิด หรือความเสียหายแก่สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์และบริษัทข้อมูลเครดิตแห่งชาติจำกัด รวมทั้งต้องรับรู้ถึงความเป็นเจ้าของลิขสิทธิ์ในข้อมูลของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์และบริษัทข้อมูลเครดิตแห่งชาติจำกัด และต้องอ้างอิงถึงฉบับที่และวันที่ในเอกสารฉบับนี้ของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์และบริษัทข้อมูลเครดิตแห่งชาติจำกัด โดยชัดแจ้ง