เข้าใจโครงสร้างตลาดสินเชื่อรายย่อยไทยและพฤติกรรมของสถาบันการเงิน จาก Big Data ของเครดิตบูโร

excerpt

ทฤษฎีทางเศรษฐศาสตร์ให้ความสำคัญกับการแข่งขันในการนำมาซึ่งผลประโยชน์ต่อผู้บริโภคในตลาด บทความนี้ใช้ข้อมูลสินเชื่อรายสัญญาจากเครดิตบูโรเพื่อศึกษาโครงสร้างและการแข่งขันของสถาบันการเงินในตลาดสินเชื่อรายย่อยไทย และความเชื่อมโยงของโครงสร้างตลาดกับการเข้าถึงสินเชื่อและคุณภาพของสินเชื่อของผู้กู้ ตลอดถึงกับพฤติกรรม risk taking ของสถาบันการเงินในแต่ละ segment ของตลาด ซึ่งหลักฐานเชิงประจักษ์ที่ได้จากการศึกษานี้สามารถสะท้อนนัยเชิงนโยบายที่มุ่งส่งเสริมการเข้าถึงสินเชื่อและเสถียรภาพของระบบการเงินไทย

โครงสร้างตลาดและการแข่งขันในตลาดสินเชื่อย่อยย่อมมีผลต่อพฤติกรรมของผู้เล่นในตลาด และอาจส่งผลกระทบถึงผู้บริโภคอย่างหลีกเลี่ยงไม่ได้ ในมิติหนึ่ง ระดับการแข่งขันของสถาบันการเงินที่สูงขึ้นอาจทำให้ต้นทุนต่าง ๆ ในการเข้าถึงสินเชื่อของผู้บริโภคลดลง แต่ในทางกลับกัน การแข่งขันของสถาบันการเงินที่มากเกินไปก็อาจนำมาซึ่งการแย่งชิงฐานลูกค้า ทำให้สถาบันการเงินอาจลดมาตรฐานการปล่อยสินเชื่อ หรือรวมถึงสร้างแรงดึงดูดที่ผิดทำให้ผู้กู้ที่อาจจะยังไม่มีความพร้อมเข้าสู่ตลาดสินเชื่อก่อนเวลาอันควร และก่อหนี้เกินตัวได้ และพฤติกรรม risk taking ของสถาบันการเงินดังกล่าวก็อาจส่งผลให้เกิดความเสี่ยงเชิงระบบได้

โครงสร้างของตลาดสินเชื่อรายย่อยไทยเป็นอย่างไร? การแข่งขันของสถาบันการเงินในตลาดมีความเชื่อมโยงกับการเข้าถึงสินเชื่อและคุณภาพของสินเชื่อของคนไทยแค่ไหน? มีความเชื่อมโยงอย่างไรกับพฤติกรรม risk taking และคุณภาพพอร์ตสินเชื่อของสถาบันการเงิน? และความเชื่อมโยงข้างต้นมีความแตกต่างกันอย่างไรในแต่ละ segment ของตลาด และประเภทของสถาบันการเงิน? และจะส่งผลกระทบต่อความเสี่ยงเชิงระบบหรือไม่?

บทความนี้ศึกษาโครงสร้างตลาดสินเชื่อรายย่อยไทย และความเชื่อมโยงของการแข่งขันของสถาบันการเงินในตลาดกับการเข้าถึงสินเชื่อและคุณภาพของสินเชื่อของผู้กู้รายย่อย ตลอดถึงคุณภาพของพอร์ตสินเชื่อของสถาบันการเงินประเภทต่าง ๆ ในแต่ละ segment ของตลาด โดยใช้ข้อมูลสินเชื่อขนาดใหญ่จากเครดิตบูโรซึ่งเป็นข้อมูลรายสัญญา จึงสามารถศึกษาส่วนแบ่งตลาดและพฤติกรรมรายสถาบันการเงิน แยกย่อยในแต่ละ segment ของตลาดซึ่งสามารถแบ่งได้ตามประเภทของสินเชื่อ และคุณลักษณะของผู้กู้ คือ อายุและที่อยู่/ภูมิภาค

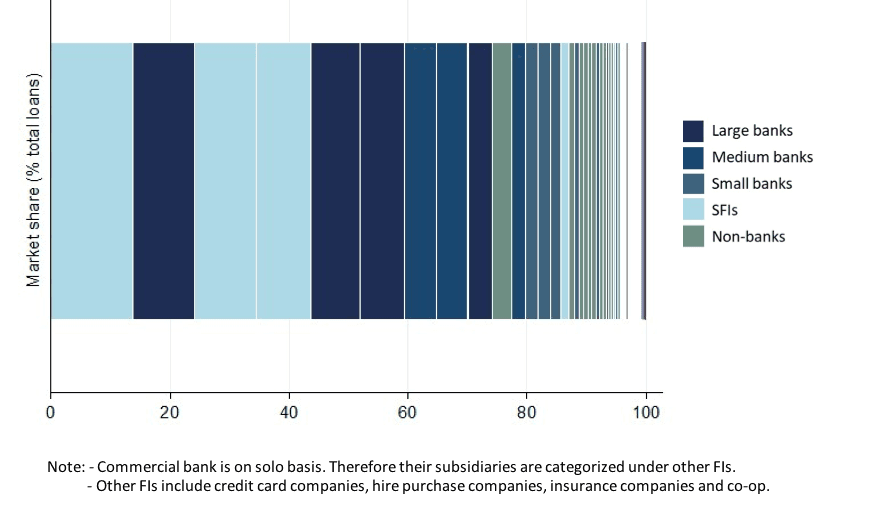

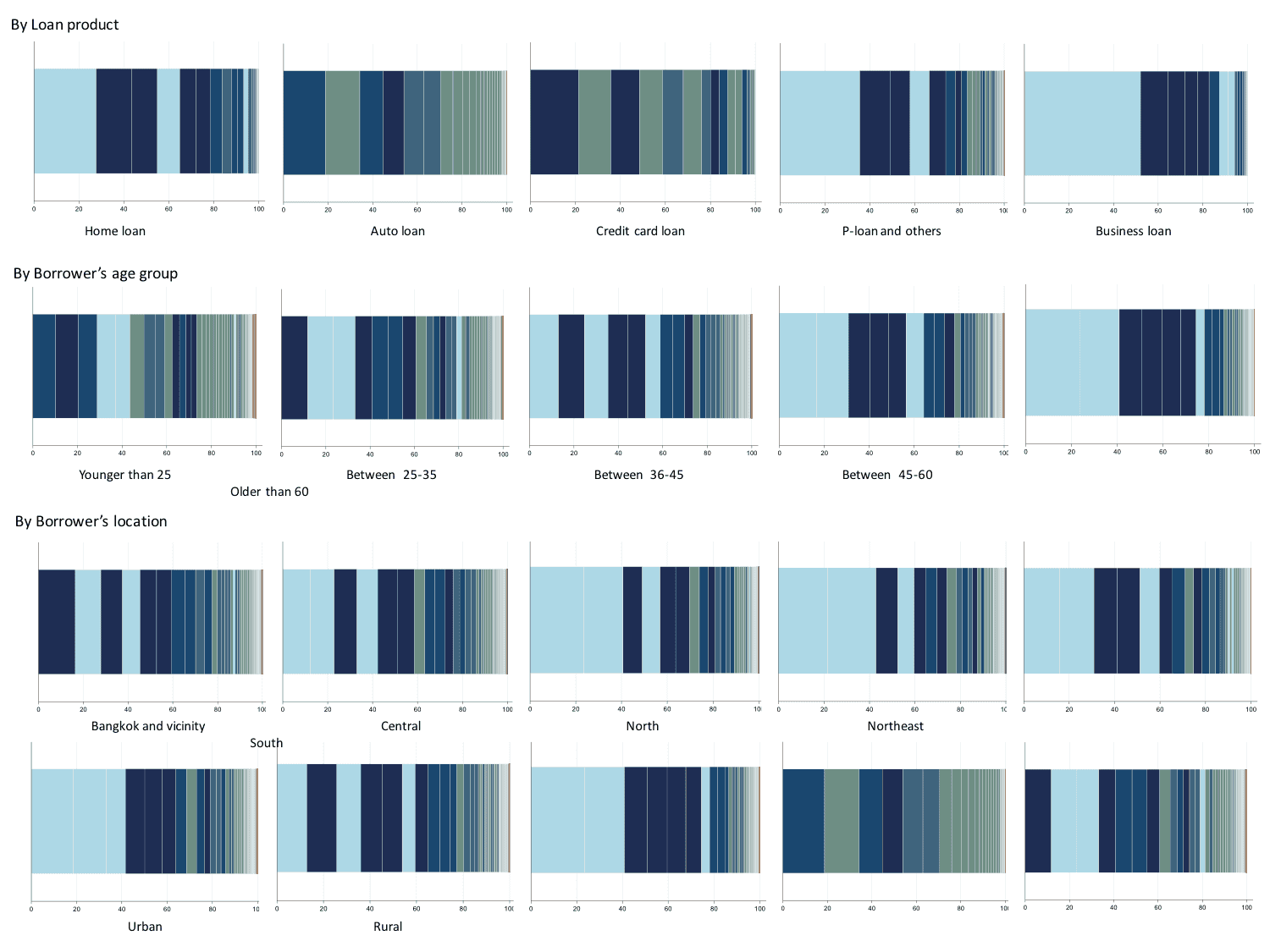

โดยรวมส่วนแบ่งตลาดสินเชื่อรายย่อยไทยมีความกระจุกตัวค่อนข้างสูง โดยหากเรามองโครงสร้างตลาดสินเชื่อจากการกระจายตัวของส่วนแบ่งตลาด (หรือ market share) ของแต่ละสถาบันการเงินในตลาด รูปที่ 1 แสดงให้เห็นจากข้อมูล ณ เดือนกรกฎาคม 2559 ว่า สถาบันการเงินที่มีส่วนแบ่งตลาดมากที่สุด 6 อันดับแรก (ซึ่งประกอบไปด้วยธนาคารพาณิชย์ขนาดใหญ่ 3 แห่ง และสถาบันการเงินเฉพาะกิจของรัฐ หรือ SFI อีก 3 แห่ง) จากจำนวนสถาบันการเงินทั้งหมดกว่า 90 แห่ง ได้ครอบครองส่วนแบ่งตลาดไปถึงกว่า 60%

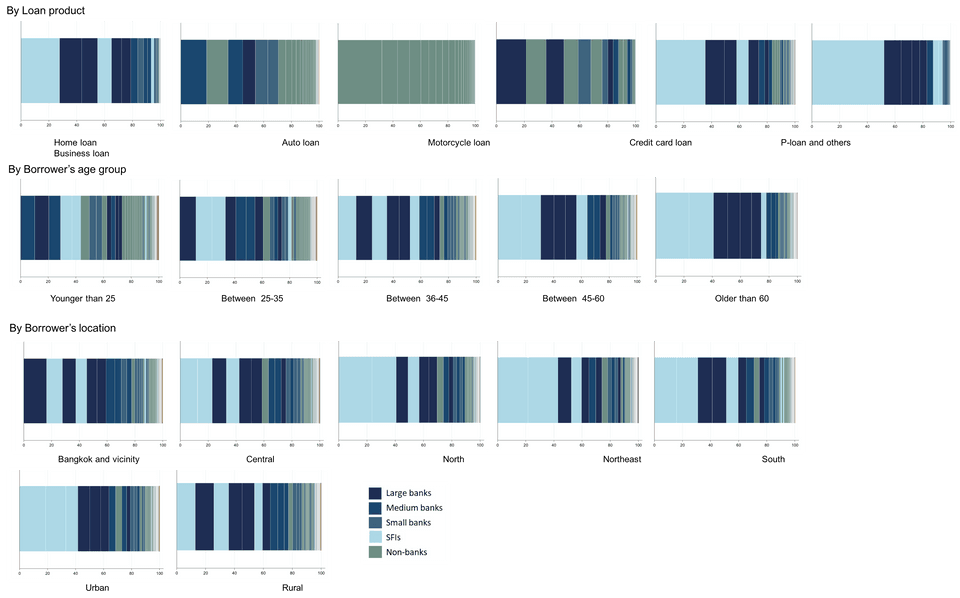

โครงสร้างตลาดสินเชื่อรายย่อยมีความแตกต่างกันในแต่ละ segment ของตลาดอย่างชัดเจน โดยจากรูปที่ 2 เมื่อ segment ตลาดตามประเภทของสินเชื่อ เราพบว่าในตลาดสินเชื่อรถยนต์และสินเชื่อบัตรเครดิตซึ่งมีจำนวนผู้เล่นในตลาดจำนวนมาก (โดยเฉพาะสินเชื่อรถยนต์) และหลากหลายประเภท มีส่วนแบ่งตลาดรายสถาบันการเงินในลักษณะกระจายตัว ไม่กระจุกอยู่กับสถาบันการเงินไม่กี่แห่ง ผิดกับตลาดสินเชื่อธุรกิจ สินเชื่อส่วนบุคคล และสินเชื่อบ้าน ที่ตลาดมีความกระจุกตัวสูง โดยมักกระจุกอยู่กับ SFI ส่วนตลาดสินเชื่อรถจักรยานยนต์ ซึ่งเป็นตลาดเฉพาะกลุ่ม (niche market) เราพบว่ามีผู้เล่นในตลาดเป็นจำนวนมากซึ่งเกือบทั้งหมดเป็นผู้ให้บริการที่ไม่ใช่สถาบันการเงิน หรือ non-bank และส่วนแบ่งตลาดก็มีลักษณะกระจุกอยู่กับไม่กี่สถาบันการเงินเช่นกัน

เมื่อ segment ตลาดตามอายุของผู้กู้ เราพบว่า segment ของผู้กู้อายุน้อยโดยเฉพาะกลุ่มที่มีอายุน้อยกว่า 25 ปี จะมีสถาบันการเงินจำนวนมากและหลากหลายประเภทเข้ามาปล่อยกู้ให้กับกลุ่มนี้ ส่วนแบ่งตลาดมีการกระจายตัว ผิดกับ segment ของผู้กู้อายุมากที่ส่วนแบ่งตลาดมักกระจุกตัวอยู่กับ SFI และเมื่อ segment ตลาดตามที่อยู่ของผู้กู้ เราพบว่า segment ของผู้กู้ในกรุงเทพมหานครและปริมณฑลและในชุมชนเมืองจะมีสถาบันการเงินในตลาดจำนวนมาก หลากหลายประเภทมาให้บริการ และส่วนแบ่งตลาดมีการกระจายตัว ผิดกับตลาดผู้กู้ในภูมิภาคอื่น ๆ และในชนบท ซึ่งกระจุกตัวอยู่กับผู้เล่นรายใหญ่ไม่กี่ราย

Herfindahl Index (หรือ HI) มักถูกใช้เป็นมาตรวัดระดับการแข่งขันในตลาดซึ่งคำนวณจากการกระจายตัวของส่วนแบ่งตลาดของผู้เล่นในตลาดทั้งหมด ตามสมการ (1) ซึ่งค่า HI ที่สูงก็หมายถึงโครงสร้างตลาดที่ส่วนแบ่งตลาดถูกครอบครองโดยผู้เล่นไม่กี่ราย และสะท้อนถึงสภาพตลาดที่มีการแข่งขันต่ำ ส่วนค่า HI ที่ต่ำก็หมายถึงโครงสร้างตลาดที่มีผู้เล่นหลายรายและแต่ละรายก็มีส่วนแบ่งตลาดพอ ๆ กัน ซึ่งก็สะท้อนถึงสภาพตลาดที่มีการแข่งขันสูง

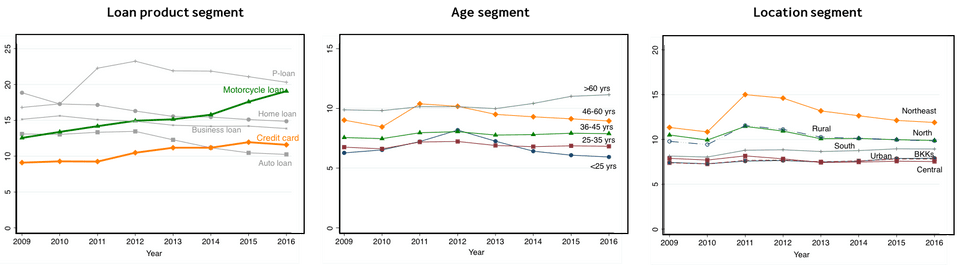

(โดย คือส่วนแบ่งตลาดของสถาบันการเงิน ) และเมื่อเราใช้ HI สะท้อนระดับการแข่งขันของสถาบันการเงินในตลาดในรูปที่ 3 จะพบระดับการแข่งขันสูงในตลาดสินเชื่อรถยนต์และสินเชื่อบัตรเครดิตและตลาดสินเชื่อใน segment ของผู้กู้อายุน้อยโดยเฉพาะกลุ่มที่มีอายุน้อยกว่า 25 ปี และผู้กู้ที่อยู่ในชุมชนเมือง ซึ่งเราก็ได้เห็นไปแล้วว่าตลาด segment เหล่านี้มักมีจำนวนสถาบันการเงินมากและหลากหลาย นอกจากนี้ ยังพบระดับการแข่งขันที่ต่ำในตลาดสินเชื่อรถจักรยานยนต์และสินเชื่อส่วนบุคคล ตลาดสินเชื่อใน segment ของผู้กู้อายุมากกว่า 60 ปี และผู้กู้ที่อยู่ในต่างจังหวัด ซึ่งส่วนแบ่งตลาดส่วนใหญ่ใน segment เหล่านี้ มักจะตกอยู่กับ SFI

และเมื่อพิจารณาในช่วง 8 ปีที่ผ่านมา พบว่า ระดับการแข่งขันมีการปรับตัวสูงขึ้นในเกือบทุก segment ยกเว้นตลาดสินเชื่อบัตรเครดิตและสินเชื่อรถจักรยานยนต์ และใน segment ของผู้กู้วัยหลังเกษียณ

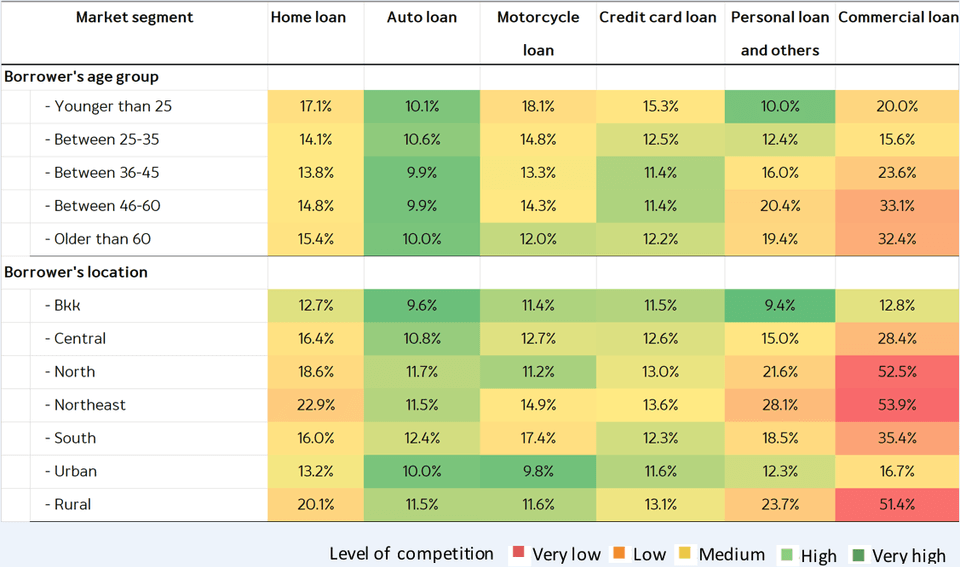

หากเรา segment ตลาดในแต่ละประเภทสินเชื่อให้ย่อยลงไปอีกตามคุณลักษณะของผู้กู้ จากรูปที่ 4 จะพบว่า สินเชื่อรถยนต์ก็ยังคงมีระดับการแข่งขันที่สูงในทุก ๆ กลุ่มอายุของผู้กู้ และถึงแม้ว่าโดยรวมสินเชื่อส่วนบุคคลจะมีระดับการแข่งขันที่ค่อนข้างต่ำ แต่กลับมีการแข่งขันสูงในกลุ่มผู้กู้อายุน้อยกว่า 25 ปี และผู้กู้ในกรุงเทพมหานครและปริมณฑล และชุมชนเมือง นอกจากนี้ เรายังพบระดับการแข่งขันที่ต่ำมากในสินเชื่อธุรกิจใน segment ของผู้กู้อายุมากกว่า 45 ปี และในต่างจังหวัด ซึ่งส่วนใหญ่จะเป็นสินเชื่อเพื่อการเกษตร

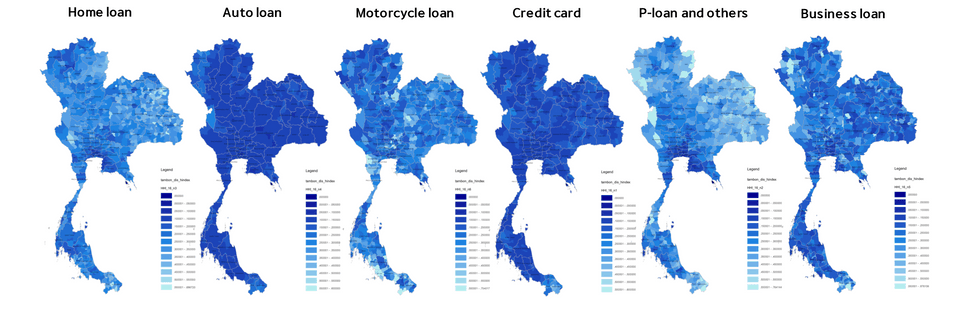

และเมื่อเปรียบเทียบระดับการแข่งขันในตลาดสินเชื่อในระดับรหัสไปรษณีย์ในรูปที่ 5 เราพบว่า การแข่งขันในตลาดสินเชื่อส่วนใหญ่ไม่ได้มีความแตกต่างในเชิงพื้นที่มากนัก ยกเว้นในตลาดสินเชื่อส่วนบุคคลและสินเชื่อบ้าน ที่มักจะมีระดับการแข่งขันสูงในกรุงเทพมหานครและปริมณฑลและชุมชนเมือง

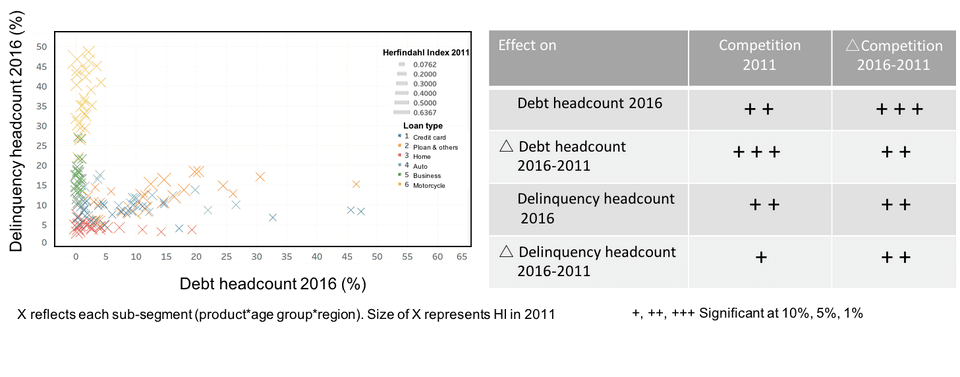

ในรูปที่ 6 เรา segment ตลาดสินเชื่อตามประเภทสินเชื่อ อายุ และที่อยู่ของผู้กู้ เพื่อทำความเข้าใจถึงความสัมพันธ์ของระดับการแข่งขันใน segment กับการเข้าถึงสินเชื่อของผู้กู้ใน segment ซึ่งวัดจากสัดส่วนของประชากรใน segment นั้น ๆ ที่มีสินเชื่อ (หรือ debt headcount) และคุณภาพของสินเชื่อของผู้กู้ใน segment ซึ่งวัดจากสัดส่วนของผู้กู้ใน segment นั้น ๆ ที่มีหนี้ค้างชำระเกิน 90 วัน (หรือ delinquency headcount)

ระดับการแข่งขันในตลาดสินเชื่อรายย่อยอาจมีความสัมพันธ์กับการเข้าถึงสินเชื่อที่เพิ่มขึ้นและคุณภาพสินเชื่อของผู้กู้ที่ด้อยลงอย่างมีนัยสำคัญ โดยรูปซ้ายแสดงความสัมพันธ์ของระดับการแข่งขันในปี 2554 กับการเข้าถึงสินเชื่อและคุณภาพสินเชื่อในปี 2559 เราพบว่า segment ที่มีระดับการแข่งขันสูงมักจะเป็น segment ที่มีการเข้าถึงสินเชื่อสูง และมีคุณภาพของสินเชื่อของผู้กู้อยู่ในระดับต่ำ แต่ทั้งนี้ เรายังสังเกตุเห็นผลจากปัจจัยอื่น ๆ เช่น ปัจจัยเฉพาะของแต่ละประเภทสินเชื่อ หรือกลุ่มผู้กู้ ซึ่งอาจส่งผลต่อการตีความของสัมพันธ์ข้างต้นได้ ในรูปทางขวา เราจึงใช้ข้อมูลระดับ segment ในการ run regression เพื่อหาความสัมพันธ์ดังกล่าว โดย control ผลจากประเภทสินเชื่อ กลุ่มอายุ และพื้นที่ ซึ่งผลการศึกษาดังกล่าวก็ยังยืนยันถึงความสัมพันธ์ข้างต้นอย่างมีนัยสำคัญอีกด้วย

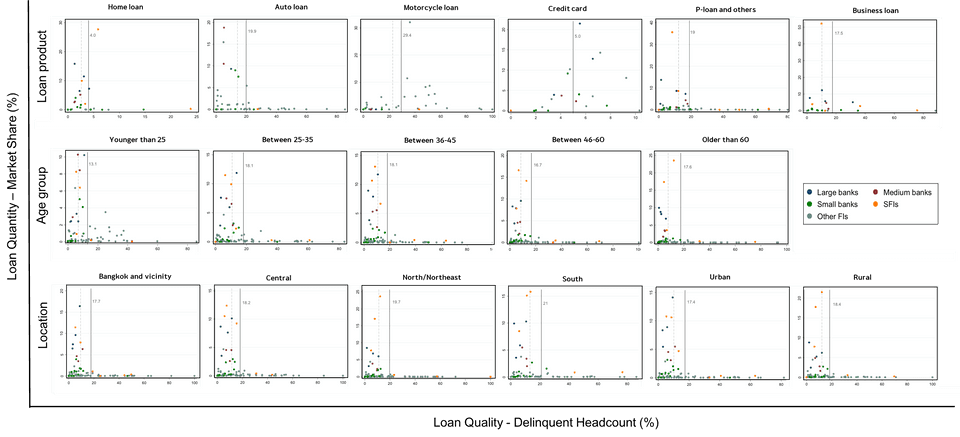

หากเรามองกลยุทธ์ของสถาบันการเงินใน 2 มิติ คือ มิติของปริมาณสินเชื่อที่สถาบันการเงินปล่อยในตลาด ซึ่งอาจวัดจากขนาดส่วนแบ่งตลาด และมิติของคุณภาพของสินเชื่อ ซึ่งวัดจากสัดส่วนของลูกหนี้ของสถาบันการเงินนั้น ๆ ที่มีหนี้ค้างชำระ ซึ่งก็อาจสะท้อนถึงพฤติกรรม risk taking ของแต่ละสถาบันการเงินและนัยต่อความเสี่ยงเชิงระบบได้ รูปที่ 7 แสดงให้เห็นถึงรูปแบบและความแตกต่างของกลยุทธ์ของสถาบันการเงินในแต่ละ segment ของตลาด

ความแตกต่างของกลยุทธ์และพฤติกรรมของสถาบันการเงินในแต่ละ segment ของตลาด อาจไม่ได้ขึ้นอยู่กับโครงสร้างของตลาดสินเชื่อ/ระดับการแข่งขันเพียงอย่างเดียว แต่อาจขึ้นอยู่กับประเภทของสินเชื่อ และประเภทของสถาบันการเงินในตลาดนั้น ๆ ด้วย โดยในภาพรวมพบว่าสถาบันการเงินที่มุ่งเน้นปริมาณสินเชื่อ (ไม่ว่าจะเป็นสถาบันการเงินขนาดใหญ่ ขนาดกลาง หรือ SFI บางแห่ง) จะมีคุณภาพพอร์ตสินเชื่อที่ดีกว่าคุณภาพพอร์ตสินเชื่อเฉลี่ยของระบบ ซึ่งสะท้อนให้เห็นถึงความระมัดระวังในการปล่อยสินเชื่อ หรือการบริหารความเสี่ยงที่ดีของสถาบันการเงิน ซึ่งอาจยังไม่มีนัยต่อความเสี่ยงเชิงระบบอย่างไรก็ดี เมื่อพิจารณารายประเภทสินเชื่อ เราพบความแตกต่างของกลยุทธ์แม้แต่ระหว่างตลาดสินเชื่อรถยนต์และสินเชื่อบัตรเครดิต ซึ่งตลาดมีระดับการแข่งขันที่สูงพอ ๆ กัน โดยในตลาดสินเชื่อรถยนต์ สถาบันการเงินส่วนใหญ่ที่มุ่งเน้นปริมาณสินเชื่อก็ยังมีความระมัดระวังในการเลือกลูกค้า และไม่แลกมาซึ่งคุณภาพของสินเชื่อที่ด้อย ขณะที่สถาบันการเงินที่มักมีคุณภาพสินเชื่อต่ำก็มักเป็น non-bank และสถาบันการเงินขนาดเล็ก ผิดกับในตลาดสินเชื่อบัตรเครดิต ที่ non-bank และสถาบันการเงินขนาดใหญ่บางแห่งที่มุ่งเน้นปริมาณสินเชื่อ กลับเป็นสถาบันการเงินที่มีคุณภาพสินเชื่อที่ด้อยกว่า ถึงแม้ว่าสถานการณ์หนี้เสียในตลาดสินเชื่อบัตรเครดิตจะอยู่ในระดับที่ต่ำเมื่อเทียบกับตลาดสินเชื่อประเภทอื่นก็ตาม

ระหว่างตลาดสินเชื่อประเภทที่มีระดับการแข่งขันต่ำกว่า เราก็ยังพบความแตกต่างในกลยุทธ์ของสถาบันการเงินในตลาด โดยเฉพาะในตลาดสินเชื่อรถจักรยานยนต์ ซึ่งสถาบันการเงินส่วนใหญ่เป็น non-bank เราพบว่าสถาบันการเงินที่มุ่งเน้นปริมาณสินเชื่อมักจะมีคุณภาพของสินเชื่อที่ต่ำกว่า

และหาก segment ตลาดตามอายุของผู้กู้ เราพบว่ากลยุทธ์ของสถาบันการเงินในตลาดไม่ได้มีความแตกต่างกันระหว่าง segment มากนัก โดยกลยุทธ์เชิงปริมาณไม่ได้ถูกแลกมาด้วยคุณภาพของสินเชื่อที่ต่ำลง ยกเว้นใน segment ของผู้กู้อายุน้อยกว่า 25 ปี ซึ่งเราพบว่า มีสถาบันการเงินจำนวนหนึ่ง ซึ่งส่วนใหญ่เป็น non-bank ที่พยายามเน้นปริมาณสินเชื่อโดยแลกมาซึ่งคุณภาพของสินเชื่อที่ต่ำลงเช่นกัน

ทั้งนั้น การสะท้อนถึงพฤติกรรม risk taking ของสถาบันการเงินจากคุณภาพของสินเชื่อในปีเดียวก็อาจจะยังไม่ถูกต้องนัก เพราะคุณภาพของสินเชื่อที่เราเห็นของแต่ละสถาบันการเงินไม่ได้สะท้อนเพียงแค่พฤติกรรมของสถาบันการเงินเท่านั้น แต่หากยังรวมถึงความแตกต่างของพอร์ตสินเชื่อรายย่อยของสถาบันการเงิน และผลกระทบของ shock ต่าง ๆ ในปี 2559 ซึ่งอาจส่งผลต่อสถาบันการเงินต่าง ๆ ไม่เท่ากัน

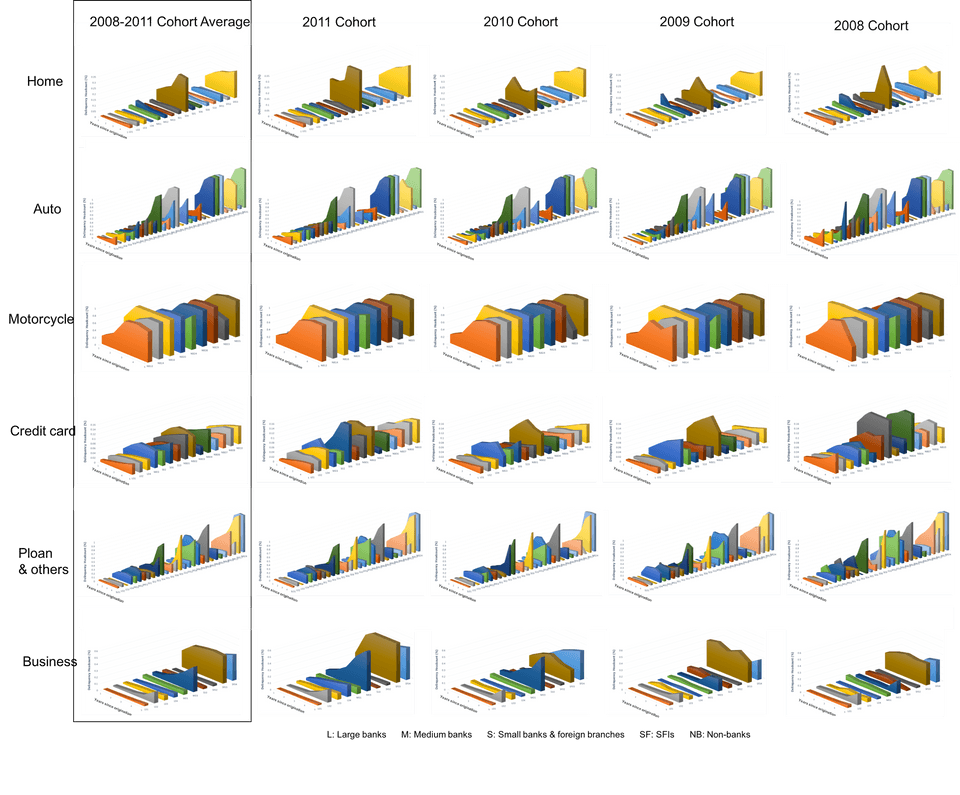

ในรูปที่ 8 เรานำข้อมูลสินเชื่อทั้งหมดตั้งแต่ปี 2552–2559 ของสถาบันการเงินที่เป็นผู้เล่นหลัก1 ในแต่ละ segment ของตลาดมาเปรียบเทียบคุณภาพของสินเชื่อ โดยในแต่ละประเภทสินเชื่อ เราจะเปรียบเทียบคุณภาพของพอร์ตสินเชื่อที่ปล่อยในปีเดียวกัน (หรือ loan cohort เดียวกัน) และเปรียบเทียบในช่วงเวลาเดียวกันตั้งแต่เริ่มปล่อยสินเชื่อ ซึ่งการเปรียบเทียบในลักษณะนี้ทำให้เราสามารถแยกแยะปัจจัยต่าง ๆ ที่มีผลต่อคุณภาพของสินเชื่อของแต่ละสถาบันการเงิน ออกเป็น (1) ปัจจัยจากบาง loan cohort เช่น หากมีการเปลี่ยนแปลงทางนโยบาย หรือเกิดเหตุการณ์บางอย่างที่อาจส่งผลให้สถาบันการเงินนั้น ๆ ปล่อยสินเชื่อคุณภาพด้อยกว่าปกติเฉพาะในปีนั้น ๆ (cohort effect) ซึ่งในกรณีนี้ เราจะเห็นคุณภาพของสินเชื่อของสถาบันการเงินนั้น ๆ ต่ำเฉพาะในบาง cohort นั้น หรือ (2) ปัจจัยจากผลของระยะเวลาตั้งแต่เริ่มปล่อยสินเชื่อ เช่น ในสินเชื่อที่มีหลักประกัน คุณภาพของสินเชื่ออาจด้อยลงตามระยะเวลาตั้งแต่เริ่มปล่อย และจะแตกต่างกันไปตามอายุของสินเชื่อด้วย (time since origination effect) หรือ (3) ปัจจัยที่มาจากพฤติกรรม risk taking ของสถาบันการเงินเอง ซึ่งเป็นสิ่งที่เราต้องการเข้าใจ โดยหากคุณภาพของสินเชื่อเกิดจากพฤติกรรมของเฉพาะสถาบันการเงิน เราควรจะเห็นคุณภาพของสินเชื่อในเกือบทุก ๆ loan cohort หรือโดยเฉลี่ยจากทุก ๆ loan cohort ของสถาบันการเงินที่มีพฤติกรรม risk taking นั้น ๆ ด้อยกว่าคุณภาพของสินเชื่อของสถาบันการเงินอื่น และในเกือบทุกช่วงเวลาตั้งแต่ปล่อยสินเชื่อ

แต่ละกราฟในรูปที่ 8 แสดงถึงคุณภาพของพอร์ตสินเชื่อที่ปล่อยในปีเดียวกันของแต่ละสถาบันการเงิน โดยวัดคุณภาพของสินเชื่อจากสัดส่วนของผู้กู้ที่มีหนี้ค้างชำระเกิน 90 วัน (ในแกน Y) และแต่ละแท่งกราฟแสดงถึงคุณภาพของพอร์ตสินเชื่อในแต่ละช่วงเวลาตั้งแต่เริ่มปล่อย (แกน X) ของแต่ละสถาบันการเงินหลักในตลาด (แกน Z) โดยจากข้อมูลที่มี ทำให้เราสามารถพิจารณา loan cohort ที่ปล่อยในปี 2551–2554

ซึ่งจากรูปที่ 8 หากเราเปรียบเทียบคุณภาพของสินเชื่อเฉลี่ยจากทุก ๆ loan cohort ระหว่างสถาบันการเงิน (ในคอลัมน์ซ้ายสุด) ซึ่งอาจสะท้อนถึงพฤติกรรม risk taking ของแต่ละสถาบันการเงิน เราพบว่า ในตลาดสินเชื่อรถยนต์ สินเชื่อบัตรเครดิต และสินเชื่อส่วนบุคคล คุณภาพของสินเชื่อเฉลี่ยจากทุก ๆ loan cohort มีความแตกต่างกันระหว่างสถาบันการเงินค่อนข้างมาก และมีสถาบันการเงินจำนวนมาก ที่มีคุณภาพของสินเชื่อโดยเฉลี่ยที่ต่ำ ซึ่งก็เป็นธนาคารขนาดเล็ก SFI และ non-bank เป็นหลัก ซึ่งสะท้อนถึงความแตกต่างของพฤติกรรมของสถาบันการเงินใน segment เหล่านี้ได้อย่างชัดเจน ผิดกับตลาดสินเชื่อบ้านที่สถาบันการเงินในตลาดส่วนใหญ่มีคุณภาพสินเชื่อเฉลี่ยที่ดี และมีแค่ไม่กี่รายที่มีคุณภาพสินเชื่อเฉลี่ยที่ต่ำอย่างเห็นได้ชัด ขณะที่ตลาดสินเชื่อรถจักรยานยนต์ สถาบันการเงินในตลาดเกือบทุกรายมีคุณภาพสินเชื่อเฉลี่ยที่ค่อนข้างต่ำ ซึ่งอาจสะท้อนถึงผลของปัจจัยเฉพาะตลาดนี้ ซึ่งอาจต้องมีการศึกษาเพิ่มเติม

ผลของการศึกษาในรูปที่ 8 แสดงให้เห็นว่าความแตกต่างของพฤติกรรม risk taking ที่สะท้อนได้จากคุณภาพสินเชื่อเฉลี่ยข้างต้น ไม่เพียงแต่เกิดจากปัจจัยทางด้านการแข่งขัน หรือโครงสร้างตลาดเพียงอย่างเดียว แต่ยังมีปัจจัยทางด้านประเภทของสินเชื่อ ประเภทของสถาบันการเงิน และสำคัญที่สุดปัจจัยเฉพาะของสถาบันการเงินนั้น ๆ เป็นสำคัญ ซึ่งสะท้อนให้เห็นถึงกลยุทธ์ของสถาบันการเงินที่เลือกกลุ่มลูกค้าไม่เหมือนกัน โดยบางแห่งอาจะเลือกกลุ่มลูกค้าที่มีคุณภาพดี ขณะที่บางกลุ่มเลือกกลุ่มลูกค้าที่มีความเสี่ยงสูง อันเป็นผลมาจากกลยุทธ์ของธนาคาร หรือ อาจเป็นเพราะไม่มีทางเลือก

จากข้อมูลสินเชื่อรายสัญญาของเครดิตบูโร บทความนี้แสดงให้เห็นถึงความแตกต่างและพลวัตของโครงสร้างและระดับการแข่งขันในตลาดสินเชื่อรายย่อยในแต่ละ segment ของตลาดซึ่งแบ่งได้ตามประเภทของสินเชื่อ อายุ และที่อยู่ของผู้กู้

เราพบระดับการแข่งขันที่สูงในตลาดสินเชื่อรถยนต์ สินเชื่อบัตรเครดิต และใน segment ของผู้กู้อายุน้อย ผู้กู้ที่อยู่ในชุมชนเมือง และในตลาดสินเชื่อส่วนบุคคลโดยเฉพาะใน segment ของผู้กู้อายุน้อย ตลอดถึงผู้กู้ที่อยู่ในชุมชนเมือง เรายังแสดงให้เห็นถึงความสัมพันธ์ของระดับการแข่งขันที่สูงกับการเข้าถึงสินเชื่อที่มากขึ้น ซึ่งการแข่งขันอาจเป็นผลทำให้ต้นทุนต่าง ๆ ในการเข้าถึงสินเชื่อลดลง แต่ในขณะเดียวกัน เราก็พบว่าระดับการแข่งขันที่สูง ก็มีความสัมพันธ์กับคุณภาพของสินเชื่อที่ด้อยลงด้วย ซึ่งก็อาจจะเกิดมาจากการพยายามแย่งลูกค้าระหว่างสถาบันการเงินด้วยวิธีต่าง ๆ จนอาจทำให้ผู้กู้บางรายเข้ามาในตลาดสินเชื่อทั้ง ๆ ที่ยังไม่พร้อม หรืออาจเป็นผลจากการปรับลดมาตรฐานการให้สินเชื่อ ข้อเท็จจริงข้างต้นสะท้อนถึงความสำคัญของนโยบายที่ส่งเสริมการแข่งขันของสถาบันการเงินในตลาด ที่ต้องทำควบคู่ไปกับนโยบายกำกับดูแลอย่างมุ่งเป้า

เราพบอีกว่ากลยุทธ์หรือพฤติกรรม risk taking ของสถาบันการเงินมีความหลากหลาย ไม่ได้ขึ้นอยู่กับปัจจัยทางโครงสร้างตลาดเพียงอย่างเดียว แต่หากจะขึ้นอยู่กับประเภทของสินเชื่อ ประเภทของสถาบันการเงิน และที่สำคัญคือปัจจัยเฉพาะของแต่ละสถาบันการเงินเอง ดังนั้น การออกแบบนโยบายกำกับดูแลสถาบันการเงินจึงไม่ควรหว่านแห และควรให้ความสำคัญกับสถานการณ์รายสถาบันการเงินเป็นสำคัญด้วย

ท้ายสุด หลักฐานเชิงประจักษ์ข้างต้นของโครงสร้างตลาดสินเชื่อรายย่อยและพฤติกรรมของสถาบันการเงินไม่ได้ชี้บ่งถึงความเสี่ยงเชิงระบบในตลาดสินเชื่อรายย่อยไทย เนื่องจากสถาบันการเงินที่มีพฤติกรรม risk taking มักมีขนาดไม่ใหญ่ และ/หรืออยู่ใน segment ของตลาดที่ไม่ได้ใหญ่ เช่น segment ของผู้กู้อายุน้อย และ/หรืออยู่ใน segment ที่ไม่ได้มีหนี้เสียในสัดส่วนที่สูง เช่น ตลาดสินเชื่อบัตรเครดิต หรือตลาดสินเชื่อบ้าน เป็นต้น

Chantarat, S., A. Lamsam, K. Samphantharak and B.Tangsawasdirat (2018). Thailand’s Household Debt through the Lens of Credit Bureau Data: Behavior of borrowers and Lenders. Forthcoming PIER Discussion Paper.

- ผู้เล่นหลักในตลาดสินเชื่อแต่ละประเภท คือ สถาบันการเงินที่มีส่วนแบ่งตลาดอยู่ใน 90 percentile แรก↩